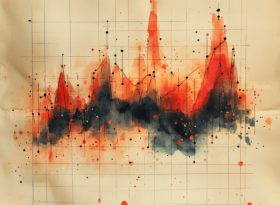

Долги россиян перед банками растут быстрее сбережений - 1 трлн против 0,72 трлн руб., согласно данным исследования Российской академии народного хозяйства и института экономической политики им. Е. Т. Гайдара.

По итогам 2017 г. в России сложилось устойчивое расхождение между ростом реальных зарплат и пенсий, долгов и снижением реальных доходов населения.

В конце года доля потребительских расходов в денежных доходах населения выросла на 1,5 п. п. в годовом выражении до 73,7%.

Банковские вклады россиян выросли на 0,72 трлн руб. (на 36,4% меньше, чем в 2016 г.), при этом приток средств на рублевые счета и депозиты в российских банках составил 1,06 трлн руб. (сокращение на 8,7%).

Валютные сбережения населения сократились на 333 млрд в рублевом эквиваленте, или на 6%.

На этом фоне ускорился рост наличных денег в обороте: увеличился и объем рублей вне банковской системы (на 375 млрд руб.), и наличной иностранной валюты (на 0,66 трлн в рублевом эквиваленте).

Это связано с устойчивым снижением доходности банковских депозитов. Тем не менее суммарный объем сбережений населения (в банках и наличности) вырос к соответствующему периоду прошлого года и номинально, и по отношению к денежным доходам.

Главным фактором, обеспечившим в 2017 г. рост потребления домашних хозяйств (и сохранение динамики сбережений), стало восстановление банковского кредитования.

Задолженность физлиц по банковским кредитам выросла на 1,01 трлн руб. (годом ранее – на 114 млрд руб.), в том числе по потребительским кредитам – на 0,56 трлн руб. (в 2016 г. этот показатель, напротив, упал на 0,28 трлн руб.), по данным ЦБ.

Потребительские расходы неустойчивы.

Во-первых, рост потребления обеспечен увеличением заемных средств, а не доходов. Во-вторых, в 2017 г. население перестало быть чистым кредитором банковского сектора: прирост кредитной задолженности оказался выше притока средств вкладчиков по итогам ноября.

В итоге банки, по предварительной оценке, теряют один из наиболее стабильных источников своих пассивов.

По мере снижения ключевой ставки ЦБ привлекательность банковских вкладов, вероятнее всего, будет снижаться и далее. В условиях низкой инфляции и соответственно уменьшающихся процентных ставок население, не привыкшее к подобной ситуации, начнет искать иные способы вложения средств, прогнозируют эксперты.