Действующих мер Центрального банка РФ для сдерживания быстрого роста розничного кредитования может не хватить, отмечается в исследовании рейтингового агентства Fitch Ratings.

"Меры Центрального банка РФ, направленные на сдерживание быстрого роста розничного кредитования посредством увеличения коэффициентов риска, применяемых банками к необеспеченным кредитам, могут оказаться малоэффективными", - подчеркивает Fitch.

"Мы считаем, что эти меры не обеспечат сдерживания кредитования, поскольку влияние на капитал основных игроков будет ограниченным, и эти банки по-прежнему будут иметь значительные возможности для увеличения объемов кредитования. Другие меры, такие как введение лимитов на долговую нагрузку заемщиков – соотношение платежей к доходам (PTI), рассматриваемое ЦБ РФ, или долга к доходам (DTI) – могут быть более эффективными, - заявили в Fitch. - Наши рейтинги российских розничных банков, которые, как правило, находятся в категории «B» или нижней части категории «BB», учитывают волатильный характер рынка и цикличность кредитных потерь".

Темпы роста розничного кредитования в России быстро растут – на 22,4% в 2018 г. и 12,7% в 2017 г. - после экономического кризиса 2014-2015 гг. на фоне снижения потерь по розничным кредитам и ограниченного спроса со стороны корпоративных заемщиков.

Рост розничного кредитования существенно превысил номинальный экономический рост в прошлом году (по оценкам Fitch, около 6,9% при росте ВВП на 2%) и рост доходов физических лиц (4%).

"Если розничное кредитование продолжит увеличиваться такими темпами, это может привести к перегреву, при чрезмерно высокой доле кредитов, выдаваемых заемщикам более слабого качества, - предупреждает Fitch. - Меры ЦБ РФ по предотвращению такой ситуации за счет увеличения коэффициентов риска пока не имели заметного эффекта".

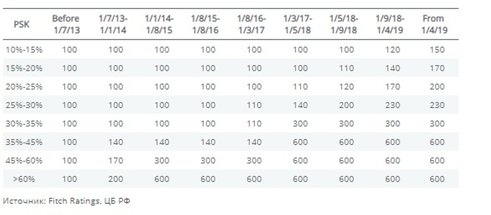

ЦБ РФ постепенно увеличивает коэффициенты риска для необеспеченных кредитов с 2013 г., когда регулятор поднял их для наиболее дорогостоящих кредитов с полной стоимостью кредита ("ПСК") выше 35%.  Коэффициенты риска свыше 100% в настоящее время применяются ко всем необеспеченным кредитам с показателем ПСК более 10%, что покрывает практически все необеспеченное кредитование в России.

Коэффициенты риска свыше 100% в настоящее время применяются ко всем необеспеченным кредитам с показателем ПСК более 10%, что покрывает практически все необеспеченное кредитование в России.

Однако эти меры имеют отложенный эффект, поскольку новые коэффициенты риска не применяются к существующим кредитам, а только к новым, считают в Fitch. А за это время банки заработают достаточно прибыли, чтобы комфортно справляться с таким влиянием.

По оценке Fitch, негативное влияние на показатели достаточности капитала в течение двух лет, как правило, будет составлять менее 1% от взвешенных по риску активов у крупных универсальных банков и менее 4% у розничных банков, исходя из предположений о том, что портфель необеспеченных кредитов полностью оборачивается в течение двух лет и что банки произведут определенные меры по ребалансировке портфелей с уходом от наиболее высоких коэффициентов риска.

Это не особенно обременительно, и большинство банков по-прежнему будут иметь существенные возможности для увеличения кредитования с учетом их существующих запасов капитала и будущей прибыльности.

Несколько банков ("Восточный экспресс банк", "Ренессанс Кредит" и "Русский Стандарт") могут испытывать большее давление ввиду более слабой капитализации или прибыльности, полагают в Fitch.

Новые меры ЦБ могут не помочь

ЦБ РФ рассматривает введение лимита PTI для заемщиков, который, при условии успешной реализации, может быть более эффективным в сдерживании роста розничного кредитования. Однако, по мнению Fitch, его введение может не иметь эффекта, если у банков останется возможность увеличивать сроки кредитования с целью снижения ежемесячных платежей.

- В России не менее 50 банков уйдут с рынка в 2019 году

- Прибыль банков в России за 2018 год выросла

- Госбанки ограничат в покупке частных банков

- ЦБ завершит очистку банковского сектора за 2–3 года

Кроме того, приток новых розничных заемщиков стал ограниченным, и банки кредитуют уже существующих заемщиков, скорее всего повышая их долговую нагрузку. Ипотечные кредиты - менее рисковые, но стандарты выдачи кредитов ухудшились, о чем свидетельствует то, что свыше 40% ипотечных кредитов, выданных в прошлом году, имели отношение кредита к стоимости залога выше 80%.

В необеспеченном кредитовании банки росли в значительной мере, рефинансируя существующие кредиты с увеличением объема и удлиняя сроки, чтобы уменьшать ежемесячные платежи ввиду нагрузки на заемщиков. Почти все банки предлагают необеспеченные кредиты сроком на 7 лет, а некоторые – до 10 или даже 15 лет.

"Мы считаем это высокорисковым подходом, который может привести к перегреву, сходному с ситуацией в 2013-2014 гг., когда потери по розничным кредитам резко увеличились, оказав давление на прибыльность банков и обусловив снижение капитала у некоторых розничных банков", - заявили в Fitch.