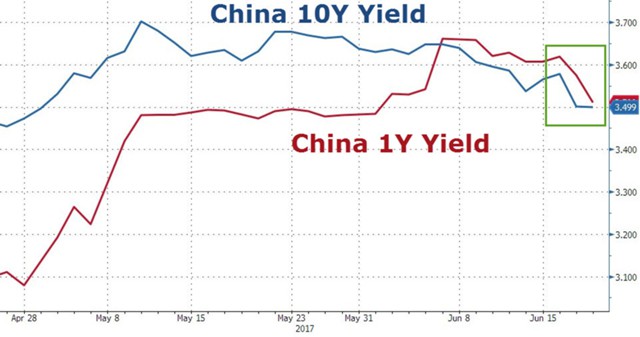

Уже 10 дней подряд кривая доходности облигаций Китая остается инвертированной, и это самый длительный период в истории КНР.

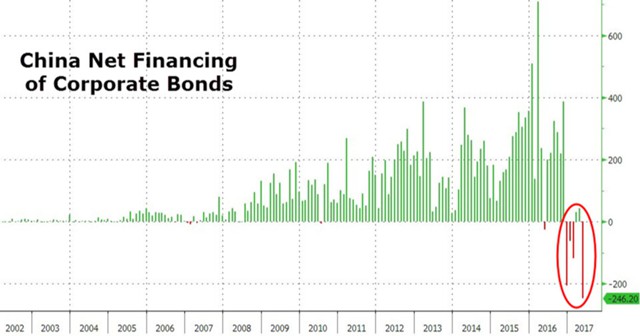

Доходность бондов остается на максимальных уровнях за три года, поэтому корпоративный сектор резко сократил объемы выпуска, что стало последней крупной и самой непосредственной угрозой для финансового сектора Китая и корпоративного рынка долга на $10 трлн.

И, кажется, китайские власти уже не готовы это терпеть, хотя решительных действий они пока не предпринимают.

И, кажется, китайские власти уже не готовы это терпеть, хотя решительных действий они пока не предпринимают.

Минфин Китая впервые приобрел символический объем 1-летних облигаций на 1,26 млрд юаней на вторичном рынке, сообщает Bloomberg.

Минфин Китая впервые приобрел символический объем 1-летних облигаций на 1,26 млрд юаней на вторичном рынке, сообщает Bloomberg.

Эта операция является частью более широкой инициативы по созданию надежной кривой доходности для безрискового государственного долга, который может служить ориентиром для затрат по займам в экономике. В то время как Китай разместил государственных облигаций более чем на 22,9 трлн юаней ($3,4 трлн), что является одним из крупнейших объемов в мире, ликвидности на рынке очень мало, меньше, чем в большинстве развитых стран.

В рамках новой системы, запущенной в ноябре прошлого года, Министерство финансов Китая предоставляет ликвидность в виде дополнительных ценных бумаг при их дефиците или же покупает существующие на вторичном рынке.

Хотя доходность снизилась после действий регулятора, кривая доходности остается инвертированной.

Пока власти Китая не смогли вернуть кривую в нужное русло, так как объем был небольшим, но важен сам сигнал со стороны Пекина. Они хотят показать, что готовы покупать облигации в случае необходимости.

Пока власти Китая не смогли вернуть кривую в нужное русло, так как объем был небольшим, но важен сам сигнал со стороны Пекина. Они хотят показать, что готовы покупать облигации в случае необходимости.

То есть регулятор почти открыто пытается заверить участников рынка, что постарается избегать напряженности на рынке.

Поэтому, несмотря на необходимость сдерживания роста кредитования и пузыря на рынке жилья, власти должны оставаться активными на денежном рынке. В то же время государственные расходы, а именно расходы на инфраструктуру, станут ключевым инструментом для предотвращения жесткой посадки.

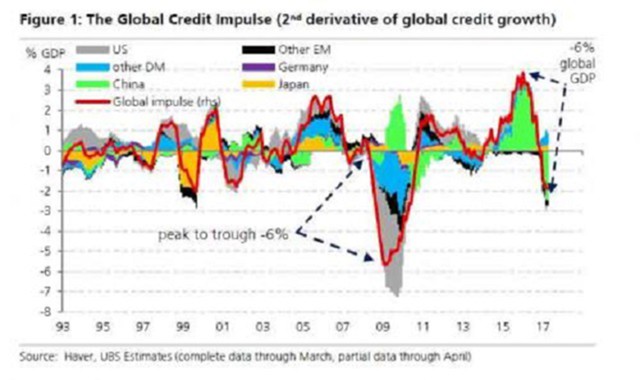

Причина, по которой все вышеизложенное имеет значение не только для китайской, но и для мировой экономики, заключается в том, что кредитный импульс Китая уже терпит крах и понес большие потери после финансового кризиса.

Как подсчитали в UBS, потери от пика до минимума замедления глобального кредитного роста составляют около 6% ВВП. Но "дисперсия сужения значительно более узкая".

Если добавить сюда десятки, если не сотни миллиардов в китайских корпоративных облигациях, которые являются почти дефолтными, то есть негативно повлияют на кредитования в будущем, глобальный кредитный импульс и глобальное дефляционное цунами могут превысить наблюдаемые показатели в период финансового кризиса.

Если добавить сюда десятки, если не сотни миллиардов в китайских корпоративных облигациях, которые являются почти дефолтными, то есть негативно повлияют на кредитования в будущем, глобальный кредитный импульс и глобальное дефляционное цунами могут превысить наблюдаемые показатели в период финансового кризиса.

И, как это ни парадоксально, этот "кредитный кризис" придет в то время, когда ФРС повысила ставки и готова сделать то, чего никогда не делала раньше, – сократить баланс активов.