Совет директоров ПАО «Лукойл» подвел предварительные итоги 2019 года, а также озвучил задачи на 2020 год в рамках стратегии развития до 2027 года. Чем интересны представленные данные, анализирует эксперт ИФ «ОЛМА» Алексей Черемисин.

Что касается итогов, то их логично было бы разделить по направлениям деятельности, и начать, разумеется, с добычи. В этом направлении компания, в первую очередь, отмечает свои проекты на Северном Каспии: запуск третьей очереди месторождения им. Владимира Филановского (по данным компании, начальные извлекаемые запасы нефти составляют 129 млн. тонн, газа - 30 млрд куб. м., проектный уровень добычи составляет 6 млн. т. нефти в год) и продолжение обустройства месторождения им. Валерия Грайфера на Каспии (ожидаемая полка добычи – 1,2 млн. т. в год).

Что касается итогов, то их логично было бы разделить по направлениям деятельности, и начать, разумеется, с добычи. В этом направлении компания, в первую очередь, отмечает свои проекты на Северном Каспии: запуск третьей очереди месторождения им. Владимира Филановского (по данным компании, начальные извлекаемые запасы нефти составляют 129 млн. тонн, газа - 30 млрд куб. м., проектный уровень добычи составляет 6 млн. т. нефти в год) и продолжение обустройства месторождения им. Валерия Грайфера на Каспии (ожидаемая полка добычи – 1,2 млн. т. в год).

Также стоит отметить, что компания продолжает курс на диверсифицированное развитие своей апстрим-базы: введено в эксплуатацию месторождение D41 в Балтийском море, обеспечен быстрый рост добычи трудноизвлекаемой нефти в Западной Сибири и Тимано-Печоре (как следует из стратегии компании ТрИЗ оцениваются в 5,5 млрд. барр., что составляет 17% всех запасов Лукойла в РФ). Как сообщается, активизирована работа на лицензионных участках в рамках режима НДД – очевидно, новый налоговый режим в отрасли начал давать свои плоды.

Диверсификация добычи Лукойла касается не только проектов на территории России и ближнего зарубежья, но и международных проектов (по данным компании, на 2018 год на эти проекты приходилось 5,83% добычи нефти и 46,92% добычи газа Лукойла) – доли приобретены в апстрим-проектах в Республике Конго и ОАЭ.

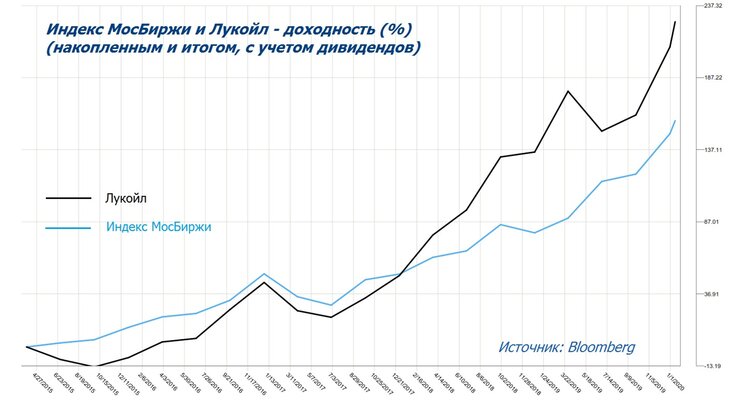

На наш взгляд, наиболее важной частью итогов 2019 года для компании Лукойл, с точки зрения инвестиционной привлекательности, является утверждение новой дивидендной политики. Она предполагает выплату всего свободного денежного потока компании, скорректированного на затраты на обратный выкуп акций (“байбэк”), а также погашение основной части акций, приобретенных в рамках программы “байбэка”. Напомним, что в 2019 году компания погасила 35 млн. собственных акций.

Таким образом, Лукойл использует гибкую схему возврата капитала своим инвесторам, как через выплату дивидендов из «живых» денег (свободный денежный поток), так и через обратный выкуп своих акций. Неудивительно, что Лукойл стал одним из лидеров по созданию акционерной стоимости среди российских компаний за последние 3 года.

Примечательно ещё и то, что на фоне сильных операционных и финансовых показателей, компания среди приоритетных задач на 2020 год выделяет обеспечение безаварийной работы, выполнение контрольных показателей деятельности, а также повышение эффективности и оптимизацию расходов, соблюдение инвестиционной дисциплины и вопросы о стратегиях нефтегазовых компаний в области декарбонизации. Последнее логично продолжает недавнюю презентацию вице-президента Лукойла по стратегическому развитию Л. Федуна «Основные тенденции развития мирового рынка нефти до 2035 года».

Таким образом, Лукойл продолжает планомерное выполнение своих ключевых целей, закрепленных в десятилетней стратегии развития до 2027 года.