Наблюдавшийся накануне обвал на американских площадках не должен вводить в заблуждение инвесторов, считает Олег Абелев, начальник аналитического отдела ИК "РИКОМ-ТРАСТ".

В такие периоды самое главное и первейшее занятие любого инвестора - это ни в коем случае не предаваться панике, а понять, какие факторы стали причиной такого снижения, которое наблюдалось накануне в США.

В такие периоды самое главное и первейшее занятие любого инвестора - это ни в коем случае не предаваться панике, а понять, какие факторы стали причиной такого снижения, которое наблюдалось накануне в США.

Напомним, что накануне американские фондовые рынки просели на 3-4% по разным индексам.

Давайте попытаемся разобраться в причинах этого снижения:

1. Активный рост доходности на долговом рынке США. За последние несколько недель доходность наиболее ликвидных и пользующихся спросом федеральных долговых бумаг - 10-летних казначейских облигаций выросла до рекордных значений с 2011-го года - до 3,2%. Вполне логично, что в этих условиях инвесторам гораздо выгоднее покупать более безопасные активы, чем рисковые. Этим они и не замедлили заняться, частично продавая свои активы на рынке акций, что привело к снижению котировок из-за активных продаж.

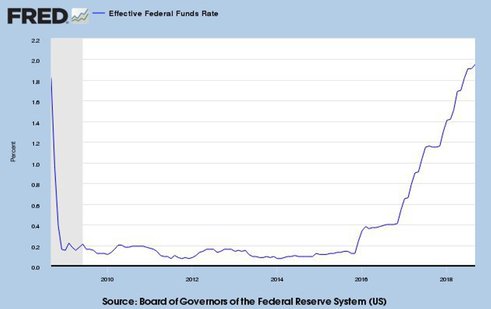

2. Активная политика ФРС по повышению процентной ставки. Глава ФРС Джером Пауэлл неоднократно после своего назначения говорил о том, что регулятор планирует и дальше следовать курсу повышения ставок, доведя диапазон до 3,25-3,5% к концу 2020-го года. Это значит, что долларовые ставки начинают расти, соответственно долларовые инструменты по всему миру также начинают пользоваться повышенным спросом, что влечет капитал в США. В этой ситуации и долларовые депозиты в банках, и долларовые инвестиции в облигации инвесторам справеделиво кажутся менее рискованными, чем покупка акций.

3. Техническая ситуация на рынке. После февральского однодневного снижения рынка США почти на 6% почти 8 месяцев рынок показывал безостановочный рост, что накапливало страхи "быков" и надежды "медведей" на скорый разворот. Нужен был какой-то повод, который нашелся в лице торговой войны между США и Китаем и новостного фона вокруг этого конфликта.

3. Техническая ситуация на рынке. После февральского однодневного снижения рынка США почти на 6% почти 8 месяцев рынок показывал безостановочный рост, что накапливало страхи "быков" и надежды "медведей" на скорый разворот. Нужен был какой-то повод, который нашелся в лице торговой войны между США и Китаем и новостного фона вокруг этого конфликта.

4. Активное бегство капитала из развивающихся стран в долларовые инструменты (особенно в свете угрозы санкций на российские федеральные бонды, которые будут выпускаться в будущем).

Вероятность того, что подобное снижение перерастет в полноценную коррекцию, пока невелика по нескольким причинам:

1. Наблюдаемый рост процентных ставок в США и ужесточение монетарной политики ведет к укреплению курса доллара, что будет привлекать капитал в страну и в долларовые инструменты, а, значит, и провоцировать покупки на американском рынке акций, который предлагает доходность в долларах.

2. Американский рынок обладает большой широтой выбора инструментов для инвестора, который всегда может найти для себя некий защитный актив на таком рынке. Сегодня таковыми могут стать акции компаний в сфере национальной обороны (General Dynamics, Boeing, Lockheed Martin), которые обеспечены государственным оборонным заказом после принятия беспрецедентного в истории по размеру военного бюджета США. Альтернативы всегда есть, и инвесторы будут стараться их активно находить.