Ближайший месяц будет насыщен политическими и экономическими событиями, исход которых не столь однозначен и одновременно критичен для направления движения не только в декабре, но и в начале 2019 года, считает Евгений Кошелев, главный аналитик Росбанка.

Среди таких событий стоит отметить заседания исполкомов стран-экспортеров нефти ОПЕК и ОПЕК+ (6-7 декабря) и совета директоров Банка России (14 декабря). Вторичными, но не менее интересными станут заседания центральных банков Еврозоны (13 декабря) и США (19 декабря). При этом политический фон может измениться после 30 ноября, если в кулуарах встречи G20 в Аргентине состоится встреча президентов России и США.

Среди таких событий стоит отметить заседания исполкомов стран-экспортеров нефти ОПЕК и ОПЕК+ (6-7 декабря) и совета директоров Банка России (14 декабря). Вторичными, но не менее интересными станут заседания центральных банков Еврозоны (13 декабря) и США (19 декабря). При этом политический фон может измениться после 30 ноября, если в кулуарах встречи G20 в Аргентине состоится встреча президентов России и США.

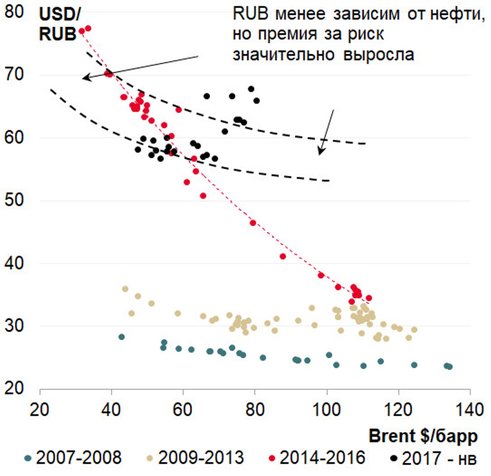

В моменте курс рубля содержит в себе премию за политическую неопределенность в размере от 3 до 5 рублей, с оговоркой о фиксации сырьевых котировок на текущих уровнях, и это при условии недавнего смягчения санкционной риторики в отношении России со стороны американских парламентариев. Мы полагаем, что в случае наиболее благоприятного исхода встречи президентов реализация жестких ограничений будет отложена на продолжительное время, но это не исключает периодических напоминаний о стратегической конфронтации. Это обстоятельство сохранит общую неопределенность, но весьма скоро приведет к замещению рисковой премии фундаментальными факторами.

Ужесточение монетарной политики западными центральными банками – один из базовых факторов, повышающих конкуренцию за инвестиционный капитал на развивающихся рынках. По мнению стратегов Societe Generale в декабре вероятно очередное повышение ключевой ставки в США на 25бп до 2.50% по верхней границе с перспективой еще двух повышений в 1 полугодии 2019 года, а также сворачивание программы количественного смягчения в Еврозоне. В совокупности с угрозами для экономического роста развивающихся экономик в ситуации постоянных торговых конфронтаций доллар, евро и другие резервные валюты усилят свое тактическое преимущество.

В подобных обстоятельствах решающее слово останется за российскими финансово-экономическими властями. Намеченные ориентиры политики указывают на возможное ослабление позиций ОФЗ и рубля. В отношении гособлигаций внутренняя угроза исходит от рекордного навеса предложения со стороны Минфина в 2019 году (1.7 трлн руб. с учетом погашения долга): в условиях жесткости бюджетного правила Минфина и отсутствия аппетитов к суверенному риску со стороны внешних инвесторов первичный рынок ОФЗ останется негативным ценообразующим фактором. В этой связи доходность 10-летних облигаций может закрепиться вблизи отметки 8.80% в конце 2018 - начале 2019 гг. и с трудом преодолеет порог 8.50% в случае смягчения внутренней процентной политики.

Действия Банка России на фронте процентной политики не выглядят тривиальными в контексте предстоящего ускорения инфляции и решения по реализации покупок валюты на открытом рынке. За пару недель до предстоящего заседания мы вновь услышали от главы Банка России аргументы в пользу ужесточения процентной политики. В них можно увидеть не столько угрозу ускорения инфляции, сколько отступление в вопросе пополнения валютных резервов и готовности к возобновлению полноценных покупок в пользу Минфина. Для рубля это будет весомым якорем на рубеже года - пара USD/RUB может растерять преимущество осенних налоговых выплат и временно вернуться в диапазон 67.0 - 68.0. С одной стороны, это вновь позволит забыть о корреляции с нефтью и ее недавней коррекцией, с другой, сезонные предпосылки платежного баланса для укрепления в 1 квартале будут заметно ослаблены.