Японский Nikkei (-2,5%)

Китайский Shanghai Composite (-0,4%)

Южнокорейский Kospi (-2%)

Гонконгский HangSeng (-1,5%)

Австралийский ASX (-1,5%)

О главном

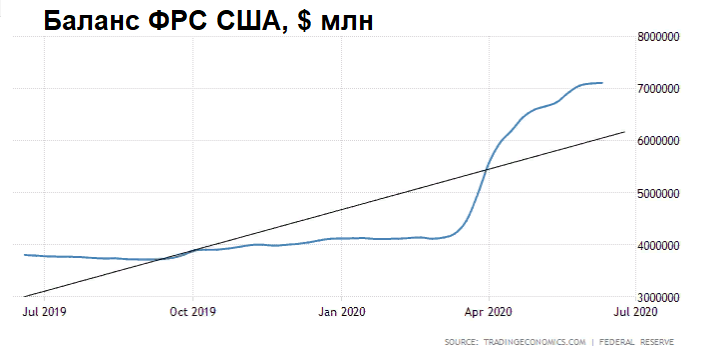

Падение рынков рискового капитала продолжается. Техническая перекупленность после исторического восстановления фондовых рынков в апреле-мае дала о себе знать: наблюдаем закономерную коррекцию рынков акций. Фундаментальной же подоплекой ухудшения сентимента послужили риски второй волны пандемии и более медленного восстановления деловой активности в США. Федрезерв замедлил темп расширения баланса Центробанка.

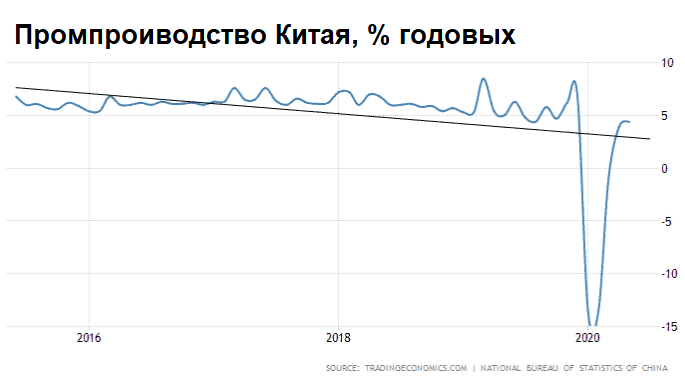

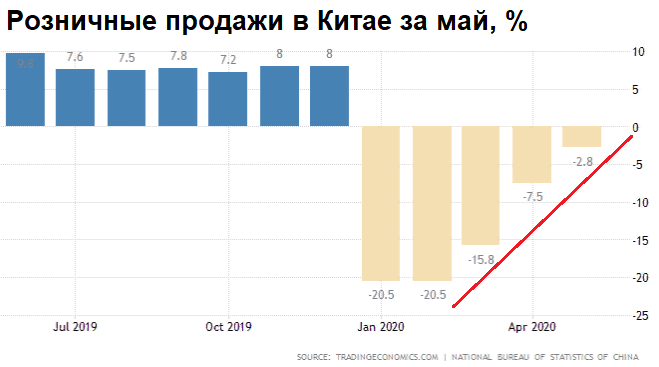

Китайская статистика по розничным продажам и промпроизводству за май вышла хуже ожиданий. Тем не менее мы наблюдаем поэтапное восстановление бизнес-процессов второй по величине экономики мира. Жесткие меры противодействия эпидемии и своевременные монетарные шаги обусловили более быстрое возвращение макроэкономических показателей на траекторию роста.

Волатильность рынка энергоносителей повысилась на фоне опасений скорейшего восстановления мирового спроса на сырье. Тем не менее снижение из ожидаемой нами области сопротивления $40–45 по Brent не выходит за рамки коррекции к масштабному отскоку последних месяцев весны.

Азиатские рынки

Рынки АРТ пока сохраняют негативный настрой.

Китайские площадки незначительно понижаются менее 0,5% на фоне не оправдавших ожиданий экспертов данных по промышленному производству и потребительским расходам за май. По сравнению с распродажами в регионе более 1%, Shanghai Composite (2910 п.) чувствует себя уверенно.

Следует учитывать, что на протяжении последних месяцев консенсус рынка часто менялся. Если в начале года эксперты ожидали ускорение роста мировой экономики в 2020 г., то в пик рыночного страха в марте отмечалось полное отрицание скорейшего восстановления деловой и потребительской активности.

Промпроизводство в мае выросло на 4,4% после 3,9% в предыдущем месяце при прогнозе подъема на 5%. Наблюдается второй месяц к ряду восстановления промышленных сил страны. По темпам роста — это рекордные показателя с декабря прошлого года.

Розничные продажи также замедлили темп снижения. При ожиданиях падения показателя на 2%, потребительская активность сократилась на 2,8% после обвала показателя начала года. В мае наблюдается самое слабое падение индикатора настроений, по нашим расчетам, в ближайшие месяцы можно ожидать выход показателя на положительную территорию.

Таким образом, невзирая на более слабые результаты по макропоказателям Китая, отчетливо прослеживается тенденция улучшения деловой среды. Наши оценки начала II кв., подразумевающие, как минимум, «W–образное» восстановление экономики и «V–образный» взлет фондовых рынков, подтверждены. Негативом, правда, служит сохранение низкого спроса за пределами Поднебесной и санкционные риски в отношение КНР.

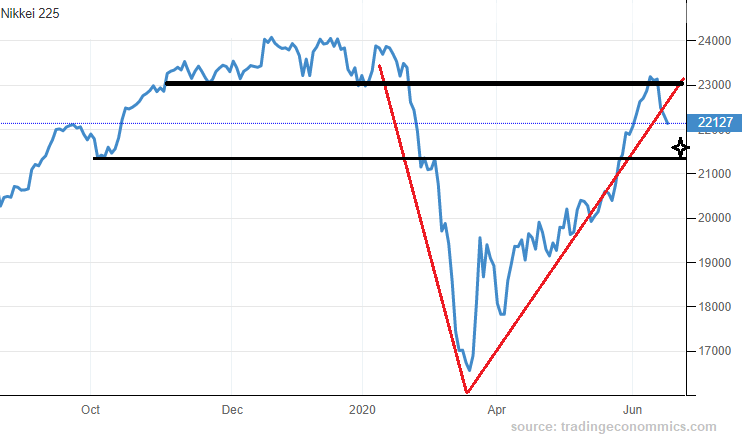

Японский Nikkei (-2,5%) снижается третью сессию подряд после почти полного выкупа весеннего обвала. На прошлой неделе отмечались риски начала коррекционного движения на фоне адекватности цен рисковых активов внешним факторам ценообразования рынков. При этом от текущих уровней потенциал дальнейшего падения видится ограниченным.

Не поддерживает сегодня инвесторов и заявление премьер-министра страны Синдзо Абэ о вероятности наступления второй волны пандемии. Однако, видится, что комплекс мер монетарного стимулирования размером более 40% ВВП Японии способен сгладить экономические последствия на случай реализации негативного исхода событий.

Таким образом, коррекция цен рисковых активов развивается. Перекупленность фондовых рынков привела к закономерному «выпуску пара». Разумеется, дальнейшая динамика будет зависеть от вновь поступающих факторов, однако, пока рассматриваем текущий спуск индексов в качестве подготовительного этапа нового импульса роста.

Американские площадки

Торги на рынке акций США завершились отскоком после сокрушительного падения четверга. Недельное закрытие с повышением более 1% не вселяло уверенности в окончание негативного импульса. Сегодня наблюдаем углубление коррекции по индексу акций широкого рынка S&P 500 к 2960 п. (-2%).

«Индикатор страха» VIX еще в прошлую среду сигнализировал нам о затухании покупательной активности на рынках акций. Резкий скачок волатильности отразил опасения низкой эффективности мер противодействия инфекции на территории США как в гуманитарном плане, так и с позиций монетарного стимулирования.

Более того, риски замедление темпа расширения баланса ФРС стали для участников рынка спусковым крючком. Как видим, недельные данные Федрезерва демонстрируют увеличение баланса ЦБ лишь на 0,16% или $12 млрд, что говорит о самых низких показателях «безлимитного QE» с конца марта. С 3 по 10 июня баланс ФРС и вовсе вырос лишь на $3 млрд. до $7,169 трлн. Существует достаточно сильная зависимость уровня ликвидности регулятора и динамики фондового рынка. В случае подтверждения тенденции, возникнут риски усиления низводящего тренда рынка акций США, что как видится, не в интересах

финансового регулятора.

Таким образом, инерционная природа рынка приводит к сохранению негативных тенденций конца прошлой недели. В качестве ориентира существенной коррекции нами рассматривался уровень 3030 п. по S&P 500. Цель достигнута.

Седеющей поддержкой выступит область 2950 п., где участники на повышение могут оказать действенный отпор продавцам рисковых активов, конечно, при условии не противодействия ФРС. Ориентир на поход к историческим максимумам к концу 2020 г. пока остается в силе.

Сырье и металлы

Цены на нефть продолжают снижаться после достижения в начале июня максимумов марта выше $43 за баррель марки Brent. Торги понедельника идут с понижением в 3% у $37,5.

Таким образом, на курсообразования сырья оказывает влияние совокупность негативных факторов. Техническая перекупленность после взлета за 2 месяца на 170% привела к коррекции цен, а риски второй волны пандемии откинули котировки на 2 недели назад. Поддержкой вступает область текущих значений цен. Ранее мы отмечали высокую вероятность такого исхода событий на основе расширения волатильности.

Тем не менее движение к балансу спроса и предложения рынка энергоносителей, скорее всего, будет продолжено. В этот четверг ожидается встреча мониторинговой группы ОПЕК+ по оценке исполнения ранее взятых обязательств по сокращению производственной активности крупнейших нефтедобытчиков мира. С течением времени вероятность обновления максимумов июня превалирует в наших оценках.

Золото ($1728) консолидируется выше пробитого уровня $1720 на волне коррекции рынков рискового капитала. Защитная функция инструмента усилена. Тем не менее не наблюдается особого рвения покупателей на фоне существенного отскока индекса доллара США. Было предположение, что от уровня 96 п. по DXY девальвация американской валюты будет приостановлена. Текущие значения выше 97 п. говорят об избегании риска участниками глобального рынка капиталов.