Японский Nikkei (+0,1%)

Китайский Shanghai Composite (-0,5%)

Южнокорейский Kospi (-0,6%)

Гонконгский Hang Seng (-1,5%)

Австралийский ASX (-0,6%)

О главном

К открытию европейской сессии формируется умеренно негативный внешний фон. Американский рынок по традиции обновил максимумы, индекс широкого рынка акций S&P 500 разменял 4500 п. Но в четверг утром наблюдаем откат фьючерсов Штатов, слабость в азиатском секторе и сползание товарных контрактов.

Южная Корея — первая страна из группы развитых, решившаяся повысить стоимость фондирования. Время ужесточения монетарной политики неумолимо приближается и для других глобальных экономик.

Нефтяные фьючерсы, по сути, не заметив значимое сопротивление на $71 за баррель марки Brent, взлетели выше $72. Тренд на выбытие американских резервов сырья поддержал краткосрочное нефтяное ралли. За последние 3 сессии подъем цен составил 11%, что существенно улучшило настроение быков товарного рынка и омрачило продавцов. Но пройти дальше без отката будет крайне проблематично.

Азиатские рынки

Нисходящая динамика индексов азиатского региона в четверг сыграет на стороне продавцов европейских бумаг.

Китайский Shanghai Composite снижается на полпроцента, тем не менее оставаясь выше планки в 3500 п. Далеко уйти вверх быкам не удается на фоне доминирующего курса на снижение макропоказателей в эпоху замедления роста экономики. Но панические распродажи конца июля и второй декады августа удалось купировать — сказался фактор перепроданности рисковых активов и мягкая политика НБК.

Тем не менее среднесрочные оценки китайского фондового рынка по-прежнему осторожные, и в случае развития тренда повышения ставок в АТР, начатое сегодня южнокорейских ЦБ, акции региона ощутят на себе тлетворное влияние и со стороны удорожания кредитных ресурсов.

Макромодель Trading Economics предполагает снижение композитного бенчмарка Поднебесной в область 3200 п. Технический взгляд на инструмент пока полностью совпадает с прогнозом международных экспертов.

Южнокорейский Kospi отреагировал на повышение базовой ставки ЦБ страны закономерным снижением. Ужесточение монетарного курса априори негативно для рисковых бумаг, но позитивно для нацвалюты. Стоимость фондирования повышена на 25 б.п., до 0,75% годовых.

Южная Корея пока единственная экономика из группировки развитых рынков, кто пошел по пути сворачивания стимулов, даже несмотря на сохраняющийся негативный эпидемиологический фон. Дело в том, что граждане и бизнес адаптировались к барьерам, но инфляция угрожает уже ценовой стабильности, поэтому регулятором и принято такое решение. Оценки сводятся к неминуемому секвестру фискально-монетарных программ и в других развитых экономиках.

Таким образом, фактор Азии сегодня находится на стороне европейских игроков на понижение в рисковых активах. Азиатский регион, восставший после кризиса 2020 г. первым, раньше других стал и стагнировать, при этом инфляционное давление сохранилось. А это верный признак того, что пора повышать ставки.

Американские площадки

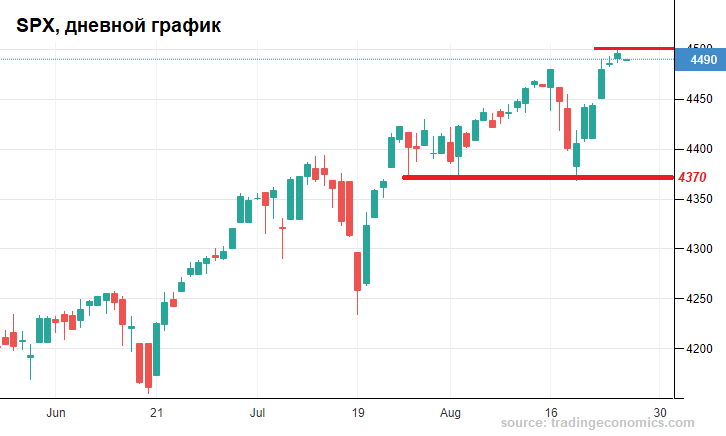

Индекс широкого рынка акций S&P 500 неторопливо разменял очередную планку на 4500 п. Подъем из глубины стал традицией, на этот раз на выкуп просадки в 3% рынку потребовалось 5 сессий. Волатильность по-прежнему остается на пониженном уровне, отражая беспечность инвесторов на фоне уверенности в сохранении мягкой монетарной политики Федрезерва.

В утренние часы получаем пока лишь технический откат от круглого уровня, фьючерс на S&P 500 опускается под 4490 п., тем самым, обеспечивая игроков на понижение незначительным преимуществом при открытии рынков Европы. Говорить о развороте доминирующей восходящей тенденции рынка пока преждевременно, несмотря на сохраняющиеся риски перегретых инструментов. В качестве отправной точки можно рассмотреть уровень 4370 п., сдача которого и придаст сил медведям.

До итогов пятничное симпозиума в Джексон-Хоул участники рынка вряд ли решатся на активные действия. Инвесторы будут ловить сигналы руководства ФРС о судьбе количественной программы выкупа долговых инструментов (QE). Финансовое руководство страны осознает уязвимость рынка акций перед грядущим ужесточением монетарного курса, поэтому, вероятно, будет крайне осторожно в темпах секвестра программ.

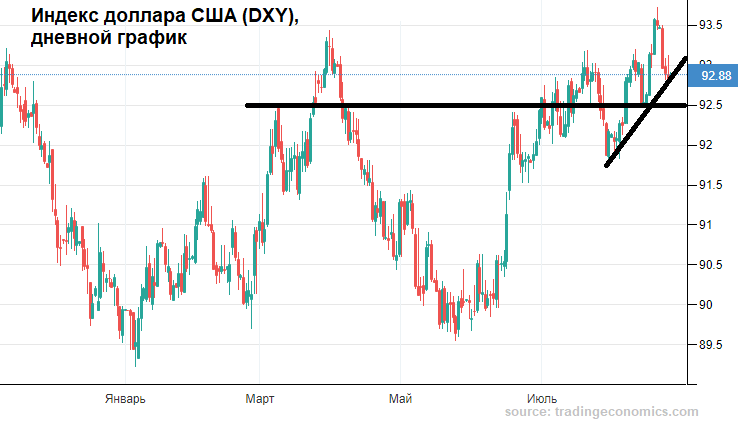

Стабилизация доходностей долгового рынка Штатов и удержание области годовых максимумов в американской валюте все же говорит об ожиданиях скорейшего сворачивания стимулов, пусть и аккуратно. Ставки по 10-летним госбондам поднялись выше 1,3%, а индекс доллара США (DXY) курсирует немногим ниже 93 п. Важная поддержка в долларе — 92,5 п.

Расстановка сил на глобальных валютных и долговых рынках капитала находится сейчас, скорее, на стороне игроков на ослабление нацвалют и облигаций стран переходного периода. А локальная устойчивость последних может быстро смениться слабостью.

Таким образом, планка на 4500 п. в S&P 500 достигнута. Скорее данный уровень можно рассматривать в качестве психологического сопротивления, которое может быть с легкостью пройдено при убаюкивающей риторике Федрезерва.

Однако следует учитывать высокие риски начавшегося тренда на повышение ставок в глобальных экономиках. Бояться здоровой коррекции американского рынка не стоит, главное не затянуть время принятия монетарного решения.

Сырье

Цены на нефть не остановились на $71 за баррель марки Brent. Накануне котировки приближались к $72,5. Технический отскок от обозначенной еще на прошлой неделе поддержки в $65 резко перерос в полноценное восстановление. Большая часть потерь контракта за август отбита.

Сегодня торги в истекающем октябрьском контракте проходят чуть ниже $72 (-0,5%). Риск коррекции вниз в ближайшие сессии высокий. Поддержка — $71. Новый контракт на ноябрь торгуется по $70,8, там актуален круглый уровень в $70.

Оптимизм нефтебыков поддержали прогресс в вакцинации, откат DXY и общемировое ралли в рисковых инструментах, в первую очередь на западных площадках. Подспорье оказали и метрики Минэнерго США по запасам сырья: недельные резервы сырой нефти сократились почти на 3 млн баррелей при консенсусе спада менее чем на 2,7 млн. Тем не менее товарный рынок рискует охладиться, предвещая развитие дефляционных ожиданий.

БКС Мир инвестиций