Японский Nikkei (+1,5%)

Китайский Shanghai Composite (-0,1%)

Южнокорейский Kospi (+0,9%)

Гонконгский HangSeng (-0,9%)

Австралийский ASX (+1,5%)

О главном

Напряженность между Пекином и Вашингтоном разрастается, приводя к росту неопределенности и хаотичным движениям финансовых активов. Угрозы американских санкций на фоне ужесточения национального законодательства Китая в отношение Гонконга рассматриваются нами в качестве инструмента давления в ситуации производственного кризиса США.

Тем не менее американские индексы полностью нивелировали распродажи четверга-пятницы прошлой недели. Последний факт говорит о доминировании покупателей и вероятности продолжения основного восходящего тренда последних месяцев. На стороне покупателей играет фактор, по сути, безграничного монетарного и фискального стимулирования экономики США в ожидании прохождения острой фазы коронавируса.

Рынок энергоносителей стабилизировался, однако, покупательная активность несколько притухла. Опасения эскалации внешнеторгового конфликта, вплоть до разрыва тарифной сделки КНР-США сдерживают инвесторов. Тем не менее фактор резкого падения производственной эффективности стран-экспортеров сырья со временем реализуется в более масштабное восстановление котировок нефти.

Азиатские рынки

Китайские рынки акций — все еще под давлением.

Китайские площадки пребывают в отрицательной плоскости после существенных распродаж конца прошлой недели. На фоне кризиса отношений США и Китая, вызванного сначала обвинениями американской стороны китайских партнеров в искусственном характере вируса, а затем и поддержкой западной коалиции оппозиции Гонконга, не позволяют финансовым активам Поднебесной развить успех начала мая.

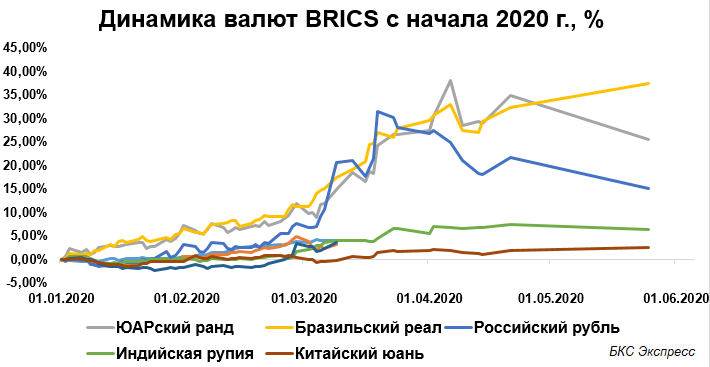

Наглядным отражением внешнеторговой напряженности служит динамика китайского юаня. Девальвационные настроения привели к росту валютной пары USD/CNY: 7,14, ознаменовав уход юаня в область минимумов начала марта. При этом динамика ряда развивающихся валют отражает рост спроса на рисковые активы. Лидером укрепления последнего месяца стал российский рубль.

МИД Китая заявил, о развязывании «холодной войны» со стороны отдельных политических сил США. В случае эскалации геополитической обстановки, падение юаня лишь усилит конкурентные преимущества китайских производителей, а рост американской валюты не позволит промышленности США воспользоваться благоприятным фактором девальвации.

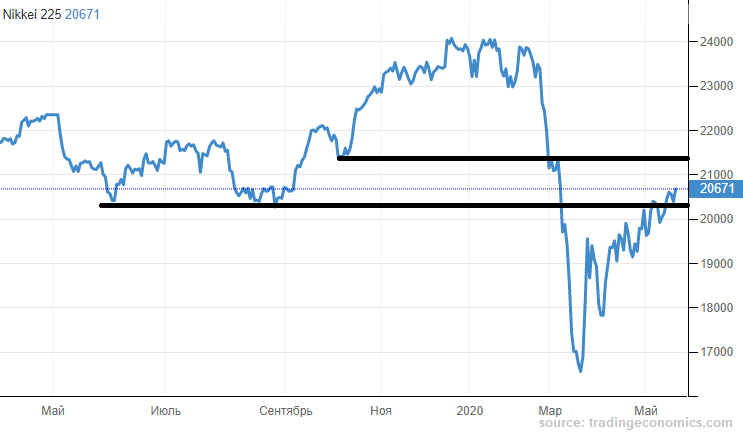

Японский Nikkei, напротив, прибавляет около 1,5%, полностью нивелируя распродажи финансовых активов в минувшую пятницу. Положительный сентимент обусловлен постепенным снятием социально-экономических ограничений в ряде регионов страны. Расширение госпрограмм монетарного и фискального стимулирования для борьбы с пандемией на рекордные $929 млрд не остановило шанса игрокам на понижение.

Индикатор фондового рынка закрепляется выше сопротивления в области 20 000 п., открывая потенциал дальнейшему восстановлению рисковых активов. Риски рецессии в Японии реализовались: диагностировано падение ВВП страны на протяжении двух кварталов подряд, однако, участники фондового рынка закладывают положительный будущий эффект стимулирующей функции государства.

Таким образом, наблюдается восстановление большинства рынков АТР после существенного падения конца прошло недели. При этом китайские площадки, включая гонконгский рынок, пребывают в нерешительности на фоне кризиса отношений КНР-США. Такая разнородная динамика может быть продолжена до деэскалации внешнеторговых связей. На случай обострения – запас прочности китайской экономики достаточен, чтобы противостоять давлению извне.

Американские площадки

Падение американских акций в четверг-пятницу на фоне скачка рисков торговой сделки с Китаем ограничилось областью 2900 п. по S&P 500. Масштабная поддержка со стороны финансовых регуляторов США сдерживает напор продавцов финансовых активов, а тенденции к возобновлению деловой активности и динамика рынка труда указывают на прохождение острой фазы кризиса.

В понедельник фьючерсы на индексы акций поднимаются в пределах 0,5%, отражая высокие шансы на положительное открытие основной сессии рынков США. Срочный контракт на S&P 500 курсирует в области 2970 п.

Огонь волатильности прошлой недели полностью потушен. Наблюдаем движение индекса страха в область значений конца февраля. До среднеисторических значений остается немного. Разумеется, ситуация может измениться, в случае резких шагов американской стороны и ответных мер китайского правительства в рамках геополитического конфликта двух экономик мира.

Таким образом, слабость фондового рынка США на прошлой неделе завершилась походом к максимумам марта. Возвращение индикатора S&P 500 выше 2950 п. свидетельствует о доминировании покупателей рисковых активов. Наш ориентир в 3030 п. — все ближе.

Санкционная риторика США против Китая лишь нарастает, тем не менее рыночный сентимент все еще благоволит участникам на повышение рынка акций, вынуждая игроков на понижение капитулировать.

Сырье и металлы

Цены на нефть восстановили около половины пятничных потерь, вызванных страхами участников рынка энергоносителей перед угрозой конфликта КНР-США. Котировки Brent курсируют выше $35 с незначительным приростом в 0,5%. Взрывная волатильность последних недель не подразумевает сохранение текущих процентов изменения стоимости сырья даже в течение торгового часа.

Баланс факторов спроса и предложения, о котором мы неоднократно писали, достигнут. Снижение буровой активности в США за последние месяцы превысило 60%, а за год отмечается 3–кратное выбытие американских мощностей. В среднесрочной перспективе это лишь ускорит процесс снижения добычи сырья. В конечном счете, давление на рынок энергоносителей со стороны предложения иссякнет. Ориентир прежний — возврат котировок Brent выше $40 за баррель.

Золото ($1725) не испытывает особого притока покупателей. Торги идут в области важной поддержки у $1720 с понижением в 0,5%. Затухание защитной функции вызвано снижением накала в рисковых активах и слабым инфляционным давлением в крупнейших экономиках мира. Несмотря на сохранение долгосрочного восходящего тренда, мы не видим особого потенциала для преодоления 8–летних максимумов цен в области $1800. Скорее существуют риски длительной консолидации актива в диапазоне $1600–1800. Краткосрочная картина может резко ухудшиться после прохождения вниз области $1720–1680.