Японский Nikkei (выходной день)

Китайский Shanghai Composite (+0,2%)

Южнокорейский Kospi (+1,5%)

Гонконгский HangSeng (+1,1%)

Австралийский ASX (-0,2%)

О главном

Поэтапное восстановление деловой активности и потребительского доверия в крупнейших мировых экономиках обеспечивает поддержку рисковым активам. Невзирая на слабые тенденции затухания пандемии коронавируса, смягчение заградительных барьеров приводит к возобновлению производственного процесса. Общество приспосабливается к новой реальности. Остановить покупателей рынка акций может возобновление торговой войны КНР-США.

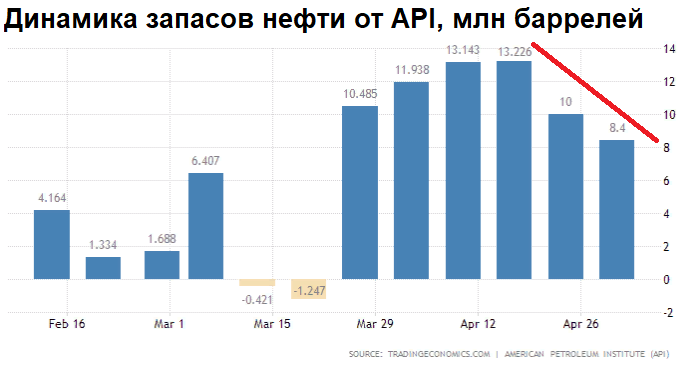

Сокращение предложения рынка энергоносителей с постепенным ростом спроса на сырье приводят к закономерной стабилизации котировок нефти. Накануне цены биржевых контрактов на нефть взлетели в районе 20%. Нахождение баланса интересов покупателей и продавцов в среднесрочной перспективе неминуемо приведет к возврату цен выше $40 за баррель марки Brent.

Азиатские рынки

Торги в АТР проходят с преимуществом покупателей.

Китайские площадки торгуются нейтрально на фоне возобновившейся конфронтации Вашингтона и Пекина по вопросу происхождения инфекции. Не вдаваясь в конспирологические теории, ускоренные темпы восстановления китайской экономики при рекордном падении показателей США обуславливают активизацию борьбы стран на внешнеторговой арене.

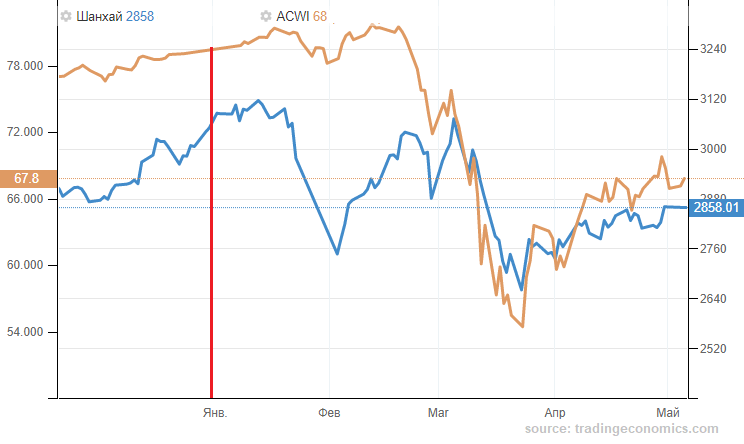

Тем не менее финансовые площадки КНР демонстрируют относительную устойчивость к мировой турбулентности рынков. Жесткие меры купирования вируса и своевременная фискальная помощь показали высокую эффективность институтов власти. Открытие рынков сбыта США и ЕС позволит фондовому рынку Китая упрочить свои позиции. С начала года индекс акций Shanghai Composite (2860 п.) снизился менее 7% при падении глобального индекса ACWI на 14%.

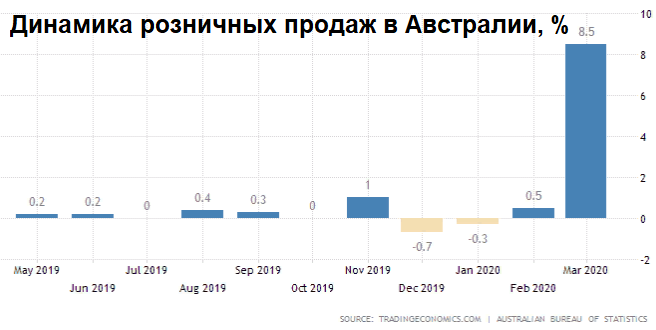

Австралийский ASX снижается в районе 0,5% после существенного отскока последних дней и невзирая на исторический скачок показателя розничных продаж. Как это не парадоксально, динамика потребительских настроений резко улучшилась на фоне бушующей эпидемии.

Граждане страны в массовом порядке скупали товары первой необходимости, создавая резервы. Тем не менее рост показателя на 8,5% при ожиданиях роста на 8,2% не может служить индикатором восстановления спроса, а лишь отражает кризисные явления. Наукоемкие производства товаров длительного пользования и сектор услуг находятся в подавленном положении.

Таким образом, на стороне покупателей фондовых активов – ослабление мер социального дистанцирования и поэтапное восстановление производственной активности ЕС и США, как основных рынков сбыта продукции предприятий азиатского региона. Рост нефтяных котировок – наглядное отражение ожиданий возврата потребительского спроса.

Поддержку продавцам способна оказать вероятность возобновления торгового конфликта США-КНР на фоне конкурентной внешнеторговой борьбы, а повод всегда найдется.

Американские площадки

Фондовый рынок США закрылся с повышением в 1%. Улучшение настроений вызвано поэтапным возобновлением деловой активности страны и ралли рынка энергоносителей. Лидером американского рынка акций стал сектор здравоохранения (+2%) и информ.технологий (+1,5%). Банки не пользовались спросом (-0,1%). В среду утром фьючерс на индекс S&P 500 торгуется с повышением в районе 0,5% у 2870 п.

Поддержка в районе 2800 п. по индексу акций S&P 500 продемонстрировала сохраняющийся настрой участников рынка на продолжение «V-образного» восстановления. Существенной преградой выступает уровень 2950 п., закрепление над которым отправит индекс широкого рынка акций выше 3030 п.

Инвесторов не смутило падение индекса производственной уверенности сектора услуг к минимумам 2009 г. Однако слова вице-председателя ФРС США о необходимости дополнительных мер поддержки экономики нивелировали почти половину дневного роста индекса акций.

Индекс деловой активности в непроизводственной сфере услуг упал до уровней марта 2009 г. на фоне заградительных барьеров распространения пандемии на территории США. В апреле показатель снизился до 41,8 п. с 52,5 п., однако, консенсус предполагал еще большее падение к 36,8 п. Занятость, новые заказы и деловая активность сектора демонстрируют кризисные явления.

Таким образом, коррекция от обозначенного ранее важного уровня сопротивления в 2950 п. по S&P 500 себя реализовала. Отметка в 2800 п. устояла, что подразумевает продолжение восходящей тенденции и обновлением индексом максимумов апреля. Сдержать покупательный настрой могут лишь резкие шаги со стороны США в адрес КНР.

Сырье

Цены на нефть накануне продемонстрировали взрывной рост от 14% до 20% по основным маркам сырья. Котировки июльского Brent протестировали отметку $32 за баррель. К текущему моменту наблюдается откат цен на фоне технической перегретости рынка к $31. Высокая волатильность неминуемо приводит к расширению торговой амплитуды. В среднесрочной перспективе наши ожидания, как и прежде, подразумевают возвращение цен к $40 за баррель марки Brent и выше.

Старт соглашения ОПЕК+ о сокращении добычи энергоресурсов на 9,7 млн б/с возымело действие на рыночное ценообразование нефти. Давление со стороны предложения ослабло и на фоне снижения темпов роста запасов нефти. По данным API, недельные запасы выросли на 8,4 млн при ожиданиях роста на 7,8 млн баррелей. Тем не менее наблюдается торможение процесса затоваривания, что сулит постепенное восстановление производственной активности США. Вечером ожидаем официальных данных по запасам сырья от Минэнерго страны.