Японский Nikkei +1,2%

Австралийский ASX +0,3%

Шанхайский SSEC +0,1%

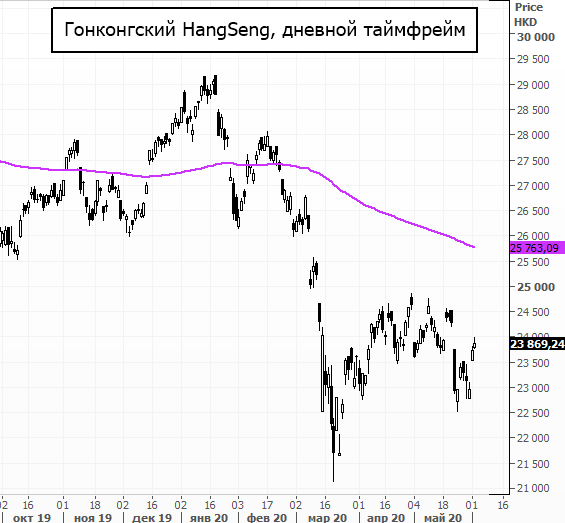

Гонконгский HangSeng +0,8%

Корейский KOSPI +1,1%

Американские площадки

Рынки США в понедельник показали небольшой рост, отыгрывая относительно неплохие макроэкономические данные из Китая. В Европе производственные PMI оказались ниже критических 50 п., но все же выше ожиданий экономистов. В США экономическая активность в мае по версии ISM также продолжила снижаться, но промышленный индекс PMI оказался выше предыдущего 11-летнего минимума и составил 43,1 п.

Позитивный момент рынков мог быть «подпорчен» заявлениями Трампа о применении силы к протестующим против полицейского произвола. Беспорядки охватили несколько крупных городов США. В некоторых из них, включая Вашингтон, введен комендантский час и задействованы силы Национальной гвардии. Из-за беспорядков и мародерства под давлением оказались акции американских ритейлеров и страховщиков. Впрочем, в условиях накачки ликвидности существенного влияния на рынок в целом эти события пока не оказывают.

Доллар на глобальном валютном рынке сегодня продолжает дешеветь. Индекс DXY снижается на 0,05%, до 97,8 п. Доходности десятилетних трежерис стабильны после вчерашнего небольшого роста. Фьючерс на S&P500 утром снижается на 0,3%.

Азиатские рынки

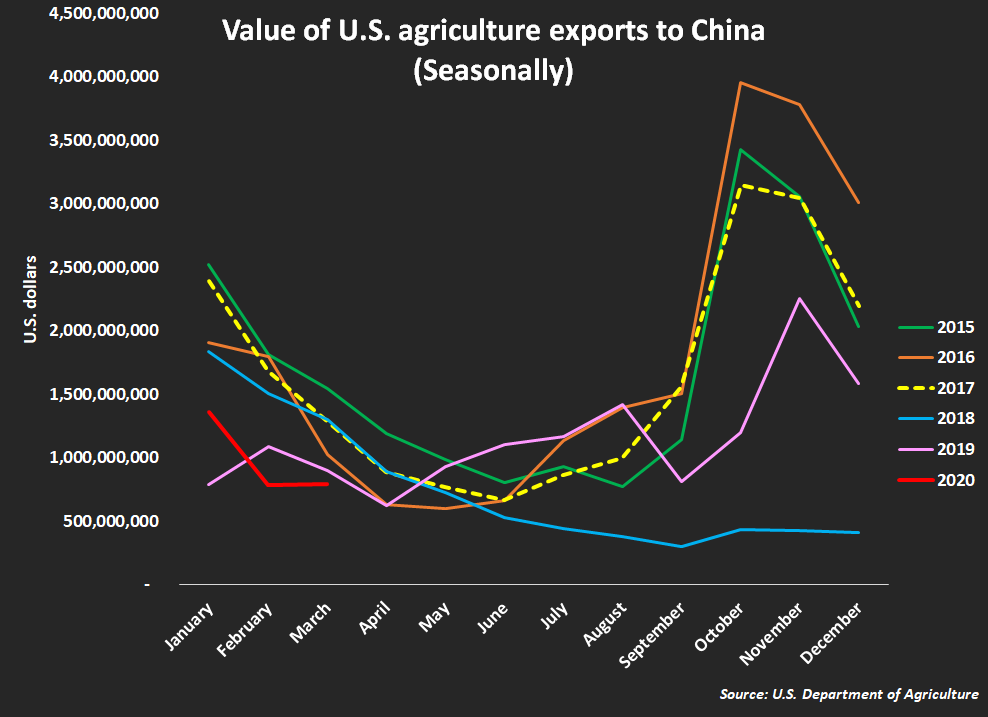

Торги в Азии проходят на положительной территории. Индекс MSCI Asia утром прибавлял скромные 0,3%. Внутренние проблемы в США временно отодвинули тему эскалации напряженности США-Китай на второй план. Ранее сообщавшиеся новости о запрете властей КНР на покупку американской сои пока не находят подтверждения. По данным Reuters, в понедельник китайские госкомпании купили по меньшей мере три партии соевых бобов из США. Эти новости несут локальный позитив, так как многие инвесторы опасаются за сохранение достигнутой в прошлом году I фазы торговой сделки. Впрочем, какие-то выводы делать рано. Показателен осенний сезон — пик закупки Китаем с/х продукции в США. В 2018 г. он оказался провальным.

Поддерживает оптимизм на рынках своеобразное QE от Народного банка Китая. НБК на этой неделе планирует начать выкуп у китайских банков выданные малому бизнесу кредиты на сумму 1 трлн юаней ($140 млрд). Выкуп будет проходить по 400 млрд юаней в квартал. Это облегчит балансы банков, и по-видимому, в случае сложности с возвратом выданные кредиты можно списать без ущерба для финансовой системы.

Юань на офшорных торгах сегодня укрепляется против доллара, но причина скорее в слабости американской валюты. В целом китайская валюта торгуется у минимумов за последние несколько лет. За один доллар сейчас дают 7,11 юаней.

В период экономического спада меры китайского ЦБ едва ли вызовут существенный всплеск инфляции. Например, в Индонезии — развивающейся экономике с традиционно высокой инфляцией, показатель снизилась до 20-тилетнего минимума в период этого кризиса и по последним данным составила 2,19% г/г.

В лидерах роста на азиатских рынках сегодня японский Nikkei (+1,2%). Но причина не только в ослаблении йены. Баланс Банка Японии в мае достиг $5 трлн на фоне агрессивного выкупа активов. В период пандемии регулятор отменил ограничения на выкуп финансовых инструментов. В отличие от ФРС, японский ЦБ выкупает также акции в составе ETF.

Любопытная реакция рынка наблюдается в Австралии. Сегодня вышел большой блок макроэкономической статистики, которая указывает на возможность отсутствия технической рецессии в I кв. 2020 г. Впрочем, II квартал все равно продемонстрирует снижение. Индекс ASX200 прибавляет сегодня порядка 0,2%.

Среди лидерах роста сегодня гонконгский HangSeng. Инвесторы отыгрывают позитивные новости от ЦБ Китая и намеки на отсутствие эскалации напряженности в отношения ФШС и КНР. Индекс прибавляет около 0,6%. В лидерах роста фонды недвижимости, фармацевтика, инфраструктурные компании. Неплохо себя чувствуют банки.

Сырье и металлы

Товарный рынок сегодня не показывает значимой динамики. Драгметаллы немного отступают от локальных максимумов на фоне позитивных экономических данных и надежд на отсутствие эскалации геополитической напряженности. Золото снижается на 0,2%, серебро теряет 0,6%.

Промышленные металлы не показывают единой динамики. Утренний рост меди на фоне макроэкономики сменился снижением на 0,2%. Алюминий держится около нуля, никель в плюсе на 0,2%. Железная руда снижается на 3% после ралли накануне.

Рынок углеводородов утром демонстрирует рост. Подробнее в нашем специальном обзоре.