Европейский центральный банк идет по стопам Федеральной резервной системы. Как операция Twist повлияет на долговой рынок еврозоны и почему европейским банкам от этого станет только хуже?

Итак, сегодня агентство Reuters сообщило, что Европейский центральный банк готовится запустить операцию Twist, когда доходы от истекающих бумаг направляются на вложения в длинные бумаги.

Итак, сегодня агентство Reuters сообщило, что Европейский центральный банк готовится запустить операцию Twist, когда доходы от истекающих бумаг направляются на вложения в длинные бумаги.

Это позволяет не допустить резкого роста длинного конца кривой доходностей и избежать хаоса на рынке после завершения программы QE.

Сложно сказать, действительно ЕЦБ обсуждает такой вариант или Reuters просто, как это часто бывает, опубликовал слухи, ясно одно: на последнем заседании регулятора этот вопрос не поднимался, во всяком случае в итоговом коммюнике об этом нет ни слова.

Кстати, вполне возможно, ЕЦБ с помощью Reuters просто решил проверить реакцию рынка на такой шаг: подобная практика существует и вполне имеет право на жизнь.

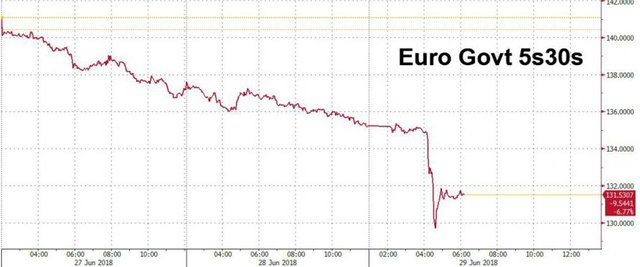

Реакция рынка оказалась ожидаемой: кривая доходностей немецких бундесов (разница между 30- и 5-летними бумагами) начала резко снижаться.

Единая европейская валюта также отреагировала ростом, хотя не факт, что эта реакция именно на сообщение про ЕЦБ.

Напомним, что два года назад Deutsche Bank обвинял ЕЦБво всех своих проблемах. Поэтому можно с уверенностью предположить, что этот крупнейший европейский банк вряд ли будет доволен таким решением. Впрочем, вполне возможно, в ЕЦБ достаточно экспертов, которые будут выступать против Twist.

Напомним, что два года назад Deutsche Bank обвинял ЕЦБво всех своих проблемах. Поэтому можно с уверенностью предположить, что этот крупнейший европейский банк вряд ли будет доволен таким решением. Впрочем, вполне возможно, в ЕЦБ достаточно экспертов, которые будут выступать против Twist.

В целом же для банков данная операция была бы настоящей головной болью. Для нормальной работы кредитной организации кривая доходностей должна иметь нормальный вид, когда длинный конец кривой значительно выше ближнего. В такой ситуации они могут совершать краткосрочные займы и выдавать долгосрочные под более высокие ставки.

Но пока ЕЦБ проводил политику отрицательных процентных ставок совместно с QE, европейские банки накапливали свои проблемы.

Добавим, что еще в апреле аналитик Bank of America Барнаби Мартин предположил, что по завершении операции QE ЕЦБ может запустить опеарцию Twist, чтобы сгладить кривую и сохранить краткосрочные премии.

История вопроса

Федеральная резервная система США проводила операцию Twist в 1961 и 2011 гг., в которой регулятор повысил долю облигаций с более длительным сроком обращения, чтобы снизить рыночные процентные ставки и восстановить экономику.Однако в случае ЕЦБ это направлено на ограничение естественного старения его портфеля облигаций на 2,6 трлн евро и поддержание долговременной доходности, что является ключевым фактором, определяющим стоимость заимствований для правительств, компаний и домашних хозяйств.

По мере того как еврозона возвращается к экономическому оздоровлению, ЕЦБ должен свернуть программу скупки облигаций к концу года. Но он продолжит реинвестировать деньги в течение длительного времени, чтобы обеспечить изобилие наличности в еврозоне.

ЕЦБ ранее заявил, что чистые покупки активов будут прекращены к концу декабря.

Регулятор намерен сохранять ключевые ставки на их нынешних уровнях, по крайней мере до лета 2019 г.