Основной вывод

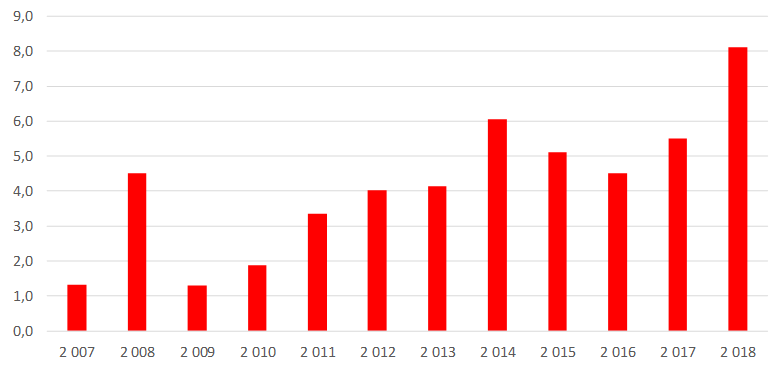

В отсутствие угрозы санкций США мы ждем дивидендного ралли, так как инвесторы будут активнее, чем прежде, реинвестировать в акции. Привлекательность растущей дивидендной доходности в России очевидна — по итогам 2018 г. она обновила максимум, поднявшись до 8% и официально став самой высокой в мире. Мы ждем роста ММВБ на 8% до отсечки. Единственный показатель, по которому Россия занимает скромное место в контексте дивидендов, — доля выплат от чистой прибыли, которая в среднем составляет 30% против 50% у развивающихся рынков и более 60% — у развитых.

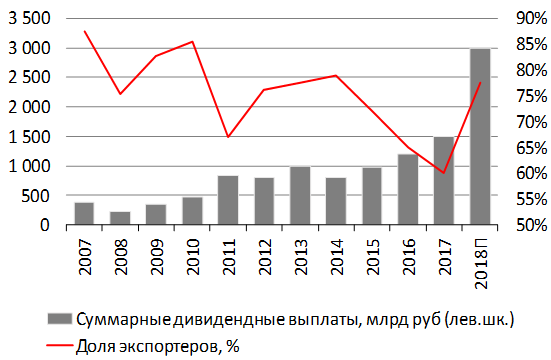

Объем дивидендных выплат по итогам 2018 г. может составить рекордные 3 трлн руб. ($44 млрд), если брать в расчет топ-50 самых ликвидных компаний.

В мировом рейтинге по объему выплат в 2018 г. Россия вошла в десятку, сравнявшись со Швейцарией. В более узком рэнкинге развивающихся рынков она заняла почетное второе место, уступив лишь Китаю.

1,2 трлн руб. из 3 трлн руб. Россия уже выплатила (расчеты начались во втором полугодии 2018 г.), выплаты оставшейся части — 1,8 трлн руб. ($28 млрд) — только начались. Пока они составляют немногим менее 10%, основная часть платежей придется на июль (45%), на июнь — 28% и финальные 16% — на август. Чистый эффект от дивидендных выплат для рубля будет отрицательным, исходя из ожидаемого объема конвертации для иностранных держателей (подробнее — в отчете).

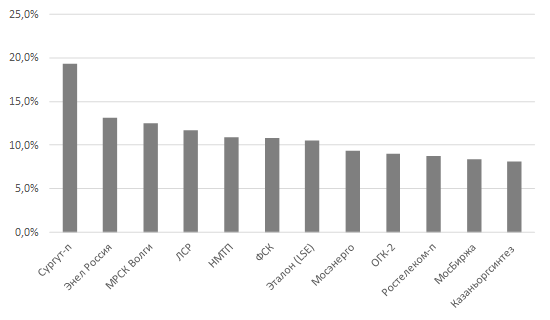

Наши рекомендации: Самые высокодоходные компании по итогам 2018 г. и по ближайшим выплатам этим летом

В десятку лидеров по дивидендной доходности этим летом войдут Сургутнефтегаз преф (19,3%), Энел Россия (13,1%), МРСК Волги (12,5%), ЛСР (11,7%), НМТП (11%), ФСК (11%), Эталон (10,5%), Мосэнерго (9,4%), ОГК-2 (9%) и Ростелеком преф (8,7%).

Источник: Bloomberg, ITI Capital

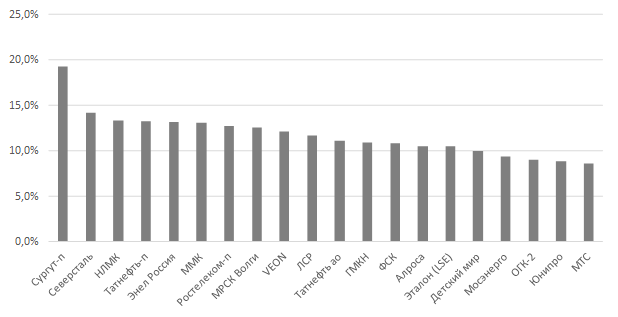

Самая высокая дивидендная доходность по итогам 2018 г.

Источник: Bloomberg, ITI Capital

Влияние на фондовый рынок России

В условиях рисков новых санкций, геополитических факторов и глобальной экономической нестабильности высокие дивидендные выплаты и низкие мультипликаторы, позволяющие быстрее извлекать прибыль из дешевых активов, частично компенсируют суверенные риски России. Мы считаем, что российские компании должны продолжать политику высоких дивидендных выплат, учитывая тот факт, что в ближайшее два года глобальной экономике не грозит рецессия, и есть возможность нарастить капитализацию.

Это ключевая российская особенность, так как программа buy-back и корпоративных сделок M&A на местном фондовом рынке слабо развита, и не особо приветствуется, за исключением отдельных эмитентов-мейджоров, таких как Лукойл и Роснефть. На рынке США она, напротив, носит массовый характер и привлекает инвесторов в первую очередь, тогда как на дивидендную доходность обращают меньше внимания. Так, например, объем сделок, включая buy-back, capex и M&A, в США составил $2,5 трлн, или 10% от капитализации рынка в $27 трлн.

В отсутствие угрозы санкций США мы ждем дивидендного ралли, так как инвесторы будут больше, чем прежде, реинвестировать в акции, учитывая очевидную привлекательность растущей дивидендной доходности в России. Мы ждем роста ММВБ на 8% до отсечки.

Чего ждать в следующем году?

Мы считаем, что промежуточная и итоговая дивидендная доходность за 2019 г. повысится незначительно, в лучшем случае до 9%, с текущих 8,1%. При этом увеличится объем выплат, так как капитализация рынка продолжит прибавлять, и больше компаний, особенно из госсектора, будут наращивать долю выплат от чистой прибыли. Во многом такой тренд будет зависеть от цен на нефть и металлы — сохранить рекордную прибыль на уровне 2018 г. однозначно будет сложней.

Динамика рубля как фактор роста прибыли экспортеров и общих дивидендных выплат будет зависеть от санкций и глобальной волатильности, но в целом с каждым годом рубль будет незначительно ослабевать к доллару.

Дивидендная доходность бьет новые рекорды

Объем дивидендных выплат по итогам 2018 г. может составить рекордные 3 трлн руб. ($44 млрд), если брать в расчет топ-50 самых ликвидных компаний с листингом на Московской бирже, а также некоторых эмитентов, представленных лишь на зарубежных площадках: Эталон, Мать и дитя и Veon. Из 3 трлн руб. дивидендов за 2018 г. Россия уже выплатила 1,2 трлн руб., расчеты по оставшимся 1,8 трлн руб. ($28 млрд) только начались.

Мы приводили этот прогноз в публикации «Дивидендная стратегия на 2019 год: Россия — щедрая душа». Наши расчеты основываются на 95% подтвержденных рекомендаций советов директоров компаний.

Средняя годовая доходность за 2018 г. составит беспрецедентные 8% против 5,5% годом ранее. В прошлом году объем дивидендных выплат за 2017 г. казался огромным и составлял 1,5 трлн руб. с учетом промежуточных дивидендов. Это вдвое меньше нового показателя, особенно с учетом того, что в 2017 г. мы учитывали 100 компаний-плательщиков.

Объем дивидендных выплат по итогам года

Источник: ITI Capital

История дивидендной доходности России (MSCI Russia), %

Источник: Bloomberg, ITI Capital

Российский рынок всегда отличался щедрой дивидендной доходностью. Сейчас она официально является самой высокой в мире, если сравнивать со странами MSCI, плюс у России самые низкие мультипликаторы (мультипликатор P/E 5x и P/B