Американские санкции вновь стали главной темой для обсуждений среди участников отечественного рынка, как и для большинства россиян. Несмотря на тот факт, что ограничительные меры затронули реальный бизнес лишь связанных с Олегом Дерипаской компаний, реакция рынка была куда более разрушительной: индекс ММВБ в понедельник, 9 апреля, потерял 8,3%, а курс рубля к среде снизился к доллару на 10,8%, а к евро – более чем на 11%. Реакция инвесторов была резкой и однозначной: применение первых серьезных мер по отношению к бизнесу привело к переоценке цен на акции по принципу наличия экономических связей с США. Мы же попробуем ответить на вопросы о том, какие реальные последствия для разных сегментов рынка будут иметь введенные меры, насколько эмоциональной была реакция игроков и что следует делать дальше.

Общая ситуация

Поскольку причина для паники носит исключительно политический характер, то дальнейшее развитие ситуации будет определяться скоростью расширения конфронтации между США и РФ. Насколько масштабными могут быть вводимые меры говорить попросту невозможно, однако, судя по последнему проекту санкций в отношении суверенного долга РФ, США не желает подставлять под удар контрагентов, уже инвестировавших в РФ, а действует по принципу «воздержитесь от дальнейших контактов». Такая ситуация, при условии отсутствия намерений по эскалации конфликта повышает вероятность повторения событий 2015 года, когда сильно упавшие в цене активы стали крайне привлекательным объектом для вложений. Однако следует повториться, что поскольку настроения участников рынка будут зависеть от действий политиков, ситуация может быстро измениться, особенно на фоне обострения военного конфликта в Сирии.

Последствия для рубля

График No1. Динамика стоимости барреля нефти Brent в рублях

Источник: Московская биржа, расчеты QBF

Наибольший удар от новых санкций, помимо Русала, потерявшего с момента их ввода 36% капитализации, принял рубль. Обвал валюты, прежде всего, был вызван экстренным закрытием позиций нерезидентов на отечественном рынке акций и облигаций, что подтверждается динамикой наиболее популярных инструментов. В понедельник был зафиксирован максимальный исторический объем торгов на ММВБ, бумаги ПАО «Сбербанк», который занимал существенную долю в портфелях иностранных ETF, падал на 24%, а доходности рублевых ОФЗ выросли в пределах 1% на фоне массовых распродаж. Оценить масштаб оттока невозможно без официальной статистики Банка России, однако косвенные признаки указывают на бегство именно иностранного капитала с отечественного рынка.

Что касается динамики курса в условиях санкций, то с высокой долей вероятности дальнейший подъем будет определяться именно негативными новостями, а не фундаментальными факторами. Следует понимать, что в пользу рубля играют такие драйверы как: нефть, преодолевшая отметку в $70 за баррель Brent и уровень 4500 в рублевом выражении; нехарактерный для весеннего сезона рост экспорта СПГ и металлов в I квартале 2018 при стагнации импорта и наличие существенной подушки ликвидности у банков. Помимо этого, повторение панического сценария 2014 года позволит избежать уже доказавший свою эффективность механизм валютного РЕПО со стороны ЦБ. Безусловно, возврат котировок на прежние уровни в 55-57 руб. за доллар кажется нереалистичной ситуацией, однако наличие фундаментальной поддержки по курсу рубля дает основания говорить о его перепроданности.

Последствия для рынка облигаций

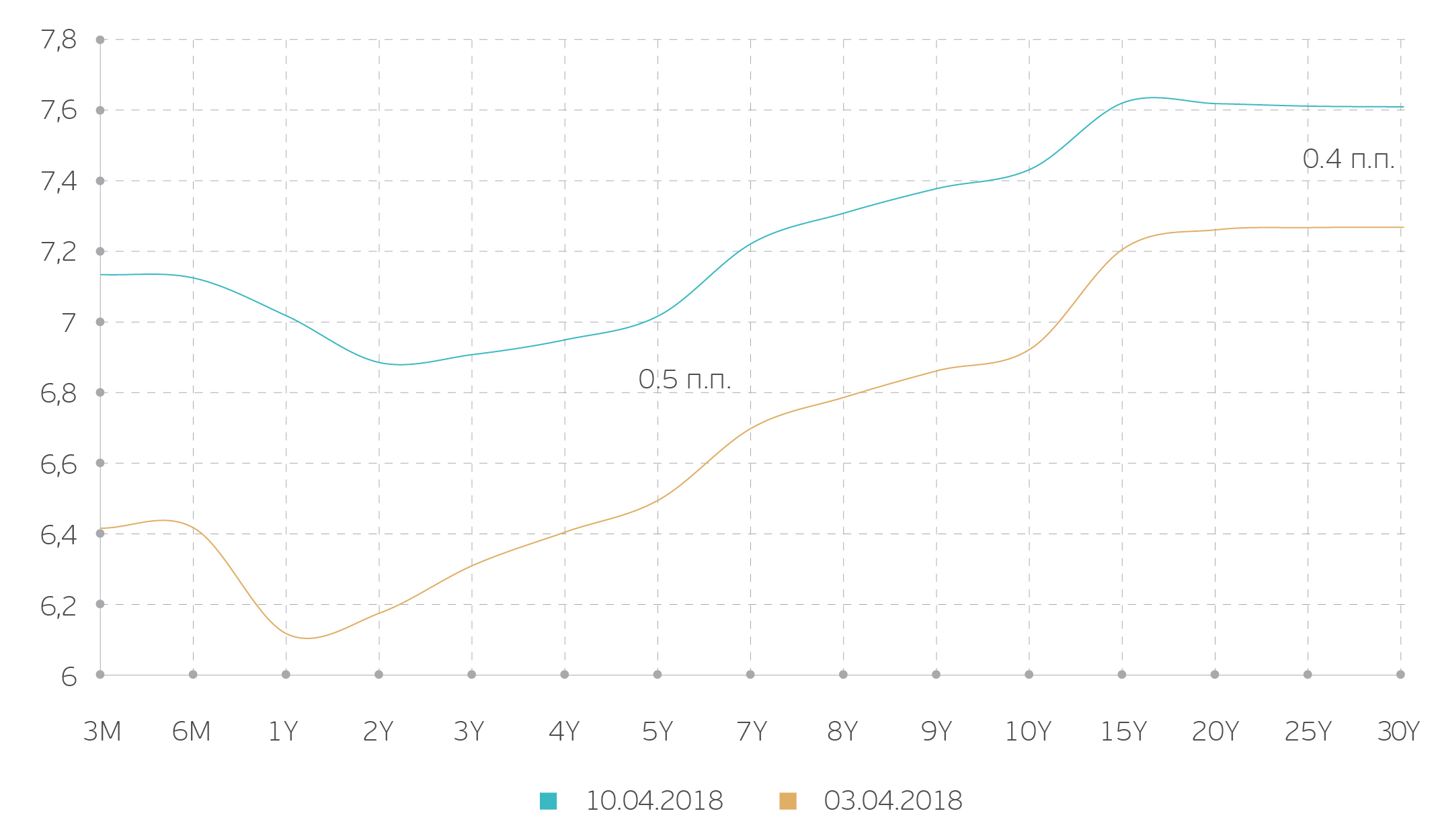

Рынок корпоративных облигаций РФ практически не пострадал, если не считать бумаг компаний, попавших под санкции, на фоне чего целесообразно обратить внимание на рынок ОФЗ. В последние месяцы на нем наблюдалась особенно высокая концентрация нерезидентов, доля которых в общем объеме рынка ОФЗ на март 2018 года составила 34,2%. Следовательно, именно рынок долга стал ключевой базой для вывода средств.

Кривые доходности рублевых ОФЗ

Источник: Московская биржа

Примечательным в данной ситуации является то, что большие распродажи затронули именно короткие бумаги. Связано это с тем, что к выходу нерезидентов присоединились внутренние игроки, идея для фиксации позиций у которых состоит в том, что по большей части, участники рынка сомневаются в намерениях ЦБ РФ продолжить понижение ключевой ставки на ближайших 2-3 заседаниях. Причиной для этого может стать ожидаемый скачок инфляции, спровоцированный падением курса рубля и ростом стоимости импортных товаров. Это отражается в том, что рынок долларовых еврооблигаций отреагировал на распродажи равномерно.

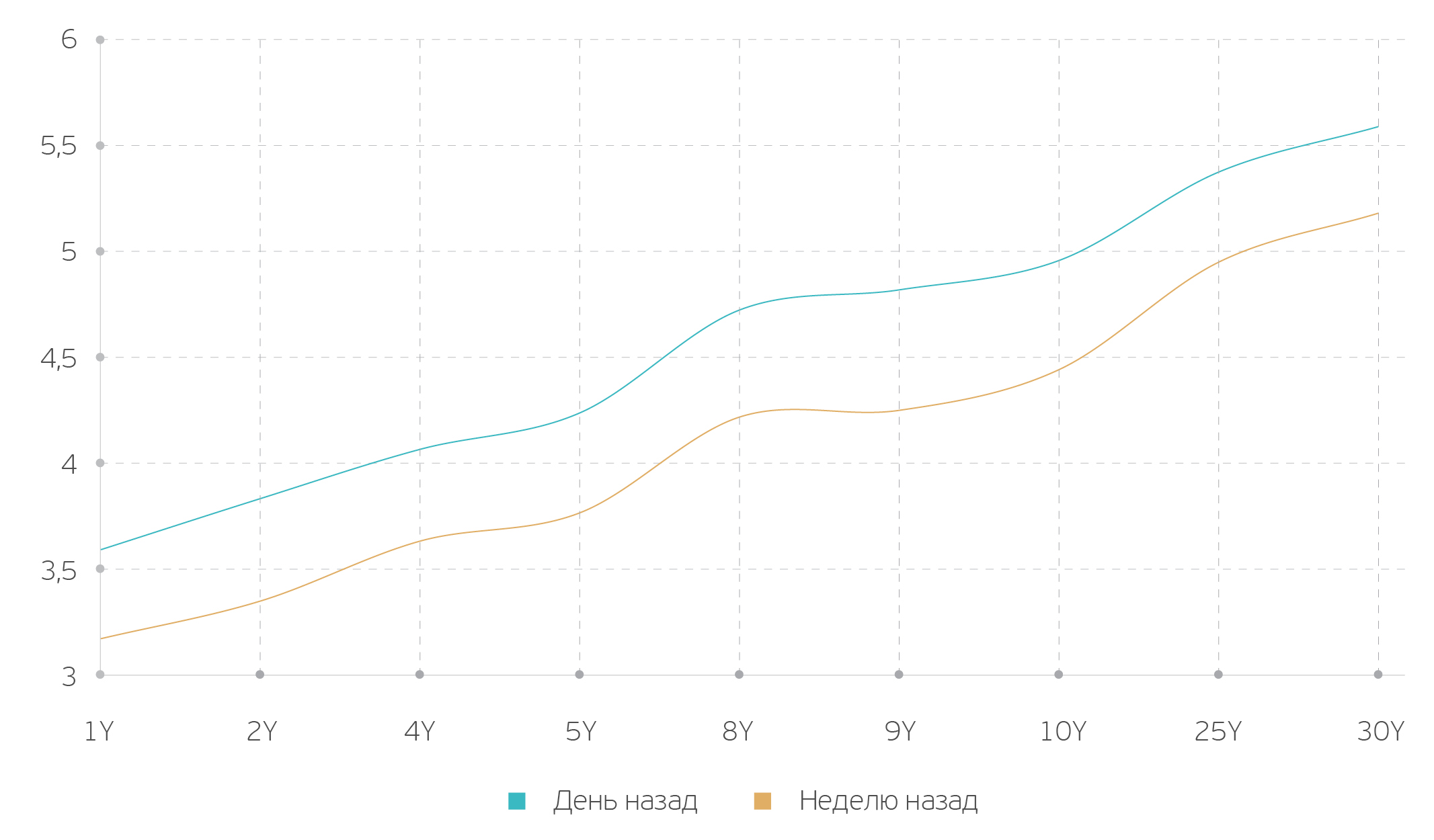

Кривая доходности суверенного долга на рынке еврооблигаций

Источник: Bloomberg

Дальнейшая динамика рынка облигаций будет зависеть от двух ключевых параметров: объема вывода иностранных средств из ОФЗ за время паники и реального ускорения инфляции. Первый показатель даст понимание намерений долгосрочных игроков, а второй – определит реальную ставку в экономике и, как следствие, привлекательность операций carry-trade. В любом случае отечественные банки обладают достаточным запасом ликвидности, чтобы выкупить упавшие после панических распродаж долговые активы.

Последствия для рынка акций

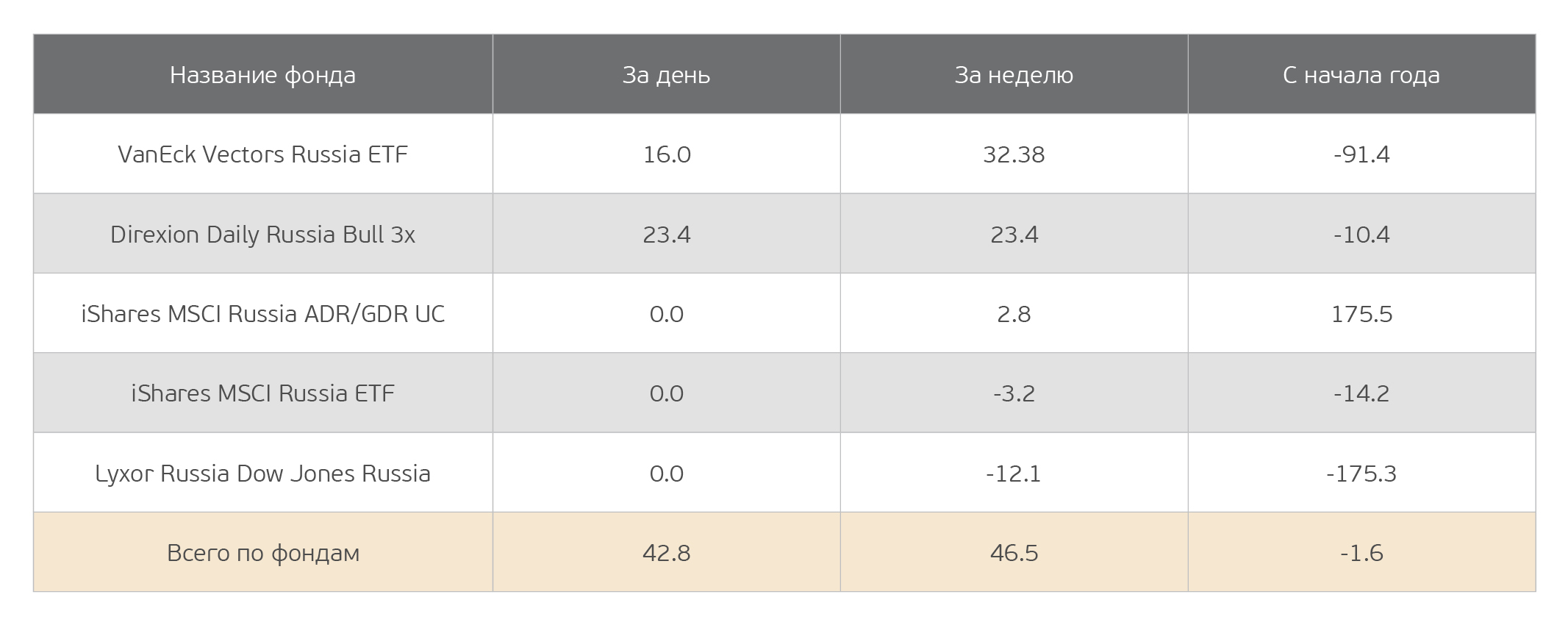

Если сравнивать с рынком облигаций и валютой, отечественным акциям был нанесен наименьший урон. Индекс ММВБ за два дня успел отбить половину падения, что свидетельствует о сохранении частичного оптимизма у инвесторов. Причины для такой позитивной динамики кроются в расширении объемов рынка и его торговых оборотах. Во-первых, важно понимать, что американские инвесторы, инвестирующие в РФ через ETF, не разделили паники участников рынка и воспользовались ситуацией, чтобы нарастить позиции в подешевевших бумагах, что подтверждают данные ниже.

Движение денежных средств в фондах, ориентированных на Россию на 11.04.18, $ млн.

Источник: Bloomberg

Во-вторых, падение привлекательности банковских вкладов сыграло на руку фондовому рынку: по данным НАУФОР, общая сумма средств, размещенных гражданами на рынке, впервые превысила 1 трлн. руб., причем большая часть вложений пришлась на акции. Наиболее вероятно, что данные средства поддержали выкуп отечественных активов на торгах во вторник и среду.

Поскольку именно инструменты фондового рынка позволяют в наибольшей степени нивелировать негативные последствия санкций путем покупки бумаг экспортоориентированных компаний и попросту приобретения распроданных в панике активов, вероятность быстрого восстановления цен на акции остается сравнительно более высокой, нежели восстановление рынка ОФЗ. Особенно актуально данная идея смотрится перед летним сезоном выплаты дивидендов.

Столь несоизмеримая с реальными экономическими последствиям реакция рынков была вызвана, прежде всего, тем, что конгресс показал, что санкций стоит бояться. Для многих инвесторов эта ситуация еще и послужила сигналом того, что бояться нужно уже сейчас. Фактически, США добились своей цели: официальные лица РФ отказались от зеркальных санкций, а инвесторы еще более пристально следят за твиттером американского президента и находят признаки повторения событий 2014 года. Только при этом они совершенно забывают, что с тех времен РФ снизила объем внешнего долга, обезопасила свои валютные резервы переходом от доллара к золоту, стабилизировала объем внешней торговли и успела разработать механизмы предотвращения массового бегства капитала.

Кузнецов Роман — cтарший аналитик QBF