В 2014-15гг. горные металлурги наряду с другими производителями commodities (нефть, сельхоз.товары) столкнулись с проблемами циклического перепроизводства. Избыточное предложение привело к падению цен и снижению рентабельности производства товарных металлов. Однако в отличие от ситуации 2008-2009гг. этот кризис не носил общеэкономического характера. Относительно неэластичному спросу на сырьевые товары пришел “на помощь” тренд на ужесточение монетарной политики ФРС США. Удорожание доллара снизило платежеспособный спрос на товары, торгуемые на биржах в американской валюте. Классические взаимосвязи привели к снижению долларовой цены. Регулятор в США не учел, правда, одного “нюанса”. Время повышения ставки ФРС совпало с замедлением экономического роста в Китае. Конъюнктура по цветным металлам заметно ухудшилась.

Фактор конъюнктуры.

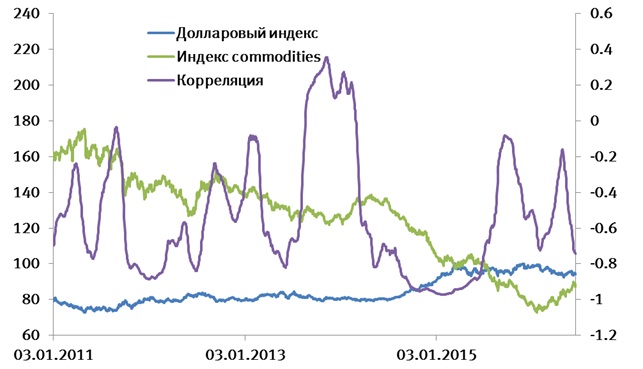

Аспект влияния доллара (маркетологический срез) на commodities. Недавняя история и современность. На графике корреляции между дневными движениями (корреляция рассчитана по скользящему полугодовому периоду) долларового индекса и индекса Bloomberg commodities видно, что ощутимая взаимозависимость колебаний доллара и цен commodities наблюдалась в период с 18 марта 2014г. по 12 августа 2015г., то есть включает период сворачивания программы количественного смягчения QE3 (сворачивание QE3 продолжалось с февраля 2014г. по 29 октября 2014г.) C 13 августа по 1 декабря 2015г. связь между колебаниями доллара и commodities менее прослеживается. Напомним, что 11 августа 2015г. Банк Китая провел крупнейшую девальвацию юаня за последние 20 лет, что вызвало немалые волнения на финансовых рынках. 16 декабря 2015г. ФРС США - без оглядки на Китай - повысила ставку, что снова повлияло на колебания сырьевых товаров. С января 2016г. в игру представлений о факторах, влияющих на монетарную политику США, включилась проблема замедления экономического роста Китая. Так или иначе, китайские данные стали больше влиять на динамику доллара. После паузы 21 марта-25мая 2016г. – с 26 мая корреляция дневных движений commodities и долларов стала опять значимой. Другими словами, снижение доллара в текущих условиях приведет к росту цены на металлы и, наоборот.

График корреляции между движением долларового индекса и индекса commodities Bloomberg

Ист. данных Bloomberg, расчеты ВТБ24

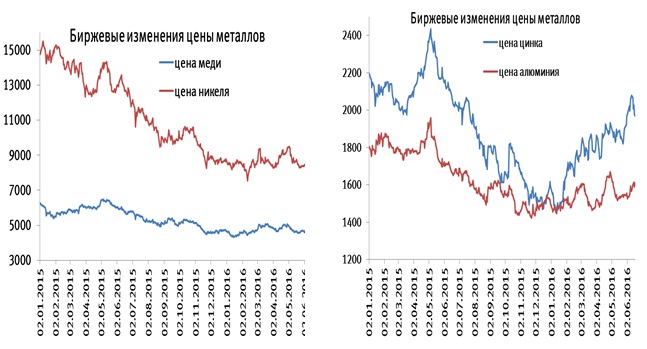

В конце 2015г. – начале 2016г. цены на промышленные металлы нашли свое дно и испытали восстановительное ралли. Однако в целом рост цен не смог повторить относительно высокие уровни 2014-2015гг. “Ценник” на металлы сдерживают, в первую очередь, замедление экономического роста в Китае и сохранение большого предложения сырья на глобальном рынке. В то же время постепенный рост спроса, сокращение нерентабельных производств и запасов задают умеренное положительное видение по ценам на цветные металлы на долгосрочную перспективу.

Никель. По оценкам Норильского никеля, в 2015-2016гг. сокращение и закрытие производств никеля составляет 17% общего предложения, что превосходит прирост производства по новым проектам, включая рост производства никелевого чугуна в Индонезии. В результате в 2016г. по общему балансу спроса-предложения будет наблюдаться дефицит предложения 49 тыс. тонн после профицита 93 тыс. тонн в 2015г., согласно оценкам International Nickel Study Group (INSG). Рост цены никеля, однако (несмотря на дефицит), тормозится большими запасами металла на лондонской и шанхайской биржах.

Алюминий. В декабре 2015г. в Китае было достигнуто национальное отраслевое соглашение о сокращение избыточных мощностей на 4 млн тонн, что было сделано в русле реализации приоритетов КПК по сокращению избыточных мощностей в тяжелой промышленности, включая предприятия по стали и алюминию. Данное решение, возможно, не будет выполнено в полном объёме, но оно плюсуется к более ранним закрытиям нерентабельных производств в Северной Америке и Европе. Прогноз компании Alcoa говорит о том, что в 2016г. глобальный спрос на первичный алюминий возрастет в 2016г. на 5%, а его предложение только на 2%. В результате в 2016г. будет наблюдаться дефицит предложения в размере 1.05 млн тонн после профицита 0.66 млн тонн в 2015г.

Цинк. По мнению Macquarie, - цинк занимает наиболее привилегированное положение среди commodities из-за проблемы истощения естественных ресурсов и урезания капитальных затрат. В 2015-2016гг. закрытию подлежит примерно 27% добывающих мощностей. International Lead and Zinc Study Group (ILZSG) предсказывает размер дефицита предложения цинка в 2016г. в объеме 352 тыс. тонн (профицит предложения в 2015г. 114 тыс. тонн) при росте потребления металла +3.5% и росте производства на 0.5%.

Медь. Предложение рафинированной меди и ее добыча продолжают расти. Так Chilean Copper Commission предполагает, что в 2016г. спрос вырастет на 1.8%, а производство рафинированной меди на 2.1%. Далее избыток предложения будет сохраняться и в 2017г. GFMS Thomson Reuters продляет профицит предложения на 2018г., а компания Vale на 2019г. Компания Норильский никель соглашается с прогнозами, что уже в 2018г. будет наблюдаться небольшой дефицит предложения. Но по подсчетам The Chilean Copper Commission, 35% прирост добычи меди в Перу и Индонезии в 2016г., 20% прирост в Мексике, 10% прирост в Казахстане, +5% в Замбии и Иране далеко перекроют падение добычи (-7%) меди в ДРК ( Конго) и (-5%) в Канаде.

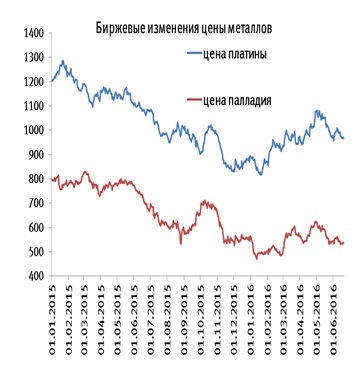

Палладий. Текущие опасения повышения ставки ФРС США, накопленные запасы металла прошлых лет, большая доля вторичной переработки палладия из лома затушевывают фундаментальный факт редкости палладия как земного ресурса и ограниченность его первичного извлечения из руды. В отчете GFMS Thomson Reuters, опубликованном 5 мая, говорится, что чистый дефицит предложения (с учетом движения по ETF) в 2016г. продолжится 5-ый год подряд. Дефицит по палладию увеличится в 2016г. в связи с тем, что эффект роста добычи в 2015г в Южной Африке после пятимесячной забастовки в 2014г. - в 2016г. будет нивелирован ростом спроса. Норильский никель ожидает расширения дефицита палладия и в 2017г.

Корпоративная экономика.

Падение цен на металлы совпало по времени с ростом курса USD/RUB, что благоприятно влияло в 2014-2015г. на показатели рентабельности российских предприятий экспортеров. Вопреки падению долларовой выручки значительно возрос объем EBITDA по сравнению с 2013г.. Очень сильное влияние удешевление рубля в 2015г. оказало на финансовые результаты Русала. Заметно выросла рентабельность у Норникеля и ЧЦЗ.

Таблица 1. Финансовые показатели российских цветных металлургов

| Млн долл. | 2013 | 2014 | 2015 | 2016П |

| Норильский никель: Выручка EBITDA Маржинальность EBITDA |

11499 |

11869 |

8542 |

7230 |

| 4198 | 5681 | 4296 | 3454.5 | |

| 36.5% | 47.9% | 50.3% | 47.8% | |

| Русал: Выручка EBITDA Маржинальность EBITDA |

9760 |

9357 |

8680 |

7725.5 |

| 651 | 1514 | 2015 | 1439 | |

| 6.7% | 16.2% | 23.2% | 18.6% | |

| ЧЦЗ Выручка EBITDA Маржинальность EBITDA |

410.1 |

429.7 |

393.9 |

315.4 |

| 33.8 | 99.6 | 78.6 | 43.51 | |

| 8.2% | 23.2% | 19.9% | 13.8% | |

| Курс USD/RUB | 31.85 | 38.42 | 60.96 | 68 |

Ист. данные компаний

Несмотря на благоприятный эффект падения курса национальной валюты, финансовые результаты Норильского никеля ухудшило падение цен на металлы во второй половине 2015 года. Цены металлов восстанавливались не очень активно в первом полугодии 2016г., что заставляет ожидать дальнейшее ухудшение результатов у Норильского никеля - по сравнению со вторым полугодием 2015г. Если всего (промежуточные и финальные дивиденды) по итогам работы в 2014г. компания смогла выплатить 1432.38 руб. на акцию, то по итогам 2015г. “только” 857.16 руб.

Отражением новых реалий стало изменение дивидендной политики компании в апреле 2016г.

Таблица 2. Динамика средних цен на цветные металлы

| Средняя цена реализации (долл./тонн или унция) | 2014 | 2015 | 2015 (1-ое полугодие) | 2015 (2-ое полугодие) | 2016 Январь-14 июня (биржа) |

| Никель | 17072 | 11962 | 13712 | 9859 | 8619 |

| Медь | 6931 | 5585 | 5989 | 5117.5 | 4698 |

| Палладий | 804 | 695 | 771 | 601 | 546 |

| Платина | 1388 | 1057 | 1157 | 920 | 959 |

| Алюминий(биржа) | 1866 | 1663 | 1785 | 1545 | 1536 |

| Алюминий(цена реализации Русала) | 2219 | 2001 | 2212 | 1789 | 1708 (оценка) |

| Цинк (биржа) | 2163.5 | 1927.5 | 2132.1 | 1730.9 | 1776 |

Ист. Bloomberg, данные компаний

Ситуация по Челябинскому цинковому заводу, казалось бы, должна выглядеть более сглажено. В инвестиционном плане компания ведет планомерную работу по выходу на мощности производства цинка 200 тыс. тонн (в 2015г. группой было произведено 171 тыс. тонны) В 2015г. ЧЦЗ получил в России 70.7% всей выручки (в 2014г. -74.5%). Тем не менее, падение мировой цены цинка во второй половине 2015г., а также снижение курса казахского тенге заставили компанию снизить плановые показатели на 2016г. по сравнению с итогами 2015г. В плане по рублевой выручке ЧЦЗ, опубликованном в годовом отчете компании за 2015г.) на 2016г. закладывается снижение на 10.7%. Падение доходов происходит во всех трех сегментах, а именно собственно ЧЦЗ, сырьевой сегмент Нова Цинк (Казахстан) и производство сплавов Brock Metal (Великобритания). По итогам 2014 и 2015гг. ЧЦЗ дивиденды не выплачивал, направляя средства на инвестиционную деятельность.

На результаты работы Русала в 2016г. особенно сильно влияет прошлогоднее снижение премий к биржевой цене при физической поставке металла. Изменение регламента работы LME ускорило получение потребителем металла со склада биржи, что в некотором смысле имеет фатальные следствия для Русала. В первом квартале 2016г. наблюдалось небольшое улучшение финансовых результатов по сравнению с 4-м кварталом 2015г., однако, сравнение год к году смотрится невыигрышно. Другим негативным моментом является снижение дивидендных поступлений от владения в компании Норильский никель.

В августе 2015г. Совет директоров «Русала» утвердил новую дивидендную политику, предусматривающую выплаты 15% от «ковенантной EBITDA» (сумма EBITDA компании и дивидендов от принадлежащих ей 27,8% акций ГМК «Норильский никель»). По кредитным ковенантам «Русала», дивиденды возможны после того, как соотношение чистого долга компании и EBITDA будет ниже 3,5,— оно было ниже 3 по итогам первого полугодия 2015. Поэтому было принято решение о выплате дивидендов в размере 243 млн долл.(0.016 долл. на акцию). Хотя результаты 2015г. и первого квартала2016г. также показывали ковенантные соотношения ниже 3, вопрос о дивидендах по итогам 2015г. не рассматривался. Причиной этого являются ухудшение на рынке металлов и прогнозы снижения дивидендных выплат Норильского никеля. Хотя по итогам 2015г. и 1 квартала 2016г. ковенантное отношение было ниже 3, есть предположения, что далее в 2016г. порог “3” компанией может быть нарушен. Подобный сценарий откладывает выплаты дивидендов на более отдаленное будущее.

По итогам работы в 2015г. компания Норникель выплатит примерно 2.244 млрд долл. (по курсу на момент выплаты). По новой дивидендной политике по итогам работы за 2016г. минимальные выплаты могут равняться 1.3 млрд долл., а за 2017г. 1 млрд долл. Максимальные выплаты по текущим прогнозам за 2016г. составят 2.07 млрд долл. или 13.08 долл. на акцию (889 рублей по курсу 68 руб./долл.)

Пример расчета EBITDA 2016 ГМК. Возьмем за основу средние цены металлов в январе-июне 2016г. и производственные планы Норильского никеля на 2016год, в которых прописано уменьшение производства по основным товарным группам.

Итак, 1) Уменьшение EBITDA в 2016г. по причинам снижения добычи и снижения цен металлов составит в 2016г. по сравнению с 2015г. - 1.2016 млрд долл.;

2) Оценим выигрыш компании экспортера от роста курса доллара в 2016г. Средний курс доллара 2015г. 60.96. Прогнозный курс 2016г. – 68, или +11.5% к 2015г. К сожалению, не весь арифметически выигрыш от падения курса рубля будет отнесен на прибыль компании. Часть суммы (около половины) будет “съедена” инфляцией рублевых издержек, а также ростом издержек в других валютах. С учетом этих обстоятельств экономия при пересчете рублевых затрат в валюту составит 252.8 млн. долл. Добавим эту величину также к EBITDA 2016г.;

3) Пересчитаем амортизацию по курсу 68 руб/долл., что сократит EBITDA на 54 млн долл.

Итого расчетный EBITDA 2016г. Норильского никеля: 4296-1201.6+252.8-54=3293.2 млн долл (около 3.3 млрд долл.). Эта величина будет несколько меньше, чем средний прогноз по Блумбергу на 15 июня 3454.5 млн долл.

В соответствии с новой дивидендной политикой компании Норильский никель ограничения по выплате дивидендов в размере 60% от EBITDA наступают при переходе черты net debt/EBITDA=1.8. Другими словами, net debt в 2016г. должен быть не больше 3293.2 (3.3 млрд) *1.8=5927.76 млн.долл. или около 6 млрд долл. На 31 дек 2015г. этот показатель чистого долга (net debt) был равен “всего” 4200 млн долл. Таким образом, по итогам 2016г. вполне вероятно, что Норникель выплатит 60% от EBITDA - в нашем примере это 1975.92 млн долл. или 12.486 долл. на акцию. (2244 млн долл. было выплачено в качестве дивидендов в 2015г.) Другими словами, вполне реалистичен сценарий того, что дивиденды 2016г. Норильского никеля упадут незначительно ( на 10-12%). Рост цен на металлы, естественно, только бы улучшил результаты компании.

Развитие бизнеса.

ГМК проводит определенную инвестиционную политику, ключевыми моментами, которой является реконфигурация Норильского никеля и развитие читинского добычного проекта “Быстринское” (медь). С 2018г. реализация программы конфигурации будет давать $250-300 млн EBITDA дополнительно. С 2018г. будут активно добавляться объемы добычи меди в ГОКе “Быстринский”. Общий прирост объемов добычи металлов после спада в 2016г. прогнозируется с 2017г.

"Русал" планирует запустить современный Богучанский алюминиевый завод (БоАЗ) в Красноярском крае в 2016 году мощностью 588 тыс. тонн алюминия в год. Запуск произойдёт в третьем квартале. В 2016г. на Боазе будет произведено 150 тыс. тонн (+4.3% к производству 2015г.), что должно увеличить доходы компании.

Сравнительный анализ.

Таблица 3. Динамика рентабельности по ведущим цветным металлургам

| рентабельность EBITDA | 2014 | 2015 | 2016П | EV/EBITDA 2016 | 2017П | Цена $ |

| Rio Tinto | 37.1 | 34.5 | 32.6 | 7.01 | 31.3 | 27.5 |

| Vale | 35.6 | 27.7 | 30.2 | 6.82 | 30.8 | 4.24 |

| BHP | 51.2 | 46.6 | 37.6 | 8.45 | 40.1 | 25.99 |

| Anglo-American | 12.4 | 16.1 | 15.2 | 11.9 | 18.6 | 3.89 |

| Stillwater | 18.8 | 12.9 | 12.1 | 13.71 | 17.3 | 10.28 |

| Alcoa | 15.2 | 14.4 | 12.5 | 8.96 | 13.8 | 9.175 |

| Norsk | 13.2 | 16 | 13.6 | 5.91 | 14.2 | 3.58 |

| Glencore | 5 | 4.5 | 5.6 | 8.13 | 5.2 | 3.75 |

| Норильский никель | 47.9 | 50.3 | 47.8 | 7.07 | 48.8 | 8422р |

| Русал | 16.2 | 23.2 | 18.7 | 8.89 | 18.7 | 19.55р |

| ЧЦЗ | 23.2 | 19.9 | 12.9 | 11.9 |

| 408р |

Ист. Bloomberg, данные компаний, оценки ВТБ24

По показателю рентабельности компания Норильский никель удерживает лидерство в отрасли цветной металлургии. Тем не менее, первая позиция не дает премию к цене акции ГМК с связи с оценкой страновых рисков (по российской компании). Также Русал опережает по рентабельности конкурентов по отрасли - Norsk и Alcoa, что не влечет за собой премиальную оценку на фондовом рынке. Напротив, фондовая оценка ЧЦЗ выглядит высокой благодаря более благоприятной конъюнктуре по цинку.

Выводы: Динамика цен акций предприятий цветной металлургии находится в тесной увязке с динамикой цен на металлы. Кроме того, на оценку акций экспортеров активно влияет курс доллара к рублю. Основной прогноз по металлам – очень умеренное восстановление цен в среднесрочном периоде (1-2 года), что задает и умеренность в оценке перспектив роста акций цветных металлургов.