Главные заголовки за неделю:

- FDA США одобрило вакцину от коронавируса компании Модерна, одобрена. Распространение вакцины началось немедленно,

- Фондовые индексы бьют новые рекорды,

- А парламентарии США делают все возможное, чтобы закончить работу над стимулами сегодня

- ФРС США, а следом и ЦБ РФ — сохранили ключевые ставки

- Доллар упал до минимумов 2018 года,

- А нефть и рубль торгуются на максимумах за много месяцев.

1. Информационный фон и коронавирус:

Республиканцы и демократы заканчивают согласование пакета помощи экономике, который, среди прочего, предусматривает прямые выплаты в размере $600 в неделю, увеличение пособия по безработице, помощь малым компаниям и распространение вакцины от Covid-19.

Этот пакет очень важен, так как число еженедельных заявок на пособие по безработице продолжает расти, а срок действия большинства госпрограмм истекает в течение 2-х недель.

По словам лидера большинства в сенате М. МакКоннелла, двухпартийная сделка по стимулированию экономики США "кажется близкой", но вероятно потребует работы на выходных.

Управление по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) одобрило вакцину Moderna, распространение которой началось сразу же после этого решения.

Из интересных событий по конкретным именам, не могу не сказать, что:

- Власти 38 штатов США подали антимонопольный судебный иск против Google. Иск относится к монополии компании на рынке поисковых услуг, которая препятствует конкуренции.

- Генеральные прокуроры этих штатов требуют обязать Google выплатить компенсацию, штрафы и даже потребовали «структурной компенсации», что обычно интерпретируется как принуждение компании к продаже части своих активов.

- Это уже 3-й иск против Google за минувшую неделю.

- Скорее всего, что на акции компании приближающиеся судебные процессы окажут серьезное давление.

- Котировки акций Google на новость практически не отреагировали.

В пятницу на американском рынке прошла квартальная экспирация фьючерсов и опционов (так называемая quadruple witching), когда могут происходить не совсем рыночные движения на фондовом рынке. Многие считают это рубежом, после которого рынок может упасть. А другие, как и я, не пытаются спрогнозировать о последующем векторе и просто держат свои сбалансированные долгосрочные портфели.

Среднее количество новых случаев Covid-19 в США резко выросло: дневной показатель составляет от 230 до 250 тыс.

Рост числа заражений негативно сказывается на рынке труда, потребительской уверенности и розничных продажах, поскольку в некоторых штатах введены новые ограничения на работу компаний.

В такой ситуации инвесторы уверены в том, что экономике срочно необходима новая программа поддержки, над которой усердно работают обе партии Конгресса.

2. Индексы широкого рынка в США

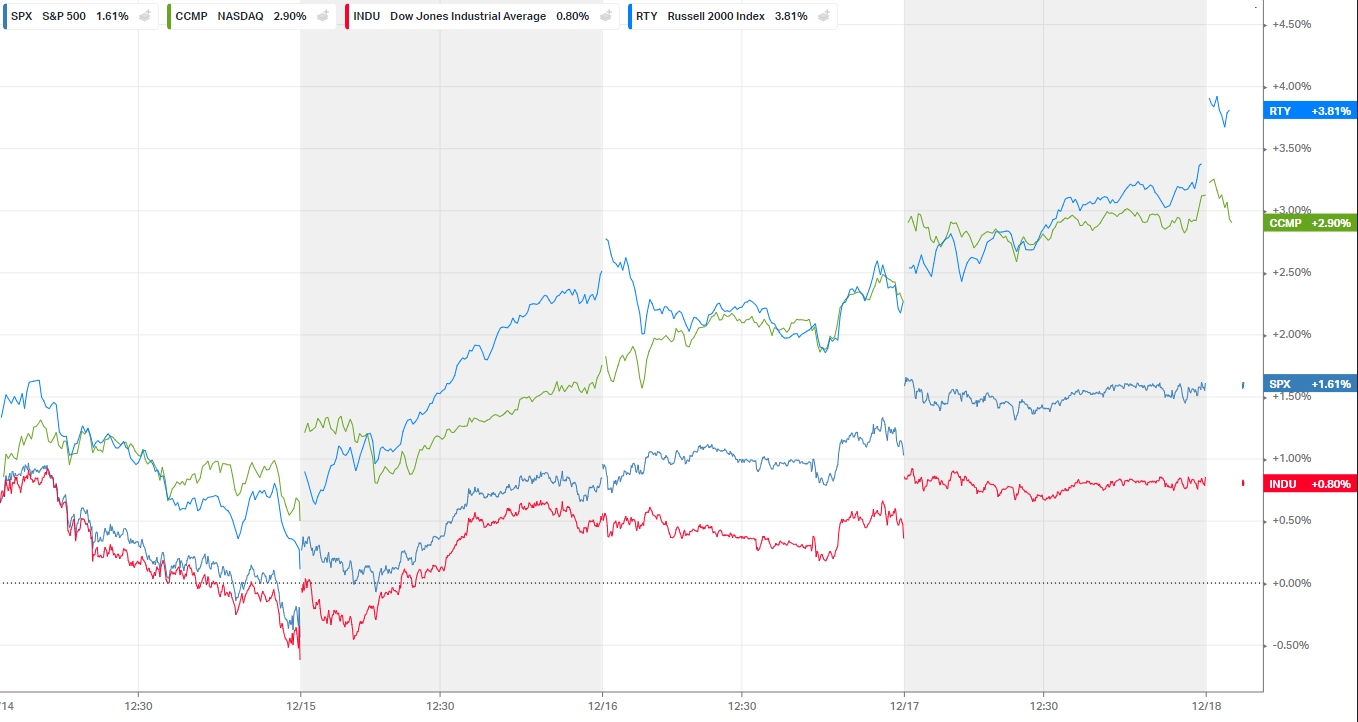

Все 4 основных американских индекса (S&P-500, Nasdaq, Dow и Russell 2000) на этой неделе переписали свои рекордные максимумы. Причем, S&P-500 это сделал дважды за неделю, Nasdaq — 3 раза, а Russell 2000 обновлял свои хаи каждый торговый день!

Именно сейчас в рынок заложен весь возможный позитив, такой как:

- Начало вакцинации,

- Рост сырьевых товаров,

- И уверенность в принятии пакета помощи до конца текущей недели.

В связи с тем, что фондовый рынок уже много раз отыгрывал ростом ожидания этого события, возможна фиксация прибыли по факту. Но если это и случится, то это будет просто коррекция в рамках восходящего тренда, сломить который может только сценарий непредвиденного “черного лебедя”.

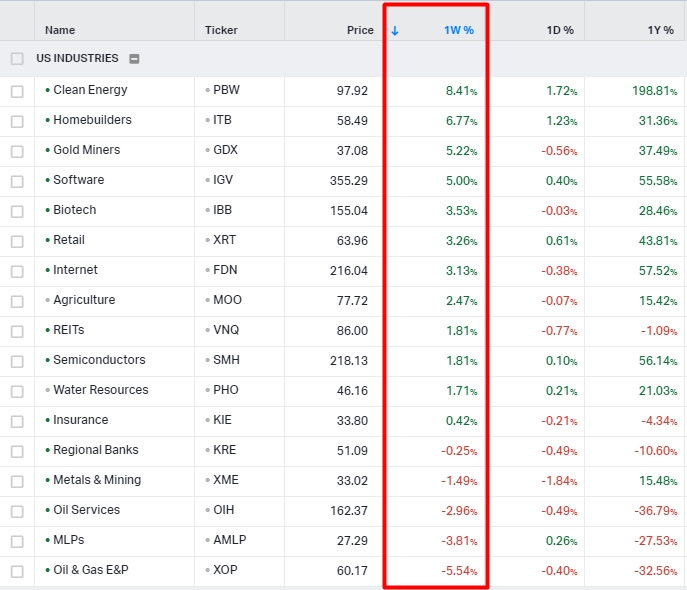

Лидерами роста за неделю вы сейчас видите на экране, это сектора “Чистой энергетики”, домашнего строительства, акции золотодобытчиков, производителей программного обеспечения и биотехнологические компании.

Явными аутсайдерами стали компании нефтегазового сектора.

Я по прежнему придерживаюсь мнения, что несмотря на возможную фиксацию по факту принятия пакета помощи, которую мы можем увидеть в начале предстоящей неделе, рынок продолжит свой рост до конца года в погоне за бонусами со стороны управляющих инвестиционных компаний.

Но в отношении 2021 года, я думаю что в течение 1-го квартала рынки ждёт уже более глубокая и продолжительная коррекция. Меня настораживает очень оптимистичный консенсус в инвест. сообществе, что фондовые рынки в любом случае вырастут, а доллар продолжит свое падение.

Исторически сложилось так, что когда на рынке появляется какой-либо однобокий консенсус, в мире что-то обязательно происходит и рынки уходят в глубокую коррекцию. Так уже было в 2017 и 2019 годах, — по итогам которых рынки выросли:

- Но в первом случае, после роста в январе 2018 г. началась резкая коррекция более чем на 11%.

- Во втором случае — в январе 2020 года на новостях о появлении коронавируса рынки скорректировались на 4%. Эту коррекцию быстро выкупили и даже обновили исторический максимум, но в 20-х числах февраля начался самый быстрый и мощный обвал, когда за 4 недели рынки упали на 35%.

Учитывая масштабное ралли в последние недели, с трудом верится, что в первом квартале 2021 года не будет резкой коррекции. Обязательно появится какой-то негативный фактор, который спровоцирует снижение на всех рынках.

И чем дольше не будет коррекции, тем более резкой и болезненной потом она будет для тех, кто заскочил в последний вагон роста рынка. Несомненно, что после этого рынки продолжат свой рост, но в моменте можно потерять деньги. Поэтому соблюдаем осторожность..

3. Про Китай:

Китайский рынок акций первым вышел из кризисного пике и уже несколько месяцев находится в зеленой зоне. В начале декабря индекс China A50 побил исторический максимум, а по отношению к рублю, за год китайский юань укрепился почти на 30%.

За прошедшую неделю китайский фондовый рынок неплохо подрос: все основные индексы продемонстрировали рост от 2% до 5% на общем оптимизме и заявлении правительства Китая о цели экономического роста в 2021 г. в размере 8%.

4. Индекс доллар DXY

Индекс доллара продолжает свое падение. Минимум недели составил 89,73 пунктов - уровень 2018 г.

Прошедшее заседание ФРС не придало сил американской валюте — она остается заложником монетарных властей США, которые через низкие ставки и печатание долларов хочет поддержать рост экономики.

Также на доллар давит эйфория на мировых фондовых рынках, в связи с чем инвесторы продают доллары и торопятся купить национальные валюты развивающихся стран, за которые можно купить акции и облигации этих рынков.

Индекс доллара определяет динамику всех основных интересующих нас активов на ближайшие годы. В первую очередь, это касается рынков акций, золота и сырья. Снижение доллара до 88,5 пунктов, — хоть и не очень большое в абсолюте, но может придать дополнительный импульс рисковым активам еще на некоторое время.

Но настоящий кошмар для медведей в акциях, в золоте и в рубле может начаться, если индекс доллара пробьет вниз уровень 88. В этом случае падение доллара может стать затяжным и глубоким, а для акций и сырьевых рынков настанет период легких денег.

Однако напомню, что у каждого сценария есть своя вероятность, и оценивать её вам нужно самостоятельно.

5. Балансы ФРС и ЕЦБ

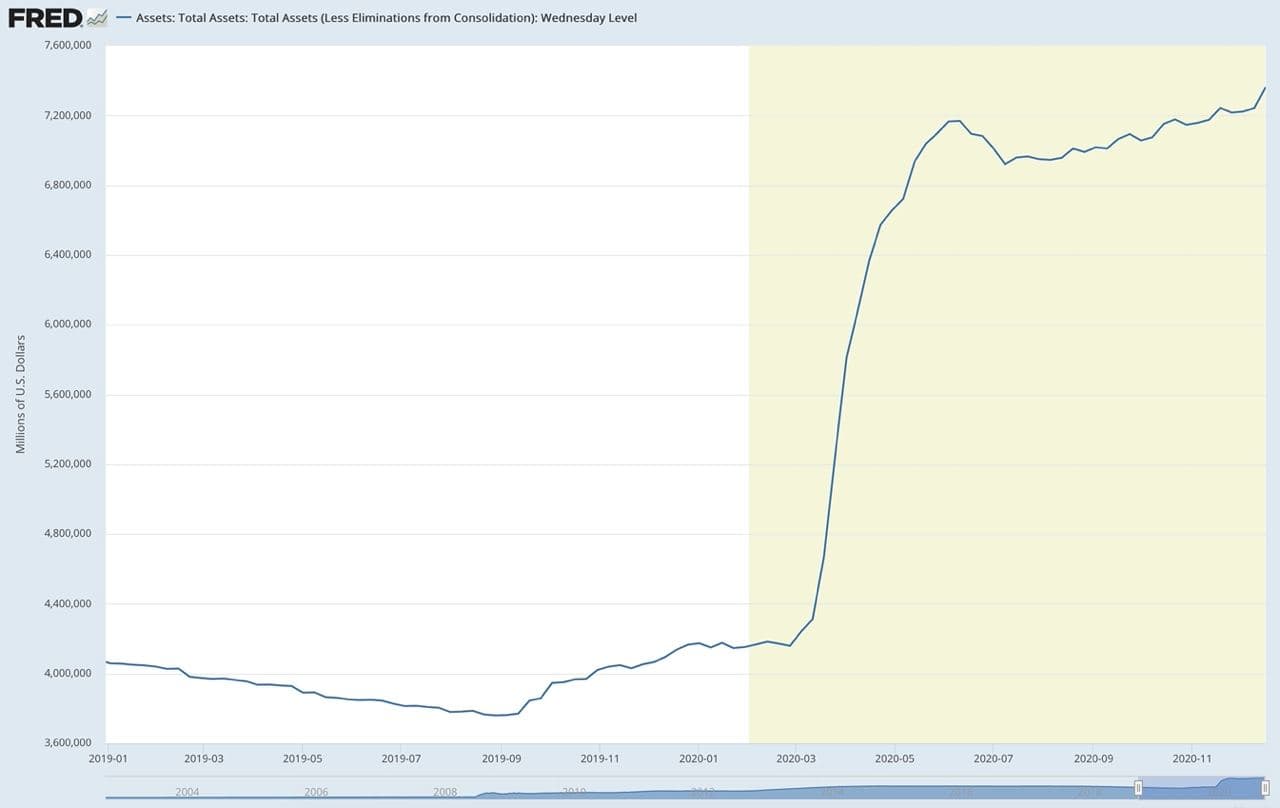

Баланс Фед.Резерва за последнюю неделю вырос на целых $60 млрд в сравнении с ростом на прошлой неделе на $15 млрд. За последние несколько недель — это была максимальная неделя по объемам скупки активов.

На прошедшем 15—16 декабря заседании, ФРС объявила о продлении действующей с июня программу скупки облигаций объемом не менее $120 млрд в месяц до тех пор, пока не будет достигнут существенный прогресс в достижении целей по максимальной занятости и стабильности цен. — Т.е., — НАДОЛГО.

ФРС ожидает, что реальный ВВП сократится всего на 2,4% в 2020 г. по сравнению с падением на 3,7%, прогнозировавшимся в сентябре.

Также ФРС повысила свой прогноз по реальному ВВП на 2021 г. до 4,2% с прежних 4% и сохранила свой прогноз по инфляции на 2020 г. на уровне 1,2%.

Европейский регулятор на минувшей неделе нарастил баланс на EUR 27 млрд (неделей ранее — рост на EUR 27 млрд).

6. Безработица в США

Вышедшая в четверг статистика показала, что число американцев подавших заявки за пособиями по безработице на прошедшей неделе выросло до 885 тысяч. Это выше, чем было на предыдущей неделе и намного выше ожиданий рынка в 800 тысяч.

Данный показатель находится на самом высоком уровне с начала сентября по причине рекордного роста случаев COVID-19, смертей и госпитализаций, а также новых карантинных мероприятий по всей стране. Очевидно, что в ближайший месяц тенденция вряд ли изменится ввиду введенных и планируемых ограничений.

Но, как я отмечала неделей ранее, логика фондовых рынков проста и цинична: чем хуже, тем лучше, потому что за этим неизбежно последуют вертолетные деньги.

7. Золото

О золоте я в последнее время говорила очень и теперь только остается наблюдать за точностью исполнения моего прогноза. Как вы помните, я неоднократно прогнозировала разворот цен на драгоценный металл после достижения уровня 1750 - 1760 долларов за унцию.

Вместе с золотом начали расти и акции золотодобывающий компаний. Если вы разделяли мои ожидания и приобретали акции Петропавловска 30 ноября, когда золото стоило менее 1775 долларов за унцию, то вы уже заработали 20%.

8. Нефть

Ослабление индекса доллара после прошедшего заседания ФРС оказало положительное влияние на большинство сырьевых товаров, в том числе и на нефть.

В пятницу фьючерсы на Brent в очередной раз обновили 9-месячный максимум и достигли отметки в $51,9 долларов за баррель.

Многие аналитики говорят что нефть оторвалась от фундамента и стоит необоснованно дорого, поскольку:

- на Рождество большинство стран ЕС останутся на карантине,

- а последние месячные обзоры ОПЕК и МЭА отразили ухудшение прогноза по восстановлению спроса на нефть в 2020-21 гг. из-за слабости авиационного сектора.

Но как я ранее сказала, ралли на товарных рынках вызвано слабостью доллара. Другими словам, это не нефть дорожает, а доллар слабеет. А поскольку нефть, как и прочие товары, номинированы в американских долларах, они соответственно коррелирует на слабость доллара.

Этим и объясняется ралли последних месяцев в других товарах, таких как медь, железная руда, алюминий, сталь и палладий, которые торгуются на максимумах за несколько лет.

Технически, график нефти намекает на продолжение роста. Но это не отменяет сценарий возможной коррекции в рамках восходящего тренда.

На фоне нефте-ралли, цена бочки нефти, выраженная в российской валюте, уже подобралась к 3800 руб. По мере роста этого показателя улучшается наполняемость федерального бюджета и сокращается его дефицит. И в итоге, экономика нашей страны — “не бензоколонки” улучшается.

9. Российский фондовый рынок акций и ОФЗ

В ноябре годовая инфляция ускорилась до 4,4%, а базовая достигла 3,9%. Ускорение цен в последнее время было обусловлено рядом факторов, в том числе ослаблением рубля и повышением цен на продукты питания.

Скачок инфляции поставил Набиуллину в тупик: на прошедшем в пятницу заседании, ЦБ РФ ожидаемо сохранил ключевую ставку на уровне 4,25%, продлив паузу в смягчении ДКП на фоне ускорения инфляции, о чем я предупреждала несколько недель подряд.

Тем инвесторам, которые ищут консервативный способ приумножения капитала с минимальным риском, я рекомендую обратить внимание на ОФЗ-52003 с защитой от инфляции. Их номинал увеличивается когда потребительские цены растут, и сокращается, когда цены снижаются.

Доходность к погашению не большая — всего 2,5% плюс инфляционный рост за период владения бумагой. Зато гарантированно и практически без риска.

Индекс МосБиржи в ходе торгов на прошедшей неделе дважды обновил исторический максимум. В данный момент рынок акций РФ кажется уже “перегретым”, что и вылилось в пятничную коррекцию по ряду акций, за исключением Новатэка, который изменил див. политику и теперь будет направляьь не дивиденды не 30% от чистой нормализованной прибыли по МСФО, а 50%.

На российском рынке Акций, в данный момент мне нравятся акции:

- Русагро, которая также как и Новатэк обещает увеличить диви выплату до 50% и является бенефициаром роста цен на продовольствие,

- И золотодобытчик Петропавловск, которую возглавил новый опытный генеральный директор. С ним подписано опционное соглашение, которое он сможет реализовать при достижении определенных показателей эффективности компании, в числе которых и капитализации.

Эти две компании вне политики и обладают потенциалом роста.

При этом есть качественные активы, от которых я не стала бы избавляться даже на коррекции: это Новатэк и ГМК Норникель.

10. Российский рубль

Bloomberg поставил Россию на второе место после Таиланда в рейтинге развивающихся экономик мира, которые имеют наилучшие перспективы в 2021 г.

Таиланд возглавил список благодаря своим солидным резервам и высокому потенциалу притока портфельных инвестиций, в то время как Россия заняла второе место благодаря надежным внешним финансовым активам и хорошему бюджетному профилю, а также недооцененному рублю.

И в самом деле, ведь доля гос. долга России является самой низкой из всех 17 стран рейтинга — всего лишь 14%. У лидера рейтинга, Таиланда, она составляет 41%. Bloomberg ожидает, что рост ВВП России в 2021 г. составит 3%. Больше всех экономика может вырасти в Индии — на 9%.

На неделе курс доллара к рублю почти достиг моей первой цели, о которой я также неоднократно говорила — 72 рубля за доллар.

Де-факто, в течение четверга валютная пара доходила до 72,64785 рублей за доллар, но в пятницу рубль немного ослаб до 73,5 после получения чуть более ястребиных сигналов от ЦБ РФ относительно будущей денежно-кредитной политики.

Считаю, что потенциал укрепления рубля еще не исчерпан. И дело не только в стабильности российской экономики - “не бензоколонки” и не только в низком уровне госдолга в сочетании с профицитом внешнеторгового баланса, а прежде всего — в слабости доллара, который никак не может найти “дно” в своем снижении..

На следующей неделе рубль может продолжить локально укрепляться, при условии отсутствия внешнего негатива и сохранении текущих цен на нефть.