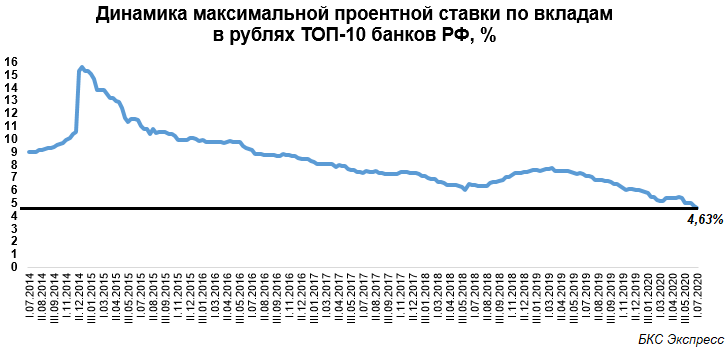

Цикл снижения банковских ставок продолжается, следуя за трендом на смягчение монетарной политики Центробанка России. По данным на I декаду июля 2020 г., максимальная годовая процентная ставка в рублях по вкладам в 10 крупнейших банках России опустилась к 4,63%, обновив абсолютные минимумы.

Уже в эту пятницу, 24 июля, состоится очередное заседание ЦБ по ставке. Консенсус сводится к дальнейшему снижению ставки фондирования с нынешних 4,5% годовых, что подтолкнет доходности депозитов еще ниже текущих значений.

По данным Reuters, 55% опрошенных экспертов ожидают снижения ставки с 4,50% до 4,25%, около 40% опрошенных предполагают падения ключевой ставки сразу до 4,00%. Как правило, ставки по вкладам в банках с определенным временным лагом стремятся к значению «ключевой ставки ЦБ минус 0,5%». Кредитные организации закономерно дают дисконт к ставке ЦБ: во-первых, грубо говоря, банкам нецелесообразно предлагать ставку выше стоимости заимствования у регулятора, во-вторых столь относительно небольшое расхождение в полпроцента вызвано опасениями оттока вкладчиков из-за низкой доходности.

Уже в ближайший месяц доходность депозитов в топ-10 банках наверняка опустится ниже 4,5%, а в IV кв. можно будет наблюдать движение в район 4%. О развороте основной тенденции речи не идет, но замедление падения ставок допускается.

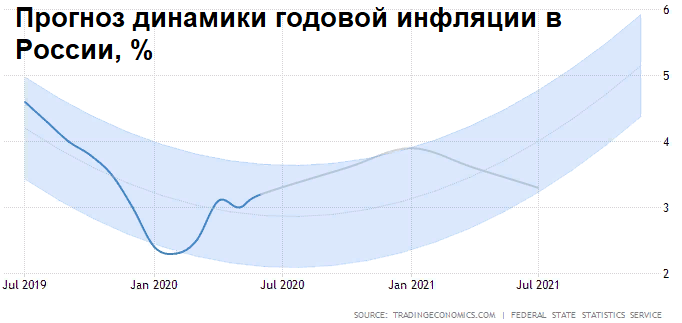

А вот далее, на арену выйдет фактор инфляции. На фоне заградительных барьеров на пути пандемии в первом полугодии отмечался резкий спад потребительской и производственной активности. Стагнация показателей внешней торговли на фоне слабого мирового спроса и падения цен на энергоносители привела к затуханию бизнес-процессов.

Лишь в последние месяцы наблюдается рост потребительских цен: в июне годовой уровень инфляции поднялся к максимумам с ноября 2019 г., составив 3,2%. Поэтапное восстановление деловой активности и потребительской уверенности может привести к дальнейшему подъему уровня цен.

Согласно макромоделям Trading Economics, к концу года инфляция в стране может приблизиться к уровню 4%, что и соответствует таргету ЦБ. Сужение спреда между ключевой ставкой и динамикой цен в экономики произойдет как раз через 50 б.п. от текущих значений, что и приведет как минимум к паузе монетарного цикла.

В 2021 г. Центробанк уже будет принимать решение о дальнейшей судьбе ДКП на основе внешних факторов и баланса внутренних интересов, ведь низкая доходность способна привести к утрате интереса инвесторов к вкладам, а также снижению спооса на аукционах ОФЗ.

Снижение ключевой ставки по цепочке приводит к переоценке стоимости облигаций, а их доходность продолжит снижаться, обеспечивая падение премии к банковским вкладам. Индикативная доходность 10-летних ОФЗ сейчас находится на уровне 5,7%.

В свою очередь обозначенная тенденция способна привести к дальнейшему смещению интереса граждан к инструментам долевого рынка. Можно предположить, что по итогам 2020 г. количество лиц на бирже достигнет 6 млн человек. Уже сейчас средняя дивидендная доходность акций, входящих в индекс МосБиржи, превышает купонную по облигациям на 1 п.п.

Таким образом, есть веские основания полагать, что до конца года банковская доходность по вкладам опустится ближе к 4% годовых. С учетом вероятного роста инфляции и приближении реальной доходности к нулевым отметкам, процесс падения депозитных ставок приостановится.

БКС Брокер