Падение американских биржевых индексов в октябре-ноябре и повышение ставок по федеральным фондам вызвало у некоторых инвесторов обеспокоенность по поводу возможной рецессии. Может ли текущая ситуация указывать на этот сценарий в ближайшем будущем?

Ряд известных аналитиков, например Гэри Шиллинг, в 2006 г. предсказавший надвигавшийся кризис, указывают на то, что обычно рецессии предшествуют очевидные негативные факторы. В последний кризисный период это был пузырь на рынке недвижимости в США, который начал формироваться в 2002 г. Текущий год не показал признаков перегрева рынка недвижимости в США. В ноябре NAHB сообщала о слабом рынке, а в октябре продажи выросли лишь на 1,4%, к тому же впервые с марта 2018 г. Кроме того, несмотря на рост ставки, ипотека в США не секьюритизирована и не генерирует необеспеченные ценные бумаги в глобальном масштабе, как это было в 2007 г.

Основные риски в настоящее время на развивающихся рынках, которые стремительно увеличивают долги, используя доступные кредитные ресурсы. Рост долга развивающихся стран может в конечном счете замедлить мировую экономику и привести к кризису на ряде рынков. Но следует иметь в виду, что заимствования производятся преимущественно в долларах. Это повысило стоимость импорта материалов и технологий в развивающиеся страны. Таким образом, американским компаниям-экспортерам сложнее увеличивать продажи. Однако экономика США получает выгоду как эмитент ключевого платежного средства на мировом рынке и все еще остается одним из крупнейших производителей экспортных услуг и высокотехнологичных товаров.

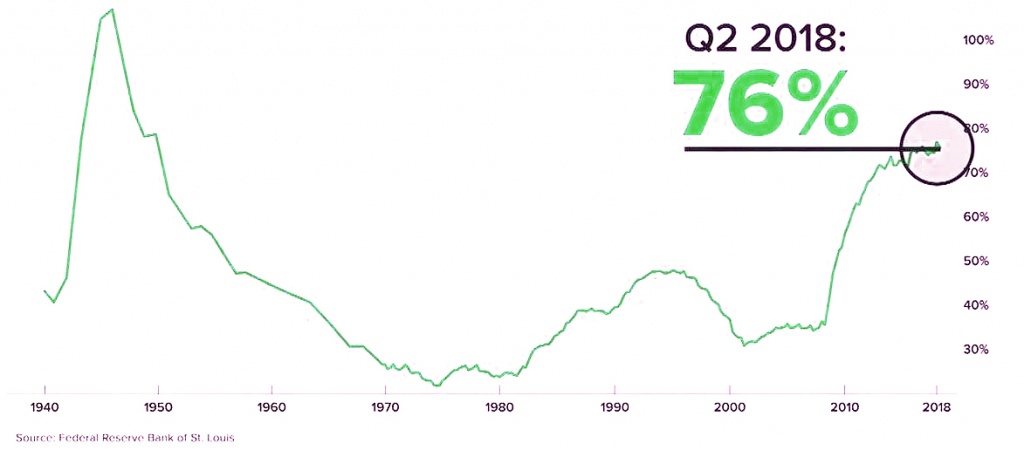

Одной из причин неизбежного кризиса часто называют быстрорастущий долг США, который в ноябре 2018 г. превысил $21,7 трлн, тогда как в 2000 г. он составлял $5,66 трлн. Вероятно, в будущем США придется решать эту проблему, но вряд ли в ближайшие два года. В начале года время долг США составлял около 80% от ВВП страны и соответствует примерно $180 тыс. на каждого американского налогоплательщика. Это величины, не требующие срочного вмешательства. Предыдущее «обнуление» госдолга США произошло после Второй мировой войны, когда страна стала ведущим мировым производителем на фоне разрушенных экономик других государств. В 1946 г. долг составил 122% от уровня ВВП, и вновь эту отметку долг превысит примерно через пять лет.

Что касается Федеральной резервной системы (ФРС), то за всю историю ее действия не приводили к рецессии и затяжному обвалу фондового рынка. Осторожная политика повышения ставок замедляет рост индексов, но одновременно это предотвращает надувание «пузырей», что гораздо важнее с точки зрения безопасности долгосрочных инвестиций и стабильности рынков. Более значительным риском являются финансовые шоки, связанные с лопанием «пузырей», как это было во время кризиса доткомов в 2001 г. К счастью, современный технологический рынок более зрелый и лучше поддается прогнозному анализу.

Важно помнить, что фондовый рынок является важным индикатором состояния экономики. По итогам 2018 г. рост экономики США, как ожидается, составит 3,2%. В следующем году давление на экономический рост окажут пошлины на китайский импорт в США, уменьшение влияния налоговой реформы, а также повышение ставок ФРС. Но большинство экономистов не ждут рецессии в 2019 г., а лишь замедления роста экономики США до 2,4%. Это не является «красным флагом», свидетельствующем о кризисе. Так, повышение ставок ФРС уменьшит активность на рынке жилья, то есть предотвратит надувание «пузыря» на рынке недвижимости.

Сейчас на американском ипотечном рынке требования к заемщикам более высокие, и значительная доля долгов более надежна, чем в преддверие прошлого кризиса — это позитивный сигнал.

Одновременно рынок технологий продолжает развитие, и новые разработки могут обеспечить импульс для устойчивого долгосрочного развития.