2017 год оказался уникален в том смысле, что максимальное значение индекса ММВБ пришлось на первый торговый день в году, чего ранее не случалось. С начала года индекс потерял 5,8%, показывая в течение года снижение до 22,6%. Средневзвешенный курс доллара к рублю составил 58,3 руб. Средняя цена на нефть марки Urals составила $52,2 за баррель.

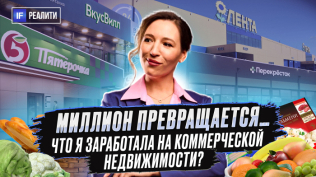

Первую половину года инвесторы наблюдали стабильное снижение. Если сравнивать наш долларовый индекс РТС с общим индексом развивающихся стран MSCI Emerging markets, можно увидеть, что наш рынок, по сути, скорректировался после ралли конца 2016 года, в то время как развивающиеся рынки в целом продолжали уверенный рост. Пик снижения российского рынка пришелся на середину июня, после чего индекс МосБиржи (бывший индекс ММВБ) демонстрирует динамику, аналогичную MSCI EM. Но сравняться с уровнями конца прошлого года так и не получилось.

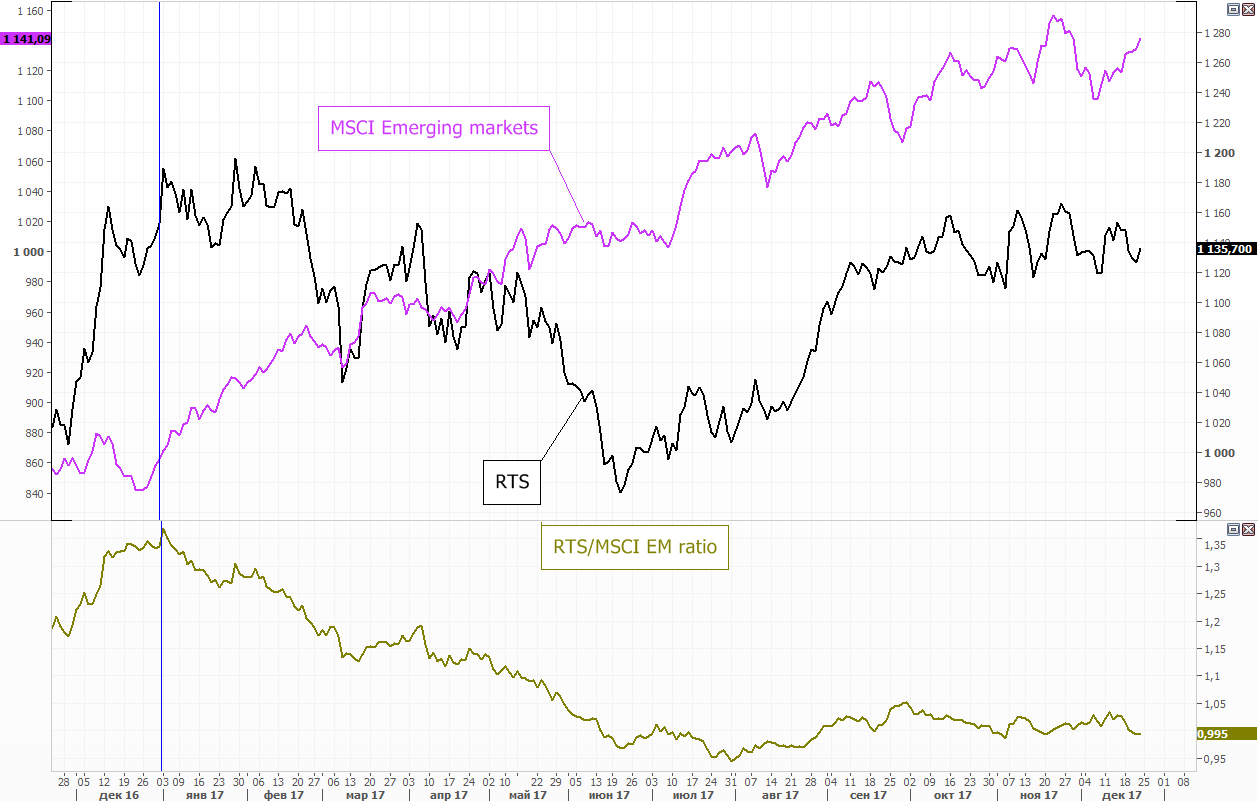

Голубые фишки в этом году показали себя не лучшим образом. Индекс голубых фишек снизился с начала года на 8%, а индекс ММВБ 10 (топ 10 наиболее ликвидных бумаг) упал на 16%. В то же время индекс компаний второго эшелона в этом году вырос на 10%, а в моменте показывал рост почти на 20%.

Хуже всех себя показал финансовый сектор, снизившийся на 17%. Основной вклад внесло падение акций ВТБ, Мосбиржи и АФК «Системы. «Система» в этом году была исключена из отраслевого индекса «Банков и Финансов»

В том числе оказала влияние на настроения инвесторов и ситуация в банке «Открытие», «Бинбанке» и «Промсвязьбанке». Начавшаяся летом история закончилась санацией всех трех банков по методологии ЦБ через Фонд консолидации.

Стоит отметить, что к этому же сектору относится один лидер роста среди голубых фишек - Сбербанк. Обыкновенные акции Сбербанка «потолстели» на 27,8%, а привилегированные приросли на 45,8%.

Среди отраслевых индексов показали рост в этом году всего два сектора. Индекс химической промышленности прибавил 1,3%, а металлургия и горнодобывающая отрасль подросла на 3,2%. Основной вклад в рост металлургии внесли Русал (+48,7%), НЛМК (27,4%) и ММК (+26,8%). Аутсайдером в этом секторе оказались акции Алросы (-22,8%).

Самой крупной интригой в этом году была судебная тяжба между компаниями «Роснефть» и АФК «Система», начавшаяся 3 мая с подачи иска «Роснефтью» на 106 млрд руб. и закончившаяся 22 декабря мировой, по которой «Система» должна выплатить 100 млрд руб. Этот процесс повлиял на акции многих компании: самой Системы», Роснефти, Башнефти, МТС, Детского мира.

Ситуация на валютном рынке достаточно стабильна. Колебания национальной валюты по отношению к доллару не выходят за рамки 10%, даже несмотря на усиление антироссийских санкций со стороны США. Во многом такую стабильность обеспечивает стартовавшая этой весной программа скупки валюты Минфином при содействии Центробанка и мягкая денежно-кредитная политика.

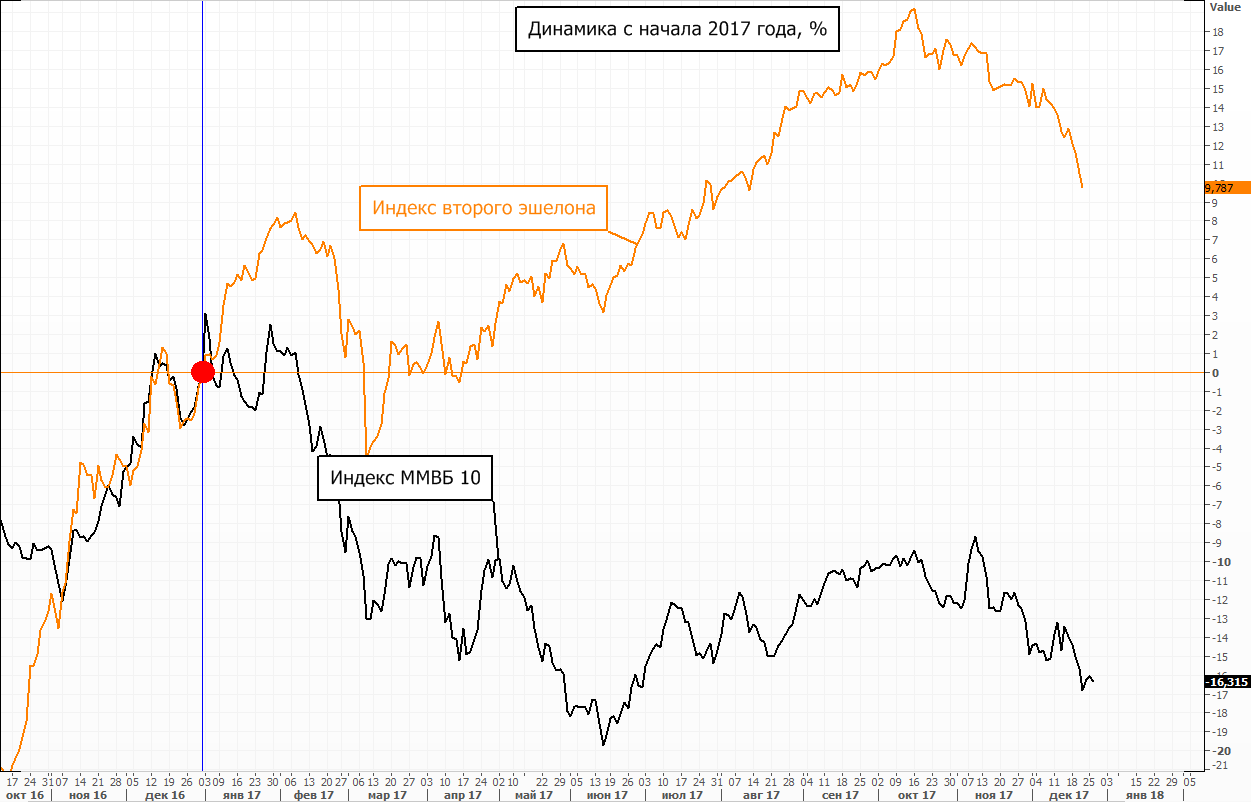

Официальный уровень инфляции в этом году удерживался на рекордно низких отметках и по итогам года ожидается в пределах 2,5%. Ключевая ставка за год снизилась с 10% до 7,75%, что не могло не отразиться на доходности долговых инструментов и банковских депозитов. Центробанк обозначил целевую отметку для ключевой ставки в районе 6,5%, так что снижение, вероятнее всего, продолжится и в следующем году. На фоне снижения ставок все более привлекательными становятся акции надежных эмитентов, регулярно выплачивающие высокие дивиденды.

В минувшем году тройку лидеров по дивидендной доходности сформировали бумаги МГТС ап и ао с доходностью 16,6% и 16,5% соответственно, префы Россетей с доходностью 15,7% и привилегированные акции Ленэнерго, обеспечившие держателям 13,5% дивдоходность. В 2018 году высокую дивдоходность могут показать следующие акции: Северстали, Татнефти-ап, Башнефти-ап, НЛМК, МТС, Энел Россия, МГТС, Ленэнерго-ап, ФСК ЕЭС, возможно Норникель.

Наш прогноз на будущий год достаточно консервативен. Темпы роста прибыли российских компаний в общей массе могут замедлиться, так что остается надеяться на драйвер в виде снижения ставок. Поддержку может оказать продление сырьевого цикла в Китае, а также ускорение роста мировой экономики. Внутренним положительным фактором могут оказаться реформы, направленные на поддержку бизнеса.

При этом по-прежнему присутствует вероятность рисков ужесточения санкций. В частности угроза введения ограничений для инвесторов США на сделки с российским суверенным долгом является вполне реальной. В моменте это может оказать сильное влияние на российскую валюту, долговой рынок и частично рынок акций. Точный прогноз по этому поводу сделать сложно, так как конечные решения лежат исключительно в политической плоскости.

На фоне медленно растущей экономики стоит отдавать приоритет компаниям из низкорисковых отраслей, прочно занимающим свои позиции на рынках, и имеющим стабильные финансовые результаты. Среди таких бумаг можно порекомендовать акции нефтегазового сектора: Новатэка, Роснефти, Лукойла, Газпром нефти. Продолжение восстановления цен на нефть благодаря продлению соглашения ОПЕК+ поддерживает эти компании. Вместе с тем неплохо выглядят бумаги Сбербанка, который является безусловным лидером в своей отрасли.

Также, как уже было сказано выше, предпочтение стоит отдавать компаниям, которые платят относительно высокие дивиденды. Исторически сложилось так, что составленный из «дивидендных» бумаг портфель стабильно обгоняет индекс Мосбиржи.

БКС Экспресс