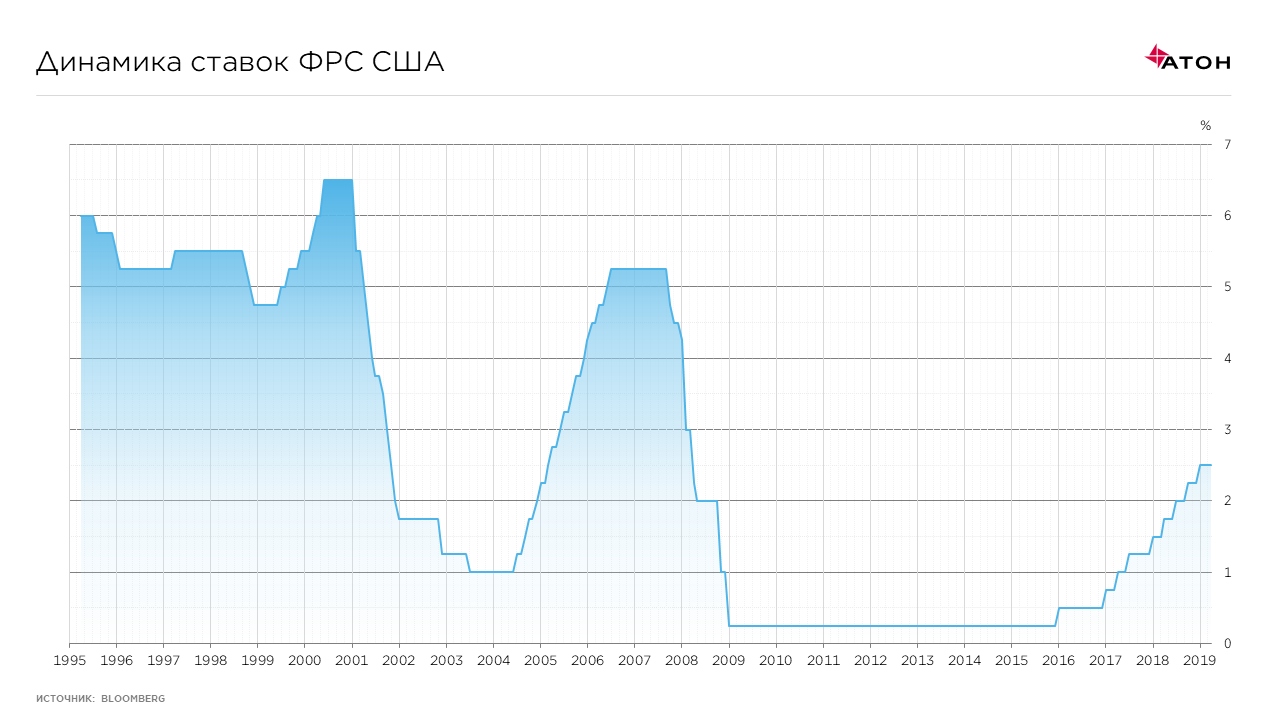

ФРС США резко сменила риторику на необычайно мягкую. Что это значит для разных классов активов, и что делать инвесторам?

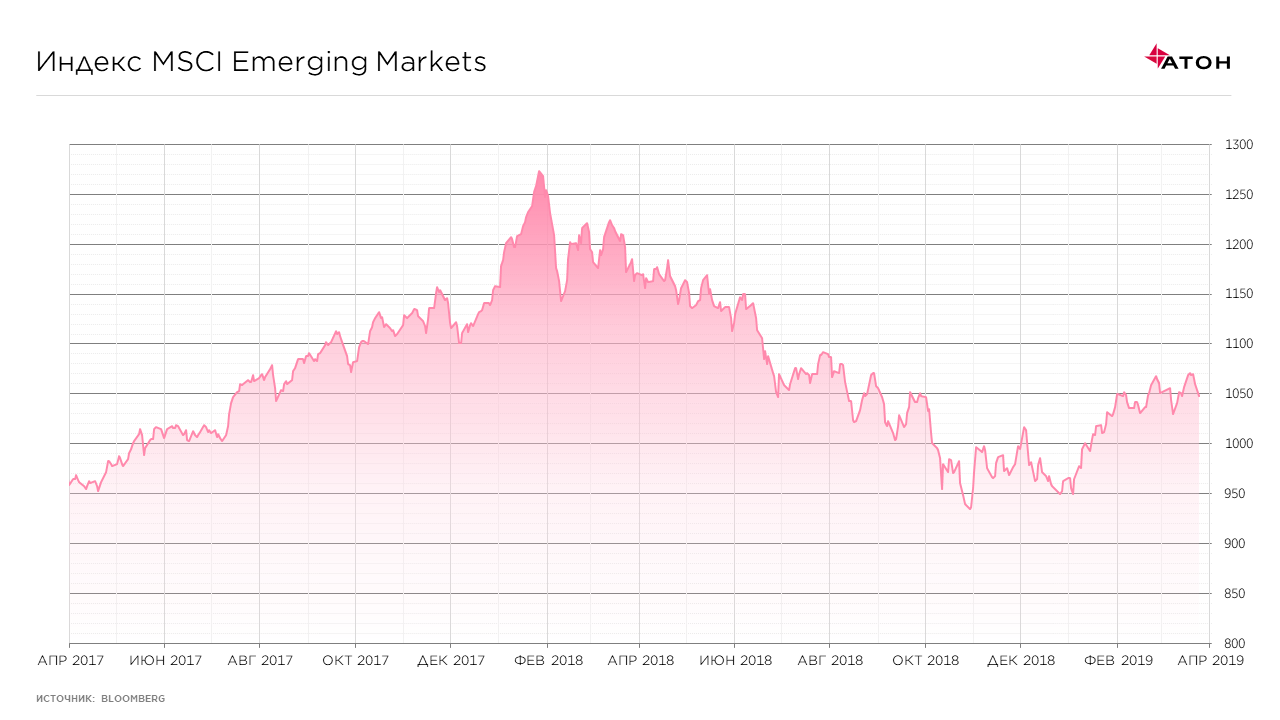

Резкий разворот политики ФРС в сторону смягчения в январе подстегнул рискованные рынки и стал мощнейшим драйвером для ралли в акциях, бондах и на развивающихся рынках. Мартовское заседание ФРС принесло новые сюрпризы.

Регулятор заморозил повышение ставок в 2019 году и дал понять, что если и стоит ожидать повышения в 2020, то не более одного. В дополнение ФРС с мая начнет уменьшать темпы запланированного сокращения баланса и полностью остановит его в конце сентября. Это значительный и во многом неожиданный крен в сторону еще более мягкой политики, нежели было озвучено в январе.

О чем это говорит для финансовых рынков? Глобально это означает увеличение ликвидности. Правда, не путем прямых вливаний (как, например, делает ЕЦБ и Банк Китая), а путем «сохранения ликвидности» через прекращение политики ужесточения. Можно сказать, что это:

-

неоднозначно с точки зрения экономики, поскольку может означать, что, по мнению ФРС, она выглядит слабой;

-

негативно для USD;

-

позитивно для облигаций;

-

позитивно для акций и широких рискованных активов как в США, так и вне США. Прежде всего, для Emerging markets;

-

позитивно для золота.

Стоит отметить, что после бурного роста с начала года рынкам акций (в частности, американскому), одной ликвидности недостаточно.

Необходима поддержка со стороны фундаментальных экономических показателей. Согласно прогнозам инвестбанков, в частности, UBS и J.P. Morgan, макро данные должны начать улучшаться по мере продвижения во второй квартал. Это послужит мощным драйвером для восстановления позиций в акциях, которое несмотря на ралли с начала года, остается весьма «защитным».

Смотрите полную версию встречи экспертов: