Рубль опять штурмует "сотку", но это неточно. Роснано — банкрот, но это тоже неточно. Акции Софтлайна прыгают вверх-вниз.

Есть ли перспективы у Совкомфлота? Почему ПИК пикирует, а Самолет летит? Какую компанию топит БКС, а кого полюбили аналитики из Промсвязьбанка?

Подробнее смотрите на YouTube:

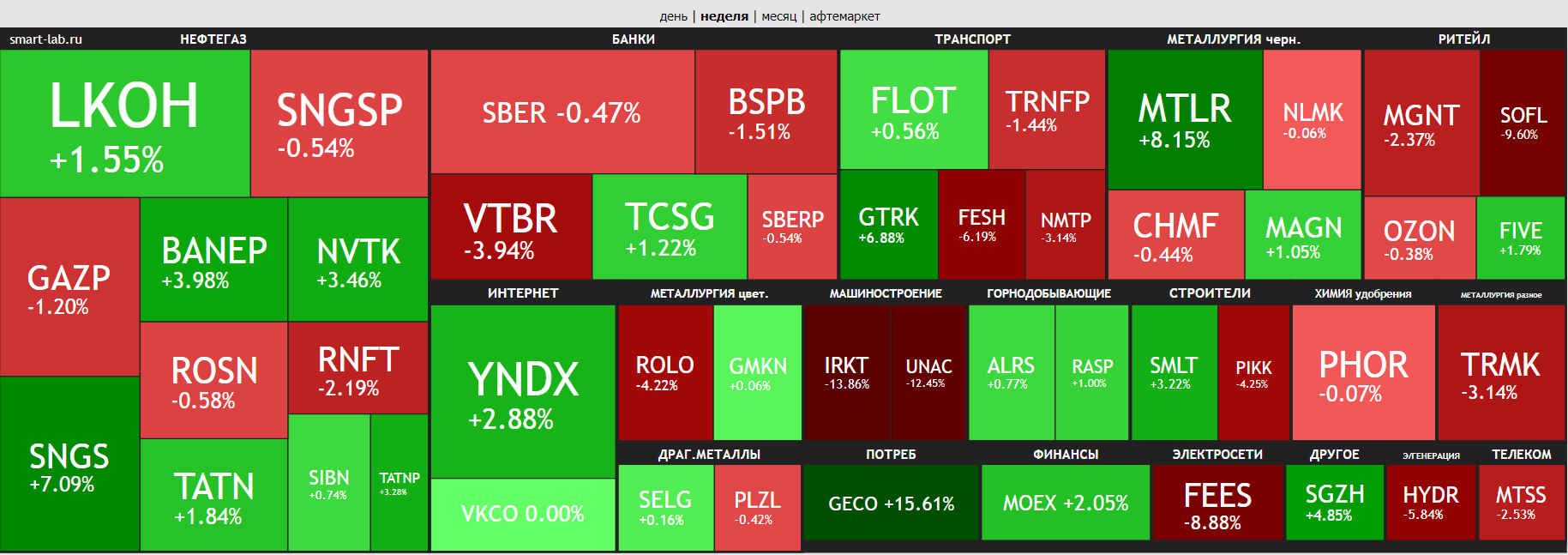

Динамика индекса Мосбиржи за неделю

На карте рынка очень многоцветно — почти пополам "красных" и "зеленых"!

Рис. 1. Карта рынка.

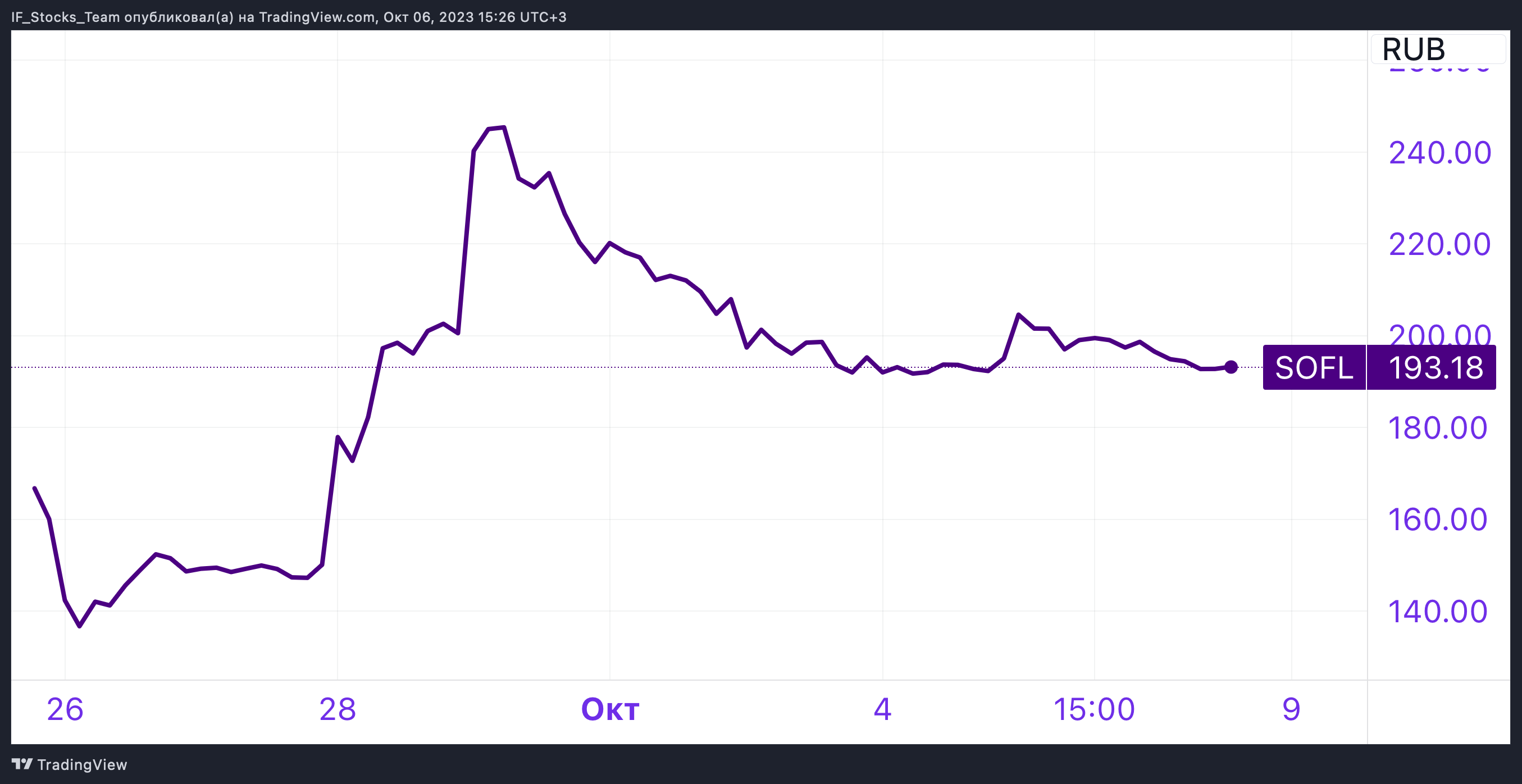

В лидерах падения за неделю Софтлайн, но это нормально: компания вышла на IPO и с тех пор уже сходила вниз на ₽136 за бумагу и вверх на ₽252. Сейчас цена стабилизируется на уровне ₽196. Ну, то есть это такая пост-IPOшная волатильность. Инвесторы определяются с адекватной оценкой компании.

Рис. 2. Курс акций Софтлайн.

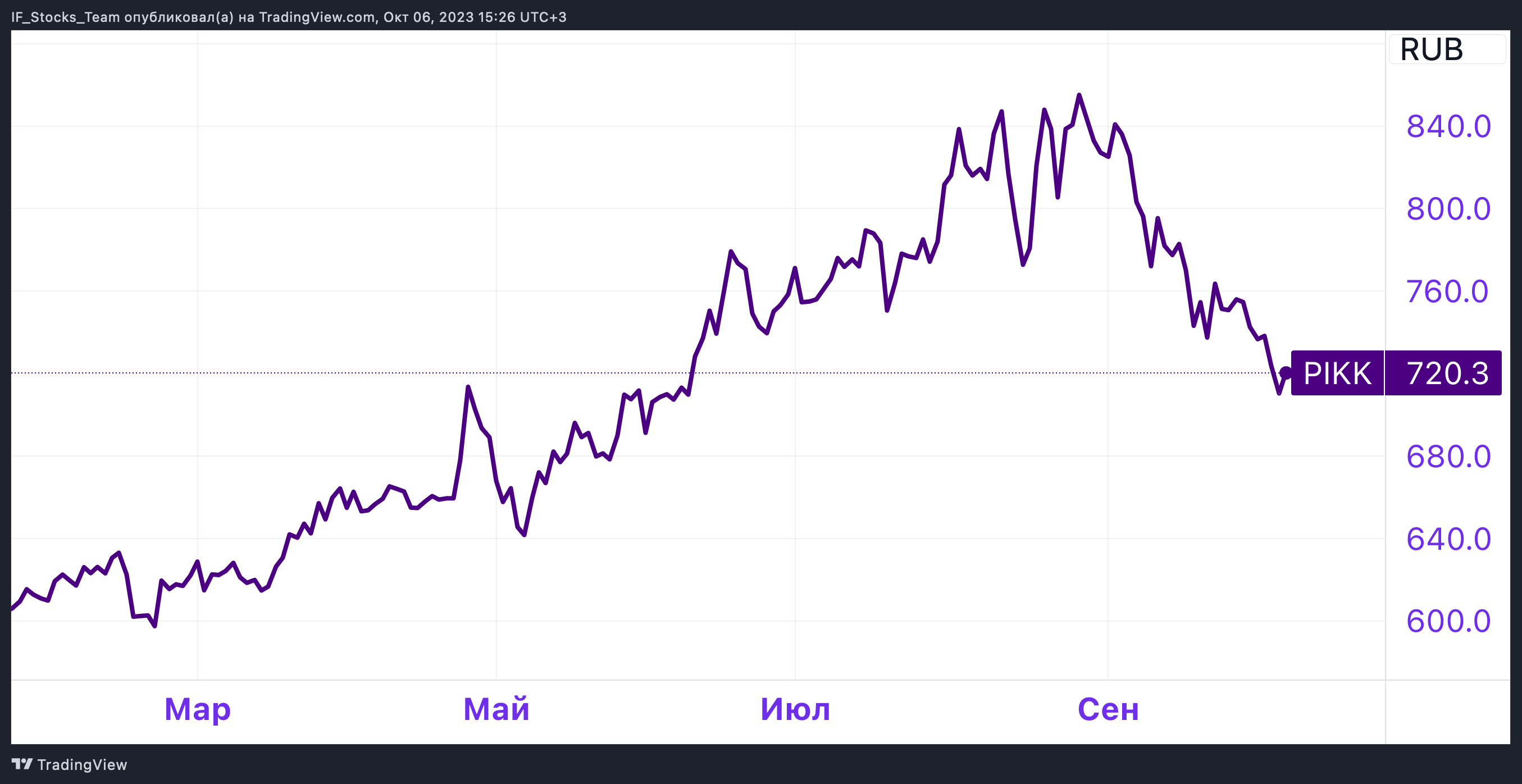

Неожиданно плохо почувствовал себя ПИК, но, кажется, это тоже не связано с самой компанией. Только на этой неделе рынок всерьез осознал, что высокая ставка — это надолго. У ПИКа не такая большая, как у конкурентов, экспозиция на льготную ипотеку, поэтому и движения ставки влияют на него — а точнее, на настроения инвесторов — гораздо сильнее.

Рис. 3. Курс акций ПИК.

Кто-то может решить, что ПИК — хорошая инвестидея прямо сейчас, потому что бумага теперь от рынка отстает. Но лучше, наверное, «присмотреться, когда появятся первые признаки стабилизации или снижения ставки». Случится это вряд ли завтра, и к тому моменту надо будет еще раз посмотреть, что у застройщика с продажами, что с настроением покупателей, что с бухгалтерским балансом. Но мы все знаем, что наш покупатель недвижимости оживает при любых минимальных надеждах на скидки, так что внимательно следим.

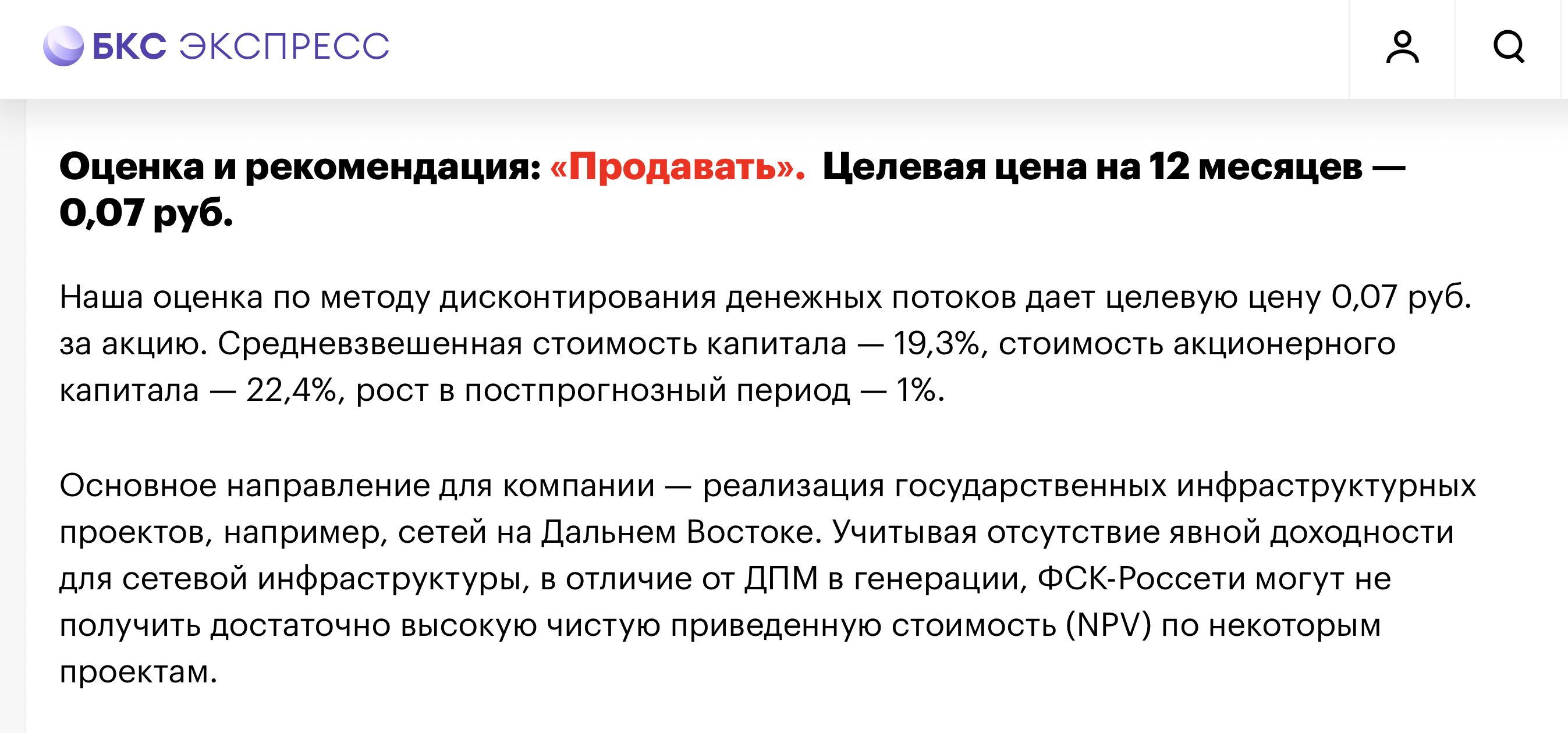

Всю прошлую неделю падала в цене Россеть. Не так давно БКС обозначили целевую цену по бумагам компании в 7 копеек за акцию, что на 30% с лишним меньше, чем сейчас.

Рис. 4. Курс акций Россетей.

Причины — высокие капитальные затраты, инвестпрограмма на будущие годы, которая составит почти триллион рублей, а также активное вмешательство государства в деятельность компании.

Рис. 5. Оценка и рекомендация БКС по Россетям.

Ну и, конечно, отсутствие дивидендов. Как вы понимаете, сейчас дивы – это чуть ли не главный фактор, влияющий на цену акций. Видимо, на этом фоне бумагу решили активно продавать. Хотя, справедливости ради, Сбер и другие аналитики гораздо более оптимистичны, и БКС со своими "-30%" сильно выделяется на их фоне.

Из металлургов вниз ушла ТМК, но, на наш взгляд, бумага переоценена.

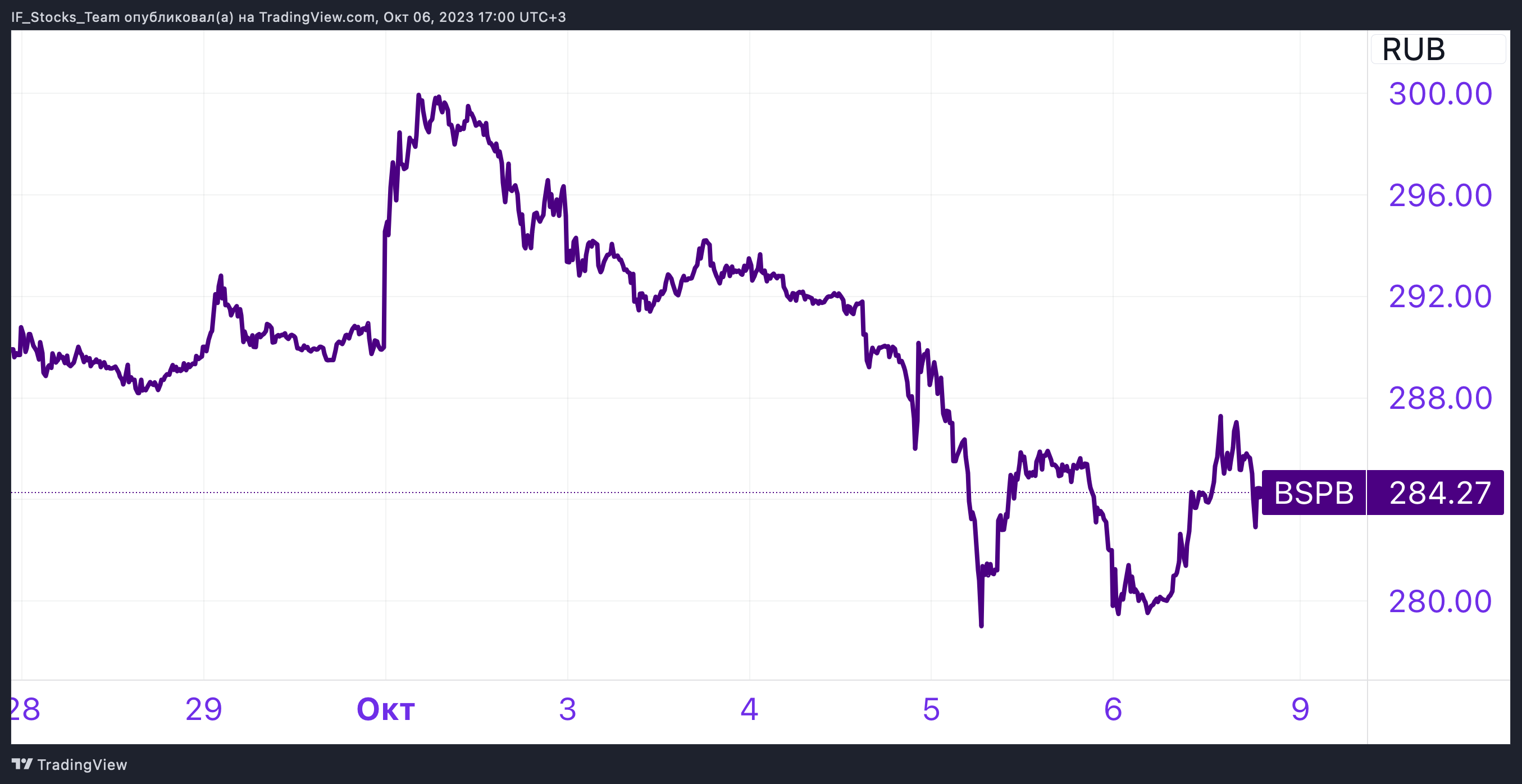

На банковском рынке вниз ушли акции Банка Санкт-Петербург, но это связано с выплатой дивидендов.

Рис. 6. Курс акций Банка Санкт-Петербург.

ВТБ весь год перформит хуже конкурентов, и вот опять он в минусах. Сбер и Тинькофф застыли около нулей. В банковском секторе неделя выдалась достаточно скучная, но Сбер сейчас выглядит очень интересной бумагой в портфеле долгосрочного инвестора.

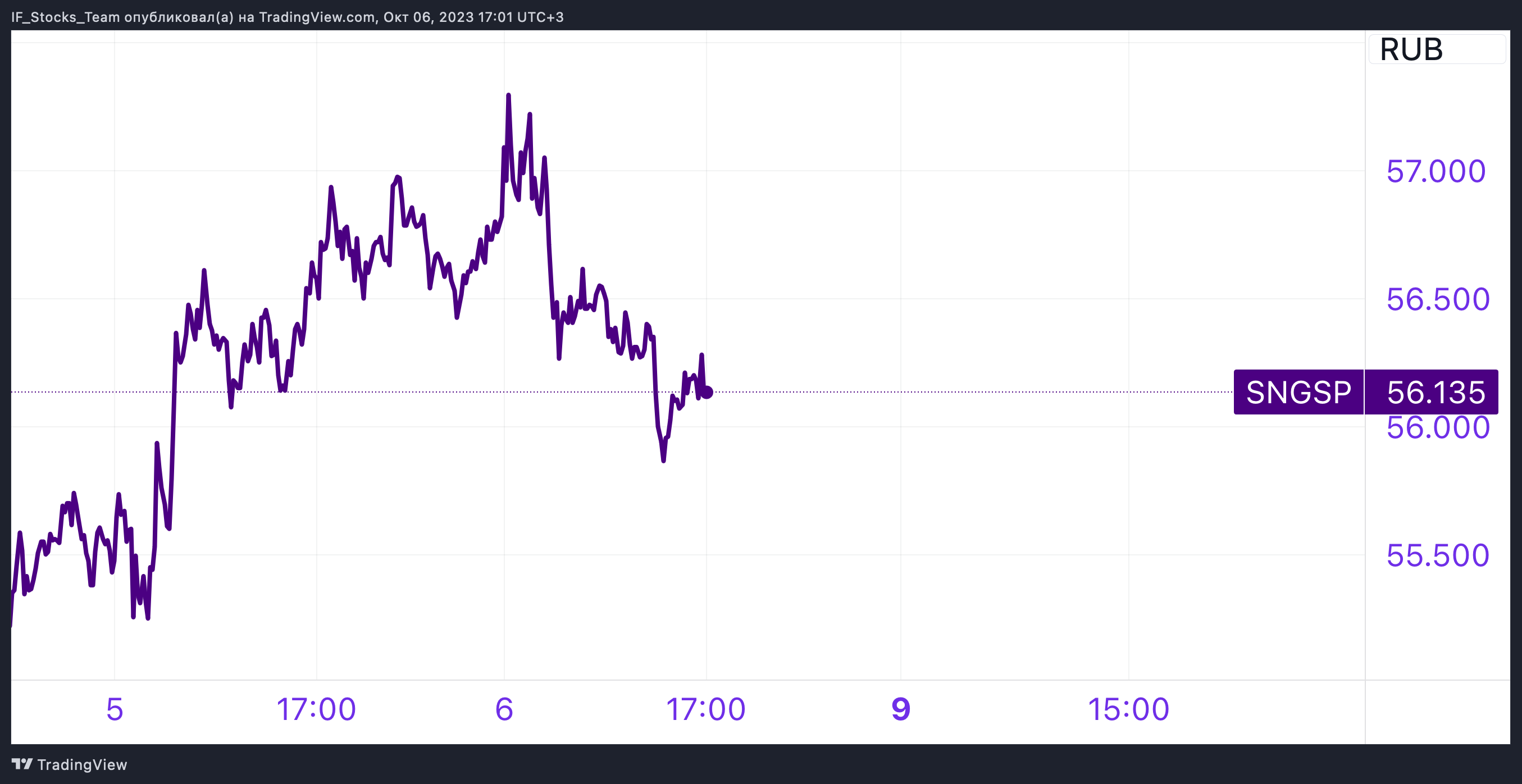

Теперь давайте о лидерах. В нефтегазе ракетой вверх идет Сургутнефтегаз, но это понятно. Дело не в нефти, а в дивидендной "кубышке", которая растет вместе с долларом.

Рис. 7. Курс акций Сургутнефтегаза.

Да, нефтяной бизнес тоже влияет на компанию, но основной драйвер — это именно курс рубля. Новатэк прирос на фоне позитивной статистики по потреблению СПГ и на фоне объявления будущих дивидендов.

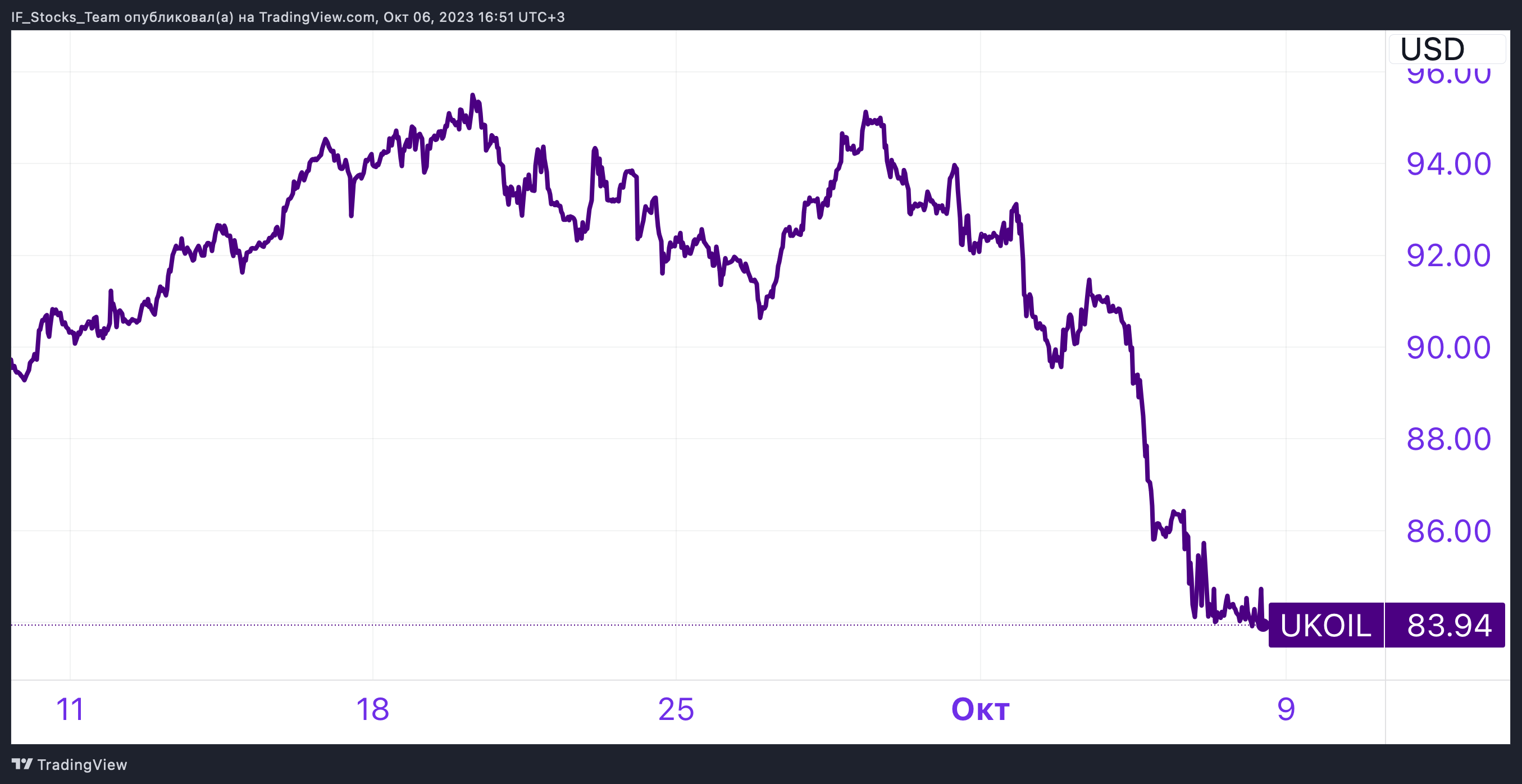

Как сообщили Блумберг и Коммерсант, правительство обсуждает вариант, при котором оно может снять запрет экспорта дизеля для нефтедобывающих компаний.

Рис. 8. Обсуждение отмены запрета.

А тут еще и Минэнерго сообщило, что нефтяникам вернут демпфер за продажу топлива внутри страны. На этих новостях в зеленый окрасился весь сектор, включая Башнефть и Татнефть. Исключениями стали Роснефть и Русснефть. А наш многострадальный Газпром традиционно лежит на боку и не подает признаков динамики: ни вверх, ни вниз.

Яндекс тем временем продолжает переживать свой скандальный развод с основателем компании Аркадием Воложем и с бизнесами, которые он забирает с собой. Вчера издание Frank Media узнало, что российский Яндекс заплатит голландскому при разводе на $150 млн меньше, чем ожидалось раньше, эти деньги останутся в стране.

Рис. 9. "Развод" Яндекса с Воложем.

На этом фоне бумаги компании прибавили больше 3%. А вот ВКонтакте показывает нулевую динамику.

Пока ПИК идет вниз, больше 3,5% за неделю прибавляет Самолёт. За счет чего?

1. У Самолёта гораздо больше квартир — до 80% экспозиции — приходится на льготную ипотеку. То есть, он от движений ставки защищен гораздо больше, чем другие девелоперы. Это, конечно же, тоже системный риск, но не в сегодняшней ситуации.

2. Самолет прямо сейчас активно выкупает акции, что тоже дает небольшой буст.

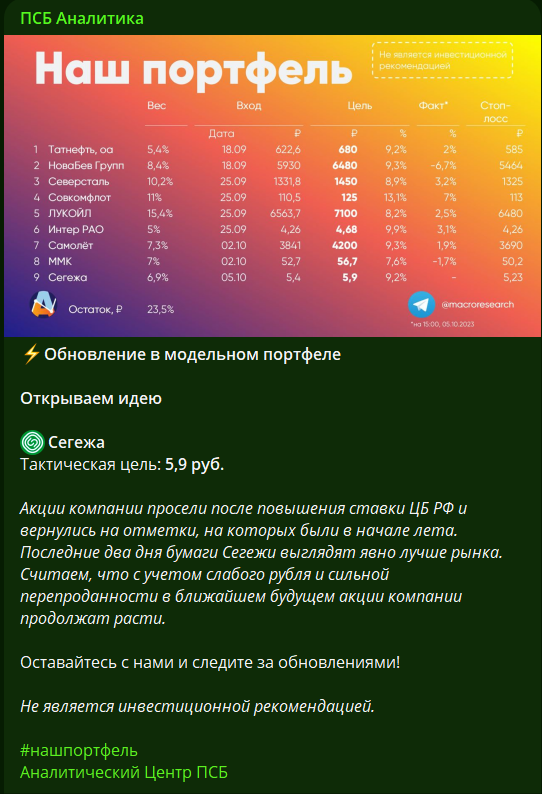

Сегежа неожиданно оттолкнулась от дна и показала рост сразу больше чем на 5%.

Рис. 10. Курс акций Сегежи.

В частности, бумагу недооцененной сочли в ПСБ Аналитике. Там полагают, что с учетом слабого рубля и сильной перепроданности в ближайшем будущем акции компании продолжат расти. Тяжело не согласиться с этими тезисами.

Рис. 11. Акции Сегежи в портфеле.

Однако есть риски: бизнесу очень плохо, и лишь курс рубля может как то это исправить.

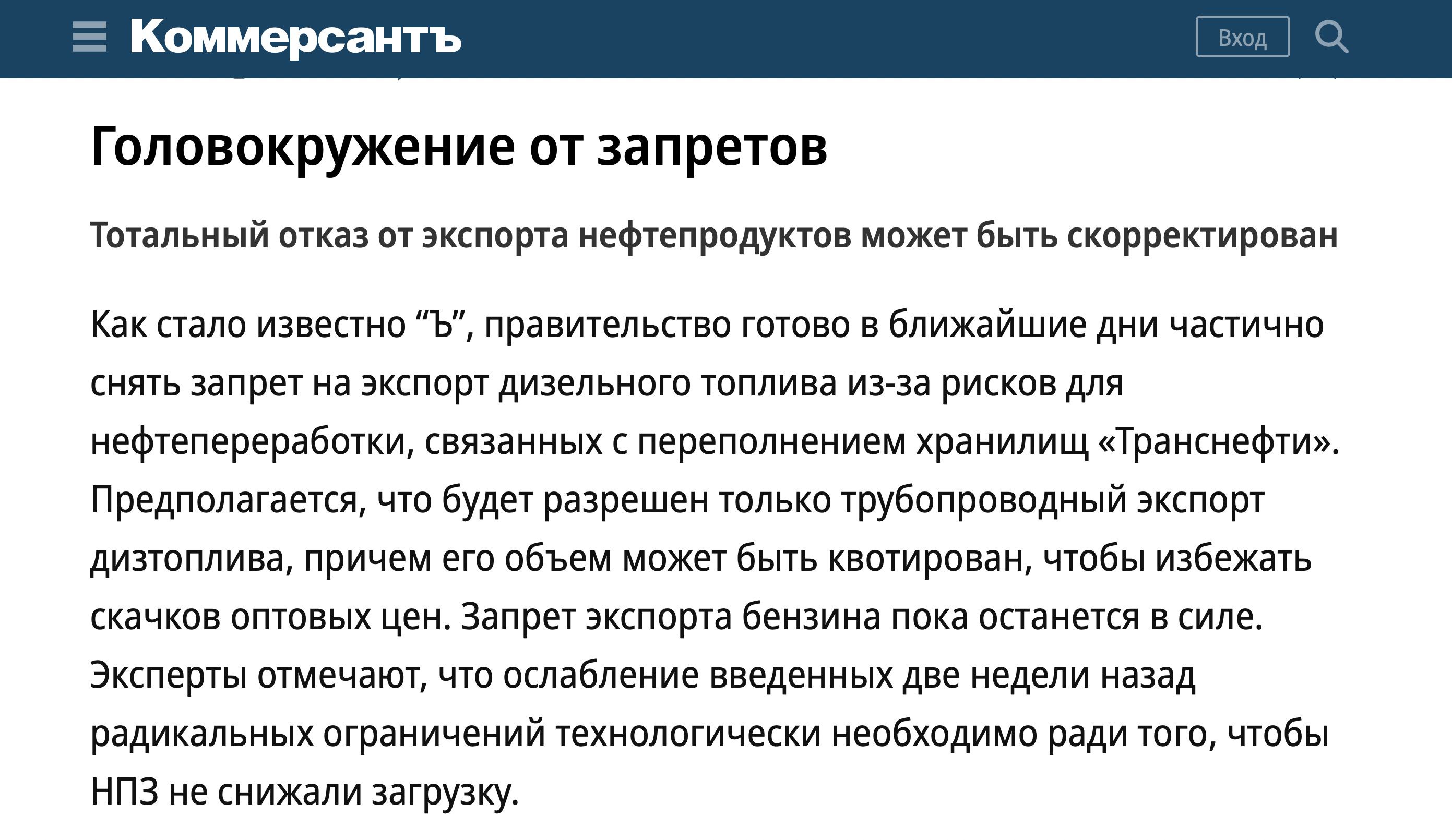

Экспресс-обзор Совкомфлота

Совкомфлот стал одним из любимцев инвесторов в 2023 году. У него все хорошо.

Рис. 12. Курс акций Совкомфлота.

Акции выросли с начала года на 220%. Конечно, огромную роль сыграло ослабление рубля. Выручку компания получает в валюте, поэтому любое ослабление рубля идет на пользу компании. Как и для любого экспортера на российском рынке, динамика дальнейших показателей будет зависеть от курса, который сейчас на исторических максимумах.

На наш взгляд, бумага недооценена и может дать хороший рост. Причем она интересна не только краткосрочно, но и на горизонте нескольких лет, а может быть, и десятков лет.

Что с долларом?

Курс рубля всеми силами дует в паруса экспортерам. 101 рубль за доллар — так высоко "зелёный" не был с августа, и тогда эта отметка стала поводом к срочным действиям.

А почему сейчас ничего не происходит? Что изменилось? Дело в том, что у роста курса доллара есть несколько причин.

1. Рост самого доллара. Он прямо сейчас очень активно укрепляется относительно других валют.

Рис. 13. Индекс доллара.

2. Налоговый период. Он закончился 28 сентября, экспортеры перестали закупать рубль, чтобы платить налоги. Вот рубль и потерял ту поддержку, что у него была.

3. Экспортные доходы. Совершенно не случайно рубль пошел вниз сразу после запрета экспорта топлива. "Открыт экспорт — нет топлива, есть топливо — упал рубль".

Теперь правительство обсуждает новую идею: увеличить для нефтяников минимальный объем бензина и дизеля, который они обязаны продавать на бирже, и снова разрешить экспорт дизеля. Это несколько десятков миллионов долларов ежедневно. Тогда вроде как и волки должны быть сыты, то есть экспорт будет идти, а валюта приходить в Россию. И овцы целы, то есть в стране будет бензин. Посмотрим, как это все будет работать.

Кстати, возможностей государства сильно повлиять на курс стало гораздо меньше. Ведь раньше на рынок приходили нерезиденты, покупали рубль, "прокручивали" его, получали свой двузначный процент при росте ставки. А когда она шла вниз, нерезиденты свои доходы выводили. Сейчас фактора нерезидентов просто нет, нет и внешнего спроса на рубль, который был раньше. Поэтому ставка действует только на внутренний рынок.

Конечно, можно увеличивать экспортные пошлины, но тут есть риск задушить сам экспорт. И тогда мало не покажется никому, включая бюджет, а бюджет — это наша священная корова, ее трогать нельзя.

Также можно обязать сдавать валютную выручку на биржу. Но в среднесрочной перспективе это бессмысленная мера. У экспортеров много затрат в валюте, и получается, им все равно придется сразу же после продажи валютной выручки ее немедленно покупать, иначе остановится бизнес. Выйдет то же на то же, только биржа заработает комиссионные.

В общем, рубль падает, потому что государство мало что может с этим сделать, не выстрелив себе в ногу.

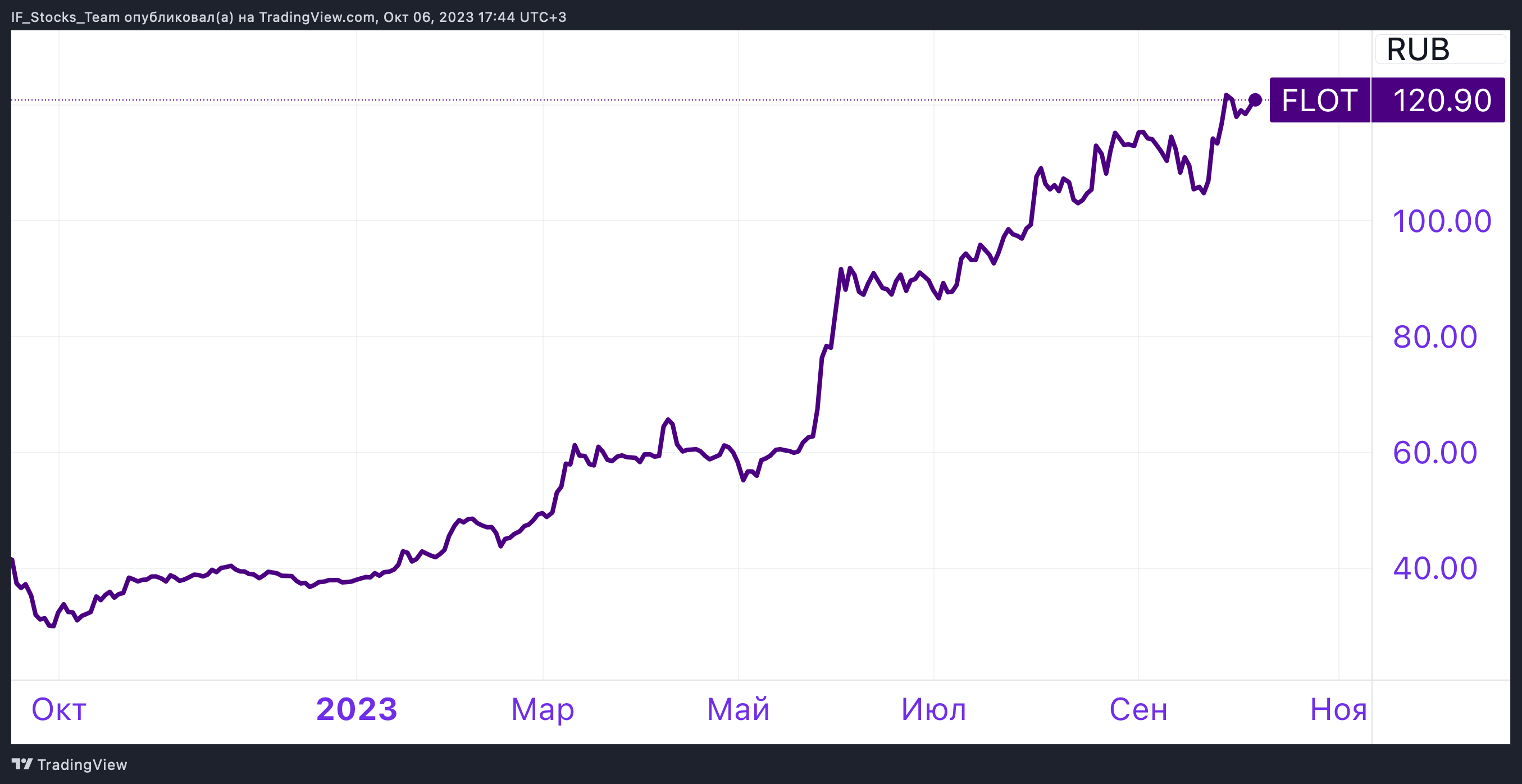

Кто остается играть за рубль? Экспорт. Но с ним тоже проблемы: нефть марки Брент на той неделе упала на 13%.

Рис. 14. Курс нефти Brent.

Почему? В США падают темпы объемов сокращения запасов бензина. Это заставляет беспокойных трейдеров нервничать и распродавать товар со скидками. Отсюда и снижение котировок. Фундаментально на рынке ничего не меняется, но малейшие колебания, и рубль без особых раздумий идет вниз. При этом большинство аналитиков нефтяного рынка считают, что черного золота во всем мире отчаянно не хватает. Если рост цен на нефть продолжится, рубль получит поддержку. Еще, конечно, было бы здорово, чтобы перестали буксовать рынки Китая и ЕС, тогда поддержку получит наша металлургия и газовая отрасль.

Что будет с рублем дальше?

В СберCIB считают, что к концу года и до конца следующего курс стабилизируется около отметки в ₽90 за доллар, в Ингосстрах-Инвестициях — что рубль закрепится на уровне от ста рублей. В ПСБ уверены, что для государства все-таки 100 рублей за доллар — это повод охладить валютный рынок так или иначе. А вот в Газпромбанке уверены, что курс рубля сильно недооценён.

Рынок облигаций на прошлой неделе

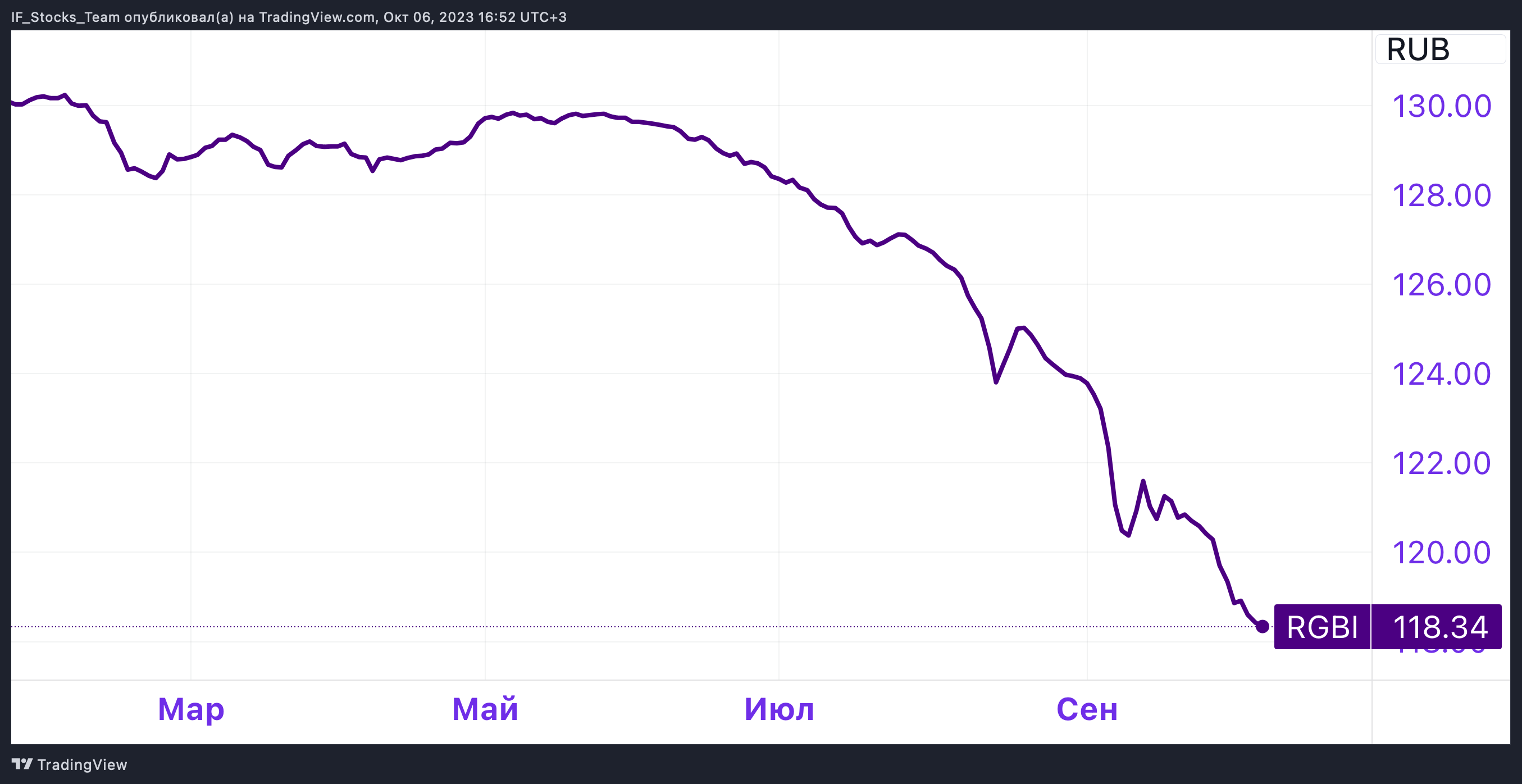

У индекса RGBI последние полгода только одна дорога — вниз. Вот и сейчас он опустился до уровня в 118,3.

Рис. 15. Индекс RGBI

Рынок понял, что высокая ставка и высокая инфляция одновременно — это надолго. Но затем вышли недельные данные по инфляции, которая, кажется, начинает снижаться. Это может стать хорошим сигналом для смягчения политики ЦБ, но не факт.

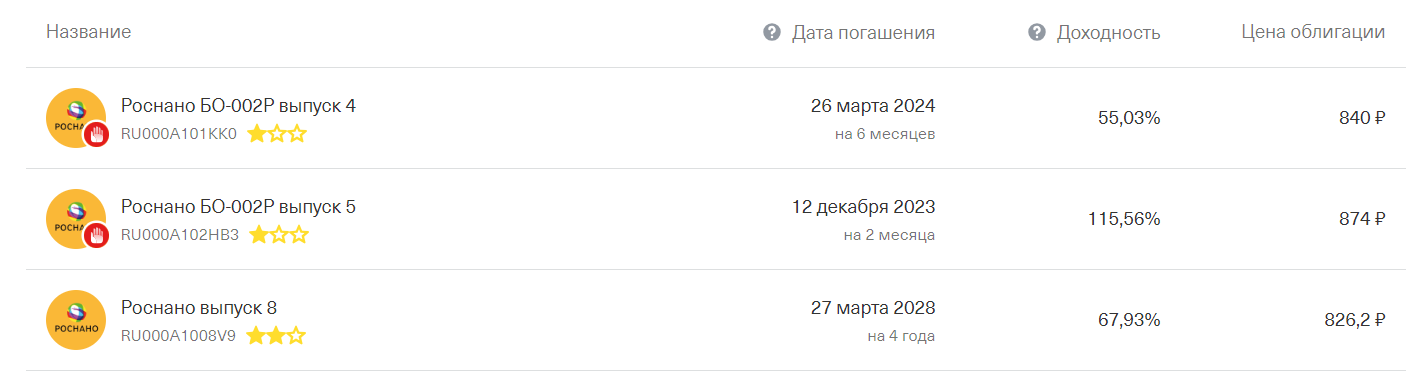

В общем, ОФЗ теперь стали довольно грустным вложением. Зато много веселья обеспечили облигации Роснано, улетевшие в сверхдоходность. В пятницу три выпуска, три доходности: 55%, 67% и, внимание, 115%!

Рис. 16. Доходность облигаций Роснано.

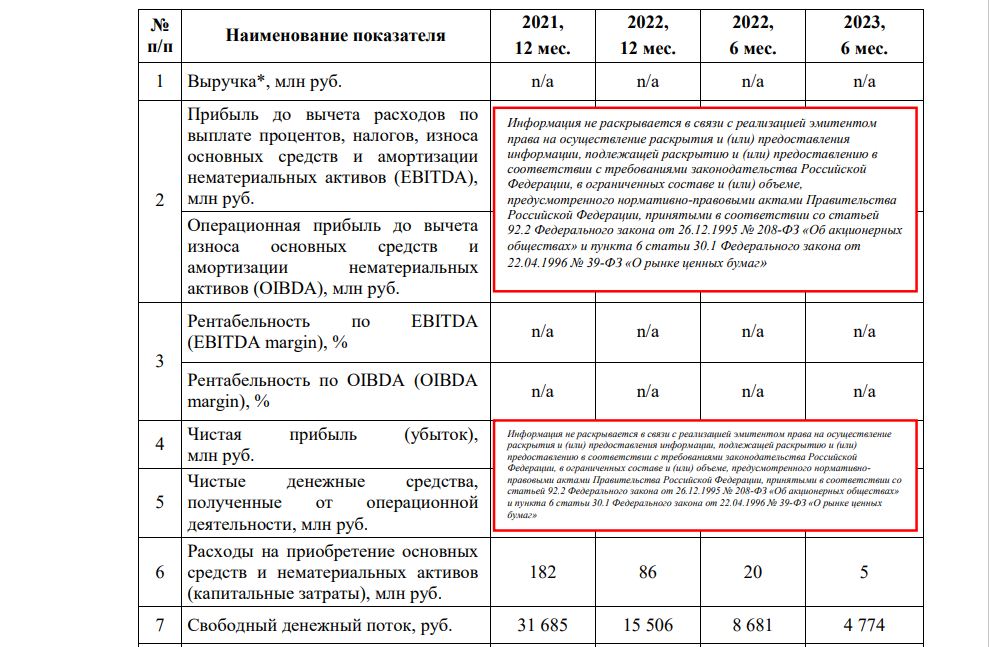

Причиной стал первый за два года отчет Роснано. О нем вы не прочитаете на сайте Роснано, не найдете информации в телеграм-канале компании. Там только бодрые рассказы о том, как наши светодиоды вкрутили в поезда бакинского метро. А в отчете — сто страниц бодрого канцелярита и таблиц, почти все из которых закрыты плашками о том, что информацию Роснано раскрывать не хочет, а закон ей это разрешает.

Рис. 17. Источник: Роснaно, отчетность.

Но главными были пару абзацев о том, что долги Роснано превышают ее активы, имеются признаки банкротства и обслуживание долгов скоро станет невозможным.

Скорее всего, все дело в выпуске облигаций на 5,5 млрд рублей, который надо погасить в декабре. И этот отчет — просто сигнал Минфину с просьбой дать денег. 5 млрд наверняка найдут, и компанию не закроют, но покупать облигации Роснано — это больше про казино, чем про инвестиции.

Ожидаемые события на эту неделю

Ключевые события произойдут в среду и четверг. В среду в России опубликуют новые цифры по месячной и годовой инфляции, а в четверг — по сальдо торгового баланса.

Рис. 18. События на эту неделю.

Если инфляция продолжит замедляться, то это может стать позитивным сигналом для ЦБ. Торговый баланс больше отвечает за курс: в октябре и ноябре ожидается позитивный для рубля торговый баланс. А чем больше экспортные потоки превалируют над импортными, тем лучше рублю.

В четверг нас ждет инфляция американская и отчет об исполнении бюджета США. Это очень важно с учетом того, что инфляция в два последние месяца снова начала разгоняться, и если мы опять увидим рост, то ставка рискует опять уйти вверх.

В пятницу свою инфляцию и данные по экспорту-импорту раскроет Китай — вот и узнаем, оживает ли китайская экономика, и есть ли шанс нарастить поставки в Китай.

Выводы

Продолжаем смотреть на ситуацию с топливом. Что предпримет ФАС, чтобы цены на заправках снизились? Отразится ли это снижение в инфляции? В принципе, снижение оптовых цен уже начало отражаться, но пока чуть-чуть.

Естественно, данные по самой инфляции тоже будем смотреть — и месячные, и недельные.

Также будем отслеживать, как именно будут спасать рубль.