В России начинается весна, но на рынке пока нет. Ставка все еще 16%, ЦБ ужесточает прогноз на следующий год. Инфляция пока никак не идет к заветным 4%. Что делать в такой ситуации, если есть свободный кэш? Конечно, активно инвестировать!

Сегодня решаем такую задачу инвестора. Дано: портфель на сто тысяч рублей, вкладываем в марте на срок 3 года, задача — обогнать по доходности вклады, но сильно не рисковать.

Какие бумаги лучше взять прямо сейчас на такую небольшую сумму? Сейчас разберемся.

Подробнее смотрите на YouTube:

На что мы будем опираться?

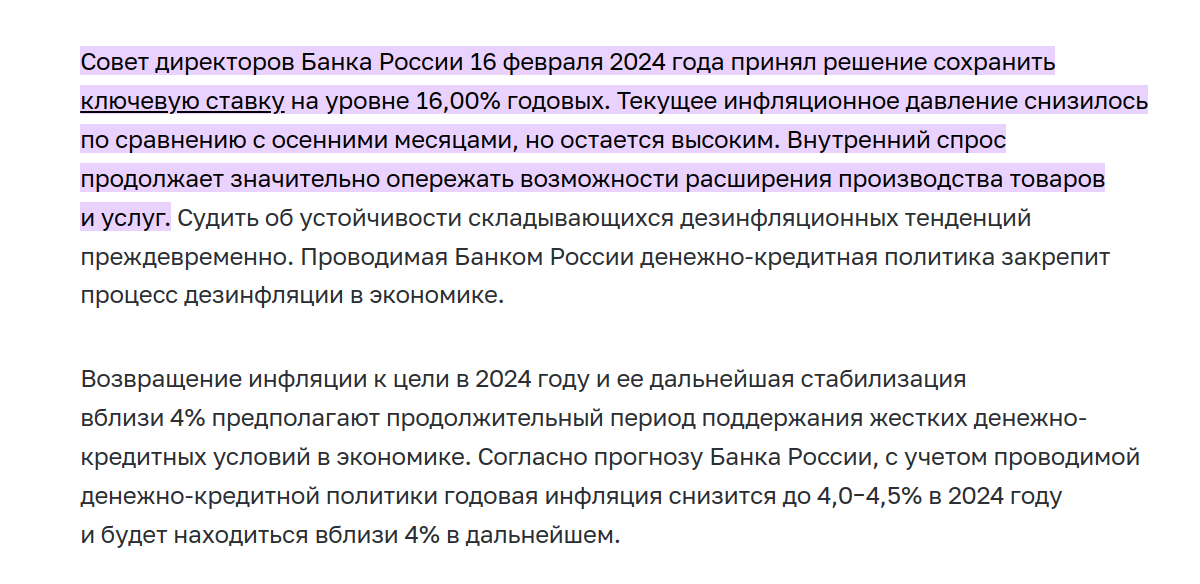

Нам нужен какой-то прогноз. ЦБ считет, что инфляция замедляется, но медленно.

Рис. 1. ЦБ сохраняет ставку.

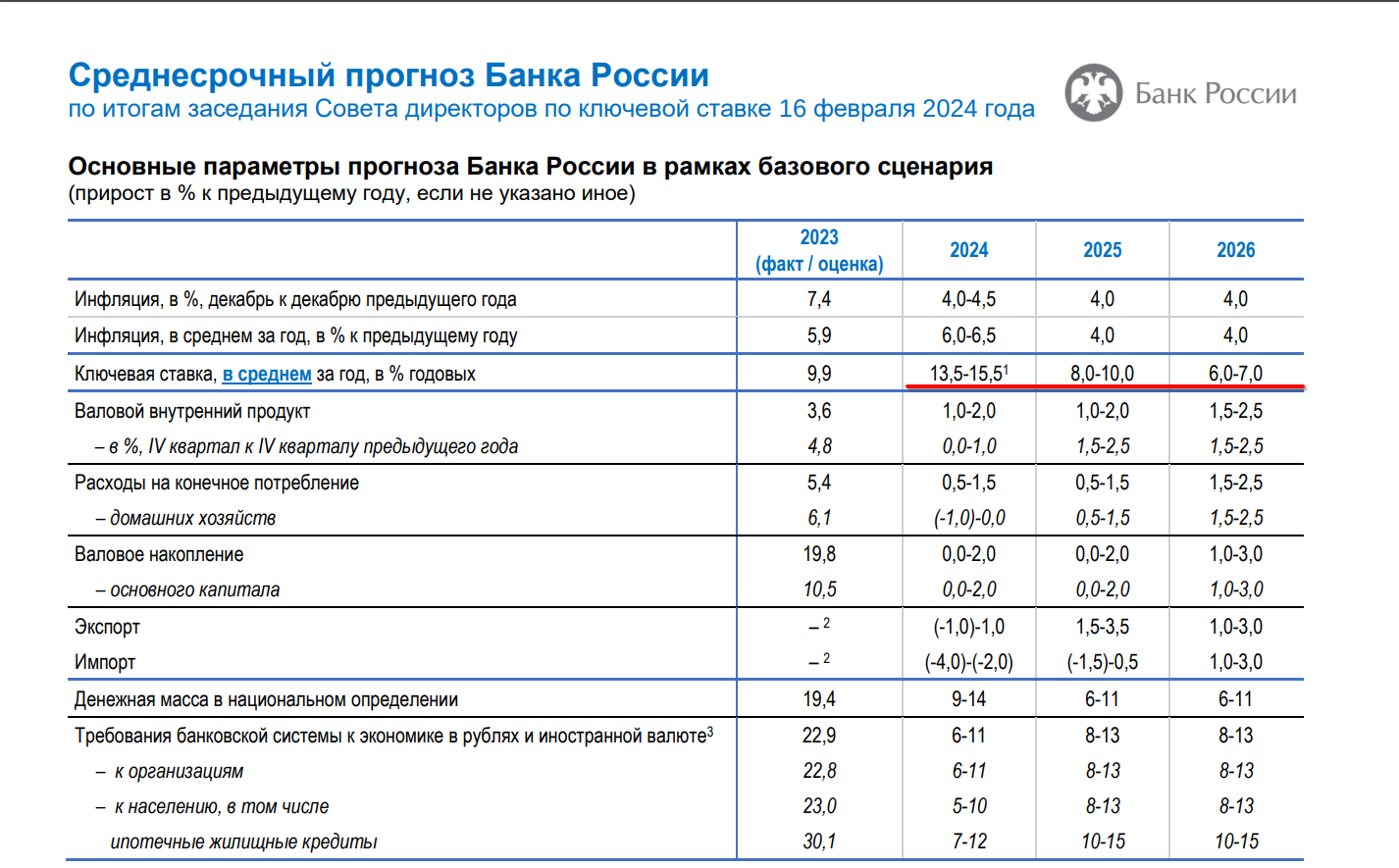

Ставку обещают снижать, но нескоро, а даже если и раньше, то все равно долго.

Если среднегодовая ставка в следующем году может составить аж 10%, серьезного снижения не жди.

Рис. 2. Среднесрочный прогноз ЦБ.

Значит, нам нужно найти такие бумаги, которые нас хорошо зафиксируют в двузначной доходности. И чем выше, тем лучше.

Но что, если все-таки ставка пойдет вверх? Шанс на это очень маленький, но он есть. Чтобы инфляция в России разогналась еще сильнее, нужно, чтобы сошлось очень много звезд: власти включили печатный станок или против нас приняли какие-то суперэффективные санкции, которые резко вырубят импорт, причем не только двойного назначения, за которым охотятся западные страны, а сразу весь. Тогда действительно "слишком большое количество денег погонится за мизерным количеством товаров", и инфляция полетит наверх.

Значит, нам нужен инструмент, который будет давать доходность не ниже ставки ЦБ. И если инфляция полетит наверх, он поможет нам остаться в плюсе, а если пойдет вниз, мы сможем его продать и зафиксироваться в хорошей доходности.

Что может дать двузначную доходность в течение года? Конечно, акции с двузначной же дивдоходностью.

Однако дивидендные акции мы смотрим прямо сейчас, а недооцененные могут выстрелить через год, через два, а могут и не выстрелить. Поэтому мы берем немного другие бумаги.

Итак, начинаем собирать портфель.

Защитные инструменты нам нужны, чтобы не опростоволоситься, если инфляция пойдет куда-то не туда. Облигации нужны, чтобы зафиксироваться в двузначной доходности. Акции — чтобы получать дивиденды и, желательно, давать прирост в стоимости.

Берем классический вариант: акции — 60%, все остальное — 40%.

Защитные инструменты

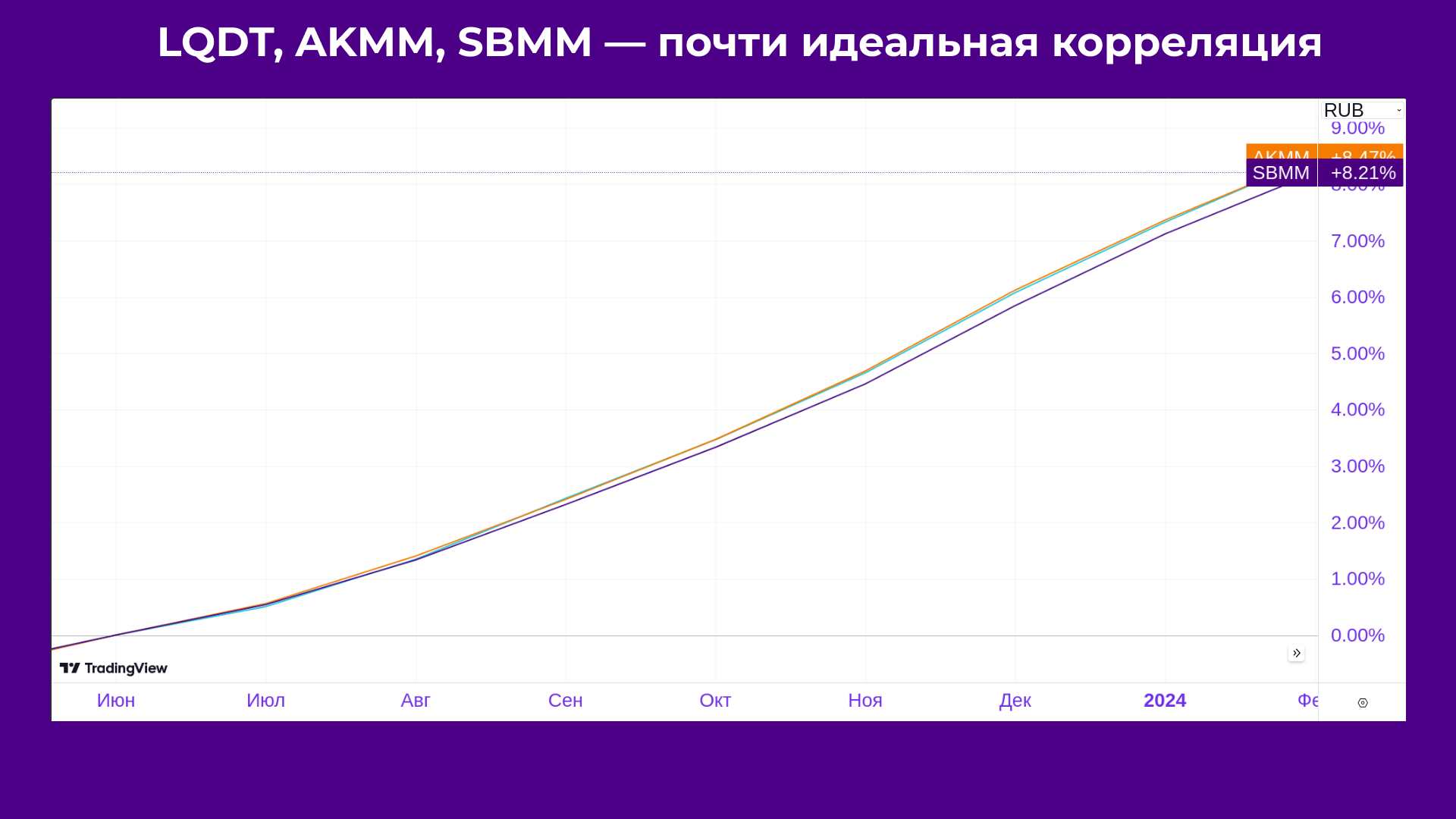

Фонды ликвидности. Их можно взять где-то на 30% от позиции в облигациях. Сейчас март, и неопределенность со ставкой и инфляцией для нас пока высокая. И если мы убеждаемся, что инфляция не просто пошла вниз, а пошла устойчиво — все, тут позицию можно сокращать. Но не тяните до самого снижения ставки: именно в этот момент можно будет выходить. Но это уже для рисковых, остальным лучше не торопиться.

Тикеры: SBMM у Сберовского фонда ликвидности, AKMM у Альфовского, LQDT у ВТБшного.

Рис. 3. Фонды ликвидности.

Ключевые экономические события марта

В марте нас ждут выборы президента, поэтому все вокруг гадают на две темы: рухнет ли рубль и будут ли повышать налоги?

Со вторым — непонятно. В конце прошлого года Минфин вроде как выступил против, но уже в этом решил поднять угольщикам налог на добычу полезных ископаемых. А вот по ситуации с рублем нас успокаивают не только чиновники, но и макроэкономисты. Прямо сейчас соотношение экспорта и импорта довольно комфортное для поддержания текущего курса, лишнего спроса на валюту сейчас нет, активность в экономике спадает, а еще высокая ставка охлаждает рубль, делает комфортным инвестиции в рубле. Поэтому выборы не так важны, важнее рынок.

Поэтому сегодня мы следуем этому тренду и остаемся только в рубле, тем более на замещайку у нас с вами денег особенно нет.

Но доходности ищем двузначные. Поэтому идем на рынок облигаций.

Какие облигации купить в марте?

На рынке облигаций нам с вами нужны, в первую очередь, инструменты, которые позволят надежно зафиксироваться в двузначной доходности. Прямо сейчас на рынке много размещений разной степени риска, и кое-какие свежие облигации для нас представляют большой интерес.

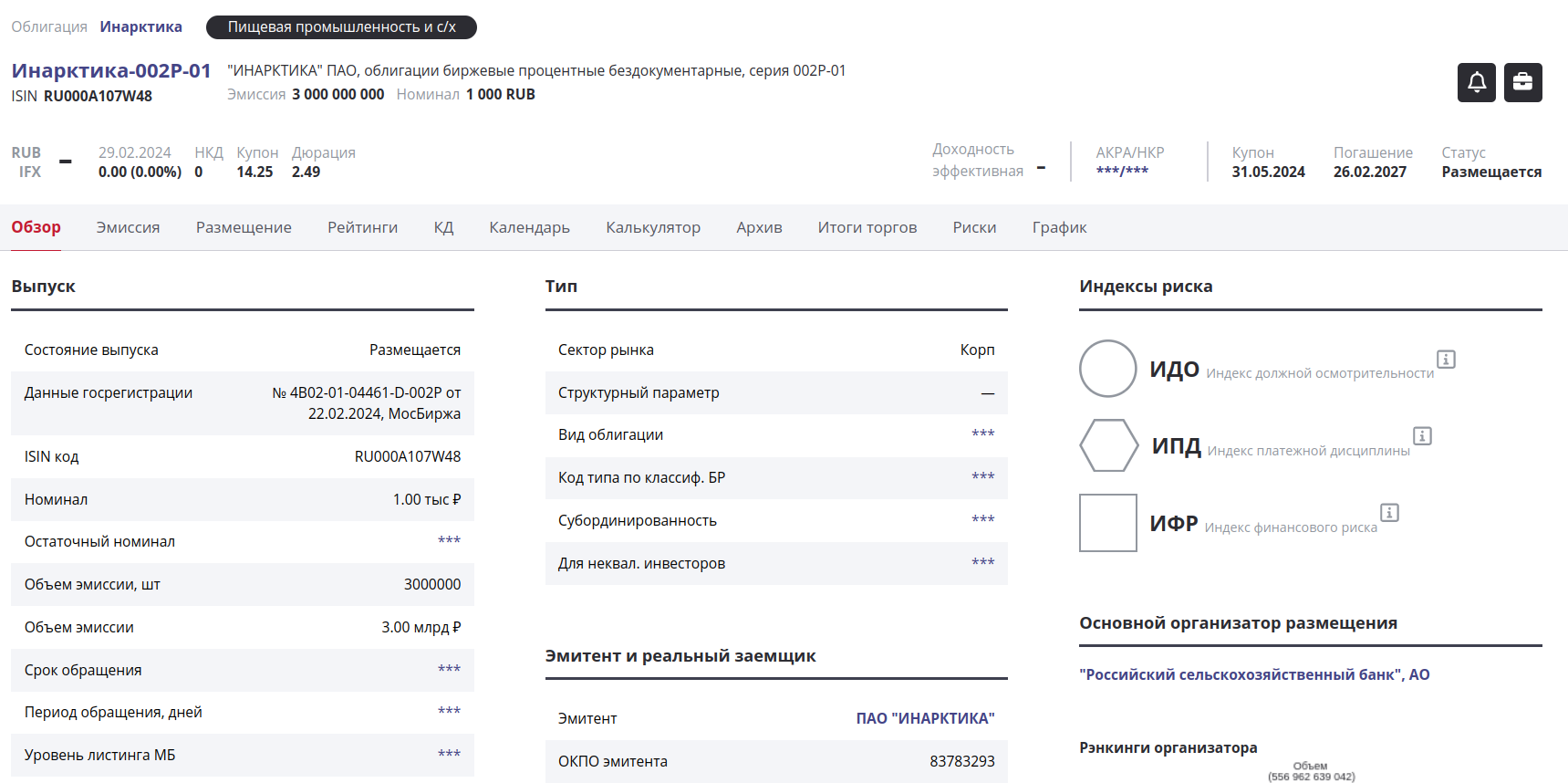

Например, есть новый выпуск Инарктики, размещение 1 марта, и у нее на 3 года фиксированный купон — 14,25%. И это безо всяких оферт. Есть, конечно, опасение, что цена облигации будет выше номинала, Но если нет — то очень даже хороший выпуск.

Рис. 4. Облигации Инарктики.

У Инарктики довольно низкая долговая нагрузка, а вот бизнес растет очень быстро, причем на фоне высоких цен на красную рыбу. Поэтому не видно больших рисков на горизонте трех лет.

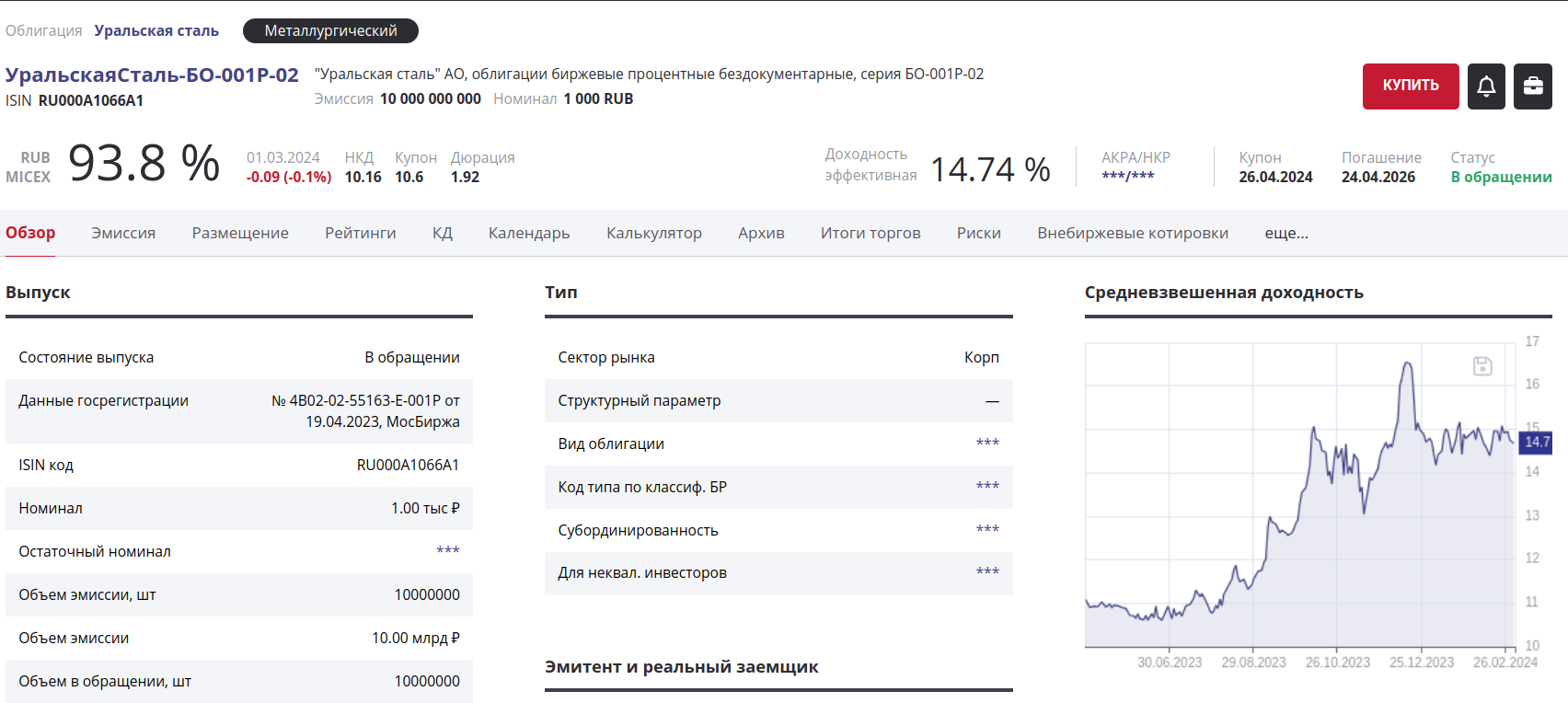

Еще один хороший вариант — юаневая облигация Уральской стали. Она у нас займет 13% портфеля, потому что 1000 юаней — это примерно 13 тысяч рублей.

Рис. 5. Облигации Уральской стали.

Чем она хороша? Юаневым купоном в 7%. У компании хороший рейтинг, очень впечатляющие приросты, прибыли и EBITDA, не слишком прожорливая, но серьезная инвестиционная программа. Правда, на эту компанию повесили часть долгов материнской компании — и, наверное, это и предопределило высокий купон — но в целом показатели бизнеса хорошие.

Есть, правда, и минус: бумага всего лишь на два года. Но за такой купон можно и простить, а потом переложить эти юани в рубли под инструменты, которые будут привлекательными в тот момент.

Флоатеры — отличный инструмент, который защищает вас от инфляции и дает премию к ставке ЦБ. Но всегда соотносите инструменты с целями! Флоатеры — это хорошо прямо сейчас, они дают еще 1,5-2% премии к ключевой ставке. Но учитывая, что мы с вами берем портфель на три года, а базовый сценарий — это все-таки снижение ставки в среднесроке и долгосроке, то много флоатеров вам не нужно в таком портфеле: максимум 10%. Остальное, то есть чуть больше половины от общего числа облигаций — это, конечно, должны быть ОФЗ и корпоративные бумаги с фиксированной ставкой.

Лучшие акции марта

Ищем высокодоходные, надежные компании, у которых или высокие дивиденды, или доходы в валюте.

Лукойл зарабатывает в валюте и хеджирует валютный риск, однако он дороговат по номиналу, его не очень удобно покупать. Плюс это нефтянка, плюс риск санкций. Не подойдет.

Поэтому есть другая акция на рынке: заработок в евро, на дивиденды направляет 100% прибыли, недавно переехала. Это потенциальный дивидендный чемпион по итогам 2023 года — Европейский медицинский центр.

Рис. 6. Акции Евромедцентра.

Когда-то совсем недавно Транснефть была самой дорогой акцией в России и стоила под 170 тысяч рублей, а сейчас она гораздо дешевле благодаря сплиту. И у нее много плюсов: за ее доходами благодаря тарифам следит государство, и оно же следит, чтобы Транснефть исправно платила прибыль через дивиденды.

Рис. 7. Акции Транснефти.

Еще один защитный актив — золото. Но зачем брать физическое или биржевое золото, если можно взять подешевле акции золотодобывающей компании? Ведь они в средне- и долгосроке обычно коррелируют с ценой золота, вот только еще и платят дивиденды! Главное, чтобы такая компания была стабильной. Например, Полюс.

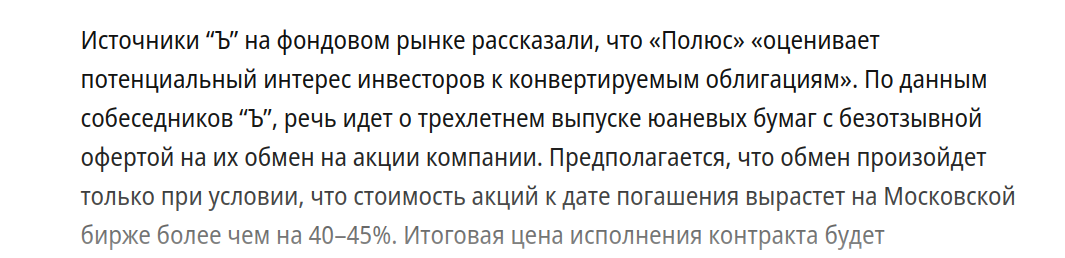

Кстати, Коммерсант сообщал, что Полюс рассматривает для себя возможность разместить облигации, которые будут конвертироваться в акции при соблюдении нескольких условий.

Рис. 8. Полюс выпускает конвертируемые облигации.

Одно из них — это апсайд акций на 40% в течение пары ближайших лет. То есть, делаем мы вывод, кто-то в Полюсе ну очень оптимистичен относительно перспектив компании. Конечно, это не повод входить на всю котлету.

Рис. 9. Курс акций Полюса.