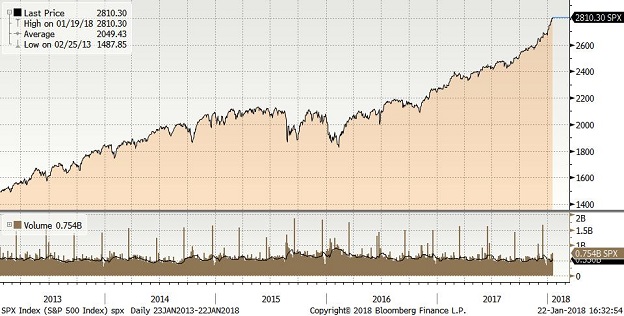

Индекс S&P 500 (5-летний график)

Alphabet(GOOG) через дочерние компании, включая Google, предоставляет веб-поиск, рекламу, веб-карты, программные приложения, мобильные ОС, контент и другие продукты и услуги. Компания находится на переднем крае инноваций и генерирует значительные денежные потоки. Обновленная стратегия и создание холдинговой структуры может привести к более эффективной системе контроля над расходами и еще более высокой отдаче на капитал (текущий ROE – больше 15%). Чистая рентабельность компании превышает 20%, а чистая денежная позиция превышает рекордные 100 млрд. долл. При этом компания торгуется с дисконтом к аналогам (ISIN- US02079K1079).

Applied Materials(AMAT) – глобальный производитель оборудования для выпуска полупроводников - полупроводниковых пластин (wafer). Компания также производит элементы для жидко-кристаллических дисплеев и солнечных батарей, лидирует на развивающемся рынке дисплеев на светодиодной технологии OLED. Оперирует в трех сегментах. Полупроводниковый (65% выручки в 2017г.) сегмент поставляет оборудования для выпуска микросхем, сегмент глобальных услуг (21%) – обеспечивает сервис по полупроводниковому оборудованию, сегмент дисплеев (13%) отвечает за дисплейные технологии для ТВ, ПК, таблетов, смартфонов. Технологические сдвиги побуждают производителей полупроводников осуществлять апгрейд оборудования, в последнее время происходит переход на дисплеи OLED, что обеспечивает двузначные темпы роста выручки AMAT (34% в 2017г) и рост маржинальности (валовая доходность около 45%). Объем денежных средств на счетах превосходит долги компании. Дивидендная доходность 0.7%. (ISIN акций - US0382221051).

Сitigroup(C) – одна из крупнейших финансовых корпораций. Её финансовая сеть охватывает более 140 стран. Более половины выручки компания получает вне США. После финансового кризиса 2008-2009гг. доверие к финансовому сектору было подорвано. Однако воспоминания о кризисе ушли в прошлое. Уже в декабре 2010г. правительство США продало с прибылью все акции Ситигруп, а банк рассчитался за чрезвычайную госпомощь. В настоящее время повышение ставки ФРС США задает возможности увеличения банковских доходов. Другим благоприятным моментом для финансового сектора является либерализации регулирования при президенте Трампе и снижение налоговых ставок. Среди крупных американских банков у Ситигруп наименьшее отношение капитализации к book value (собственному капиталу), P/E акции ниже средней по группе. При этом банк проводит обширную программу выкупа акций ($10.35 млрд). Это позволяет считать эту акцию недооцененной (ISIN- US1729674242).

Delta Airlines(DAL) – одна из крупнейших североамериканских авиакомпаний, вторая по пассажирскому траффику. Это старейшая авиакомпания в США с отличной репутацией. В 2017г. журнал Fortune отдал ей 6-ой раз (из 7) титул наиболее уважаемые авиалинии в мире (the most admired). В 2000г. она стала одним из основателей Sky team alliance. Ежегодно она перевозит более 180 млн пассажиров по 314 маршрутам. Компания подразделяет операции на 2 сегмента – авиационный и перерабатывающий. Последний обеспечивает авиационным топливом полёты за счет собственного производства и покупок горючего у третьих лиц, что экономит расходы компании. Несмотря на рост нефтяных цен в 2018-2019гг. ожидается рост прибылей Delta Airlines за счет общего роста экономики, инициатив по обновлению флота, бизнес проектов и, конечно, за счет сокращения налоговых ставок в США. Компания генерирует устойчивый денежный поток. Ожидаемая дивидендная доходность около 2.3% при невысоком долговом обременении (net Debt/EBITDA 1,01) и высокой доходности собственного капитала (27%). В отличие от других вторичных потребительских секторов (consumer discretionary) авиационные компании (вкл. DAL) имеют наименьшие мультипликаторы P/E. (ISIN US2473617023 )

Intel(INTC) – крупнейший в мире производитель микропроцессоров и полупроводниковых компонентов для промышленного и сетевого оборудования, флэш памяти, накопителей, материнских плат и др. В последние годы компания стала осваивать новые сегменты деятельности, что органично дополняет ее традиционную компьютерную сферу бизнеса. Intel активно участвует в проектах вывода на дороги к 2021г. беспилотных автомобилей. С текущим развитием облачной индустрии Intel’s Data Center Group становится основным драйвером роста. Растут доходы от направления “интернет вещей”. Бизнес остается высокомаржинальным ((EBITDA margin более 40%, чистая прибыльность около 25%), ожидаемая дивидендная доходность (около 2.6%). Торгуется с дисконтом 50% к аналогам, хотя в 2018гг. ожидается рост выручки и EBITDA компании. (ISIN акций - US4581401001).

Oracle(ORCL) поставляет программное обеспечение и предлагает базы данных, служебные серверы, разработку прикладных решений и корпоративные бизнес-приложения. Компания генерирует значительные операционные потоки, превышающие капвложения в 7-10 раз и выходит в сегмент облачных решений. Компания торгуется с дисконтом к аналогам по мультипликатору P/E17 – 20.7 против 26-27 по отрасли, а ROE Оracle (около 20%) значительно выше, чем у конкурентов. В ближайшие два года рынок ждет роста чистой прибыли компании и чистую рентабельность более 30%. Средние темпы роста дивидендов по компании за последние 5 лет составили 20%, ожидаемая доходность около 1.8% (ISIN- US68389X1054).

PepsiCo (PEP) занимается производством напитков и продуктов питания по всему миру. Компания обладает десятками сильных брендов, которые остаются популярными на различных рынках. Компания запустила программу снижения издержек, которая должна сократить расходную часть на 1 млрд. долл. в год. Рентабельность бизнеса по EBITDA – около 20%, а операционные денежные потоки превышают капвложения в 3-4 раза. Компания примерно на 10-20% дешевле аналогов, хотя имеет существенно более высокий ROE (около 60%). Ожидаемая дивидендная доходность акций компании – около 2.8%, акции компании обычно менее волатильны, чем рынок. Компания наращивает дивиденды на протяжении 20-летнего периода (ISIN- US7134481081).

Pfizer (PFE) – одна из крупнейших фармацевтических компаний в мире. Компания развивает и производит лекарства и вакцины по широкому кругу направлений медицины, включая иммунологию, кардиологию, эндокринологию, неврологию. Обширная продуктовая линейка включает ряд блокбастеров – липитор, лирика, дюфлюкан, зитромакс, виагра и т.д. Высокая чистая прибыльность компании (более 20%) позволяет компании с 2010г. непрерывно наращивать дивиденды (текущая доходность 3.47%). Долговое обременение компании невысокое - net debt/EBITDA 1.41. В 2016г. приобрела активов на $40 млрд в т.ч. Medivation и Anacor, что усилило её позиции на рынке терапевтических средств, повысило потенциал роста в 2017-2018гг. Компания регулярно проводит buy-back. 18 дек. Эта программа была дополнена еще $10 млрд. Мультипликатор P/E (18.1) - ниже примерно на 10%, чем средняя аналогов. (ISIN- US7170811035)

Visa Inc. (V) управляет сетью розничных электронных платежей и глобальными финансовыми услугами, а также проводит международные торговые операции для клиентов. Бизнес-модель компании максимально эффективна (операционные денежные потоки более чем в 10 раз превышают капиталовложения). Чистая рентабельность компании находится в диапазоне 40-50%, отдача на акционерный капитал превышает 30%. Кроме того, может продолжиться рост выручки и прибыли двухзначными темпами по мере роста количества электронных транзакций. На 2018-2019г. прогнозируется двузначный рост чистой выручки и прибыли компании. Компания торгуется по P/E в 35.7, что немало, но оправдывается ростом бизнеса и всё равно несколько ниже среднего уровня аналогов (ISIN - US92826C8394).

Western Digital (WDC) - ведущий (№1) поставщик решений для хранения данных, один из крупнейших производителей жестких дисков (HDDs) и твердотельных накопителей (SSDs) для резервного копирования. С 4-ого кв.2016г. компания действует как один операционный сегмент hard drive, который интегрирует бизнесы WD, Hitachi Global Technologies (HGST) и SanDisk. Помимо США (40%) компания располагает производственными мощностями (60%) в Китае, Японии, Малайзии, Таиланде, Филиппинах. В 2016г. 28% выручки обеспечили продажи в США, 57% в Азии. До 2020 наибольший прирост выручки обеспечит решения по обработке данных в информационных центрах (data centre solutions). Несмотря на жесткую конкуренцию, компания демонстрирует в 2017г. наращивание маржинальности, по EBITDA она находится в районе 30%. Дивидендные выплаты акционерам растут, ожидаемая дивид. доходность на акцию около 2.6%. В мае 2016г. WD приобрела за $19 млрд компанию SanDisk – лидера в области устройств энергонезависимой памяти, что улучшило продуктовую линейку. В 2017г. было также сделано ряд приобретений активов в области облачных технологий. При этом долговая нагрузка компании остается невысокой (net debt/EBITDA 1.3). 9 ноября Советом директоров было объявлено о buy-back акций WDC на $2.1 млрд (ISIN US9581021055)

Контакты

| Консультации по инвестиционным услугам Банка: · Брокерское обслуживание на рынке акций, облигаций и производных инструментов · Обслуживание на валютном рынке · Персональное инвестиционное консультирование Для клиентов Москвы и Московской области: Для региональных клиентов: | Аналитическое сопровождение клиентов |

ВТБ - один из крупнейших операторов российского фондового рынка, обслуживающий каждого шестого инвестора в России.

Важная информация и ограничение ответственности

Все модельные портфели, оценки, суждения, инвестиционные идеи и стратегии подготовлены без учета индивидуальных инвестиционных предпочтений и финансовых обстоятельств инвесторов. Департамент брокерского обслуживания банка ВТБ рекомендует инвесторам самостоятельно оценивать потенциальные риски и доходности отдельных инвестиционных стратегий и идей, модельных портфелей, при необходимости обращаясь за помощью к квалифицированным специалистам по инвестициям.

Данный обзор предоставляется исключительно в информационных целях и не является предложением о купле-продаже. Несмотря на то, что информация, содержащаяся в настоящем обзоре, взята из источников, рассматриваемых как надежные, мы не несем ответственности за точность и полноту указанной информации. Все мнения и оценки, приведенные в данном обзоре, отражают наши взгляды на указанную дату и могут меняться без уведомления. Копирование и распространение информации, содержащейся в настоящем обзоре, возможно лишь с письменного разрешения департамента брокерского обслуживания банка ВТБ.

Банк ВТБ не несет ответственности за результаты инвестиционных решений, принятых Клиентом на основе материалов, предоставляемых Банком.

Банк не гарантирует получение Клиентом дохода и не несет ответственности за возможные убытки Клиента, недополученную прибыль и иные возможные неблагоприятные последствия в результате решений и действий Клиента, основанных на предоставляемых Банком консультациях, модельных портфелях, инвестиционных идеях и стратегиях.

При работе на финансовых рынках инвестор должен учитывать факторы риска самого различного свойства. Ниже перечислены некоторые из них:

· Системные риски - риски, связанные с функционированием системы в целом. Это риск изменения политической ситуации, риск неблагоприятных (с точки зрения существенных условий бизнеса) изменений в российском законодательстве, в частности в области налогообложения или ограничения инвестиций в отдельные отрасли экономики, общий банковский кризис, дефолт, риск резкого падения курса рубля по отношению к основным мировым валютам. Работая на рынке ценных бумаг, вы изначально подвергаетесь системному риску, уровень которого можно считать неснижаемым (по крайней мере, путем диверсификации) при любых ваших вложениях в ценные бумаги.

· Ценовой риск - риск потерь вследствие неблагоприятных изменений цен.

· Риск ликвидности - возможность возникновения затруднений при продаже или покупке актива по ожидаемой цене в определенный момент времени.

· Риск банкротства эмитента - риск возможности наступления неплатежеспособности эмитента ценной бумаги, что приведет к резкому падению цены на такую ценную бумагу (акции) или невозможности погасить ее (долговые ценные бумаги).

· Валютный риск - риск потерь вследствие неблагоприятных изменений валютных курсов.

· Процентный риск - риск потерь из-за негативных изменений процентных ставок.

· Отраслевые риски связаны с неблагоприятным функционированием определенной отрасли, что непосредственно сказывается на деятельности занятых в ней компаний, а значит, и на показателях стоимости выпущенных ими ценных бумаг. Часто негативное состояние такой отрасли передается компаниям из других зависимых отраслей.

· Риск неправомерных действий в отношении имущества инвестора и охраняемых законом прав инвестора со стороны третьих лиц, включая эмитента, регистратора или депозитария.

· Операционный (технический, технологический, кадровый) риск - риск прямых или косвенных потерь по причине неисправностей информационных, электрических и иных систем, а также их неадекватности, из-за ошибок, связанных с несовершенством инфраструктуры рынка ценных бумаг, технологий проведения операций, процедур управления, учета и контроля, из-за действий (бездействия) персонала и сторонних лиц, в результате воздействия внешних событий, а также при использовании систем удаленного доступа.

Душин О.В., Аналитик Банка ВТБ (ПАО) dushinov@vtb24.ru