- События прошедшей недели

- Американский рынок

- Товарные рынки

- Металлы

- Энергетика

- Газ

- Нефть

- Древесина и пиломатериалы

- Россия

- Рубль

- Индексы

- События предстоящей недели

Дорогие друзья, всем привет! Вы смотрите еженедельный макроэкономический обзор от команды InvestFuture. Давайте, как обычно, вместе подведем итоги прошедшей недели и начнем потихоньку настраиваться на следующую!

События прошедшей недели

В прошлом макрообзоре мы мало говорили о Китае, поэтому давайте начнём именно с него, так как там на неделе много всего произошло.

В понедельник из Китая неожиданно пришли новости, что Народный Банк КНР второй раз в этом году сократит норму обязательных банковских резервов, что позволит банковской системе страны высвободить 1,2 трлн юаней. Инвесторы не сразу поняли, чем вызвана такая щедрость китайского регулятора, так как это довольно серьезный шаг в сторону смягчения монетарной политики. После чего все заговорили, что Китай, скорее всего, в скором времени предпримет более агрессивные меры для смягчения условий финансирования или, проще говоря, простимулирует экономику денежными вливаниями.

А после этого случилось то, что все так давно ждали, а именно: Fitch снизил кредитный рейтинг Evergrande до «ограниченного дефолта» из-за невыплаты двух купонных платежей по истечении льготного периода. Агенство сообщило, что Evergrande не ответила на запрос о подтверждении платежа, и предполагает, что он не был произведен.

А где же хаос из-за дефолта Evergrande? А хаоса не случилось, и вот почему. Во-первых, Народный Банк Китая заранее снизил норму обязательных резервов, наводнив китайские финансовые рынки ликвидностью, а во-вторых, инвесторы уже были готовы, что этот дефолт рано или поздно случится. Правительство Китая проделало большую работу с участниками рынков, объяснив им, что даже без вмешательства со стороны властей никакого кризиса не будет. Хотя вливание ликвидности говорит о том, что власти все-таки вмешались в ситуацию.

Кроме того, сама Evergrande сообщила, что ведёт переговоры с кредиторами о реструктуризации долга. А еще председатель Evergrande Хуэй Ка Ян был вынужден продать заложенные акции компании, причём некоторые принудительные продажи, по версии Bloomberg, начались в понедельник именно в тот момент, когда компания объявила о масштабной реструктуризации. Видимо, в рамках программы реструктуризации и были осуществлены эти продажи.

Поэтому никакой паники нет! Несмотря на все ужасы, которые нагнетались в СМИ, ситуация под контролем. Хотя этот дефолт и может вызвать какие-то перекосы на рынках, его влияние в глобальном масштабе, скорее всего, не будет значительным.

А теперь оставим Китай и перейдем к другим новостям. Одним из самых громких событий недели была онлайн-встреча президентов Байдена и Путина. Хотелось бы выделить пару основных моментов.

Мало кто ждал от этой встречи прорывных соглашений, и об этом даже говорил пресс-секретарь президента России Песков. В принципе, так и случилось. Да, диалог состоялся, но никаких вопросов решено не было. Особых изменений, по данным властей США, в количестве военного контингента на границе России и Украины не произошло. После встречи двух президентов мы узнали только о том, что Байден очень много угрожал санкциями и последствиями, а также предупреждал о готовности США помогать своим союзникам, и в том числе Украине.

Также в центре внимания на прошлой неделе оставался омикрон-штамм. Ученые ломают голову по поводу его тяжести и заразности. Учёные из Южной Африки предупредили, что эффективность вакцин от Pfizer-BioNTech снижается в отношении омикрона, но в докладе самих этих компаний говорится, что хотя эффективность двух прививок действительно снижена, но зато от третьей (бустерной) прививки она возрастает в 25 раз. Правда, в Pfizer-BioNTech отметили, что продолжат свои исследования, и больше данных у них будет примерно через две недели.

Но всё же доклад Pfizer-BioNTech не удержал многие страны от ввода ограничительных мер, так как ЕС продолжает страдать от роста заболеваемости COVID, а по всему миру продолжают выявлять новые случаи заражения омикроном. Кстати, некоторые учёные заявляют, что этот штамм не такой тяжёлый в плане течения заболевания, как дельта, и может стать для переболевших своего рода естественной вакциной от ковида.

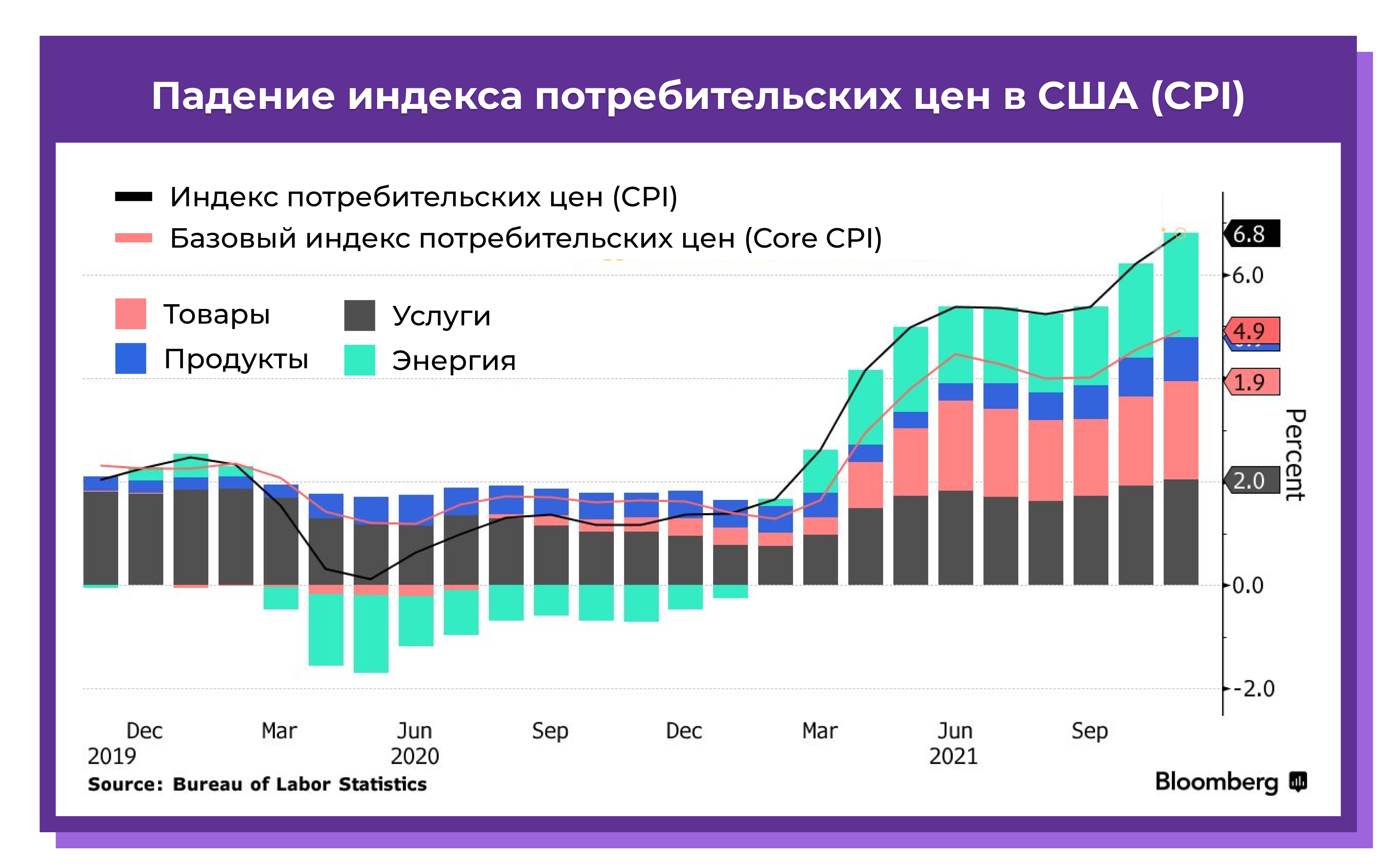

Ну и, конечно же, в пятницу вышли долгожданные данные по инфляции в США. Поскольку перед выходом данных президент Байден призвал не обращать внимание на инфляцию за ноябрь, казалось, что нас будет ждать что-то ужасное. В итоге мы увидели инфляцию в пределах прогнозов, то есть на уровне 6,8% (рис. 1).

Рис. 1. Самая высокая инфляция за 40 лет

В очередной раз главным компонентом инфляции оставались цены на энергоносители, а точнее, на бензин. Важно отметить сезонный характер увеличения цен на бензин, так как в периоды праздников американцы чаще пользуются автотранспортом.

В словах Байдена можно прочесть уверенность, что данные по инфляции за декабрь окажутся более умеренными. Однако в США нарушение цепочек поставок всё ещё проявляется довольно сильно в виде постоянных задержек с доставкой товаров. Более того, количество простаивающих судов в портах и время ожидания разгрузки увеличивается, и это стимулирует рост цен в преддверии праздников.

С другой стороны, можно смело утверждать, что при инфляции в 6,8% и безработице в 4,2% ФРС США ускорит сворачивание своей программы выкупов активов. По разным прогнозам, дополнительное сокращение составит от 15 до 30 миллиардов в месяц. Таким образом, общие темпы сокращения, скорее всего, вырастут до 75 миллиардов в месяц.

Как же себя чувствовали в этих условиях мировые финансовые рынки? Начнем с Америки.

Американский рынок

Американские инвесторы всю неделю следили за вирусом омикрон, и как только Pfizer и BioNTech сообщили, что их третья доза вакцины эффективна против нового штамма, рынки наполнились осторожным позитивом.

Тем временем подходит к концу “неделя тишины” перед решение ФРС США. Рынки волнуются, но их пугает не само сокращение выкупа активов, а опасения, что завершение этой программы приведёт к росту процентных ставок.

Однако, на мой взгляд, эти опасения преувеличены. В ФРС понимают, что резкое ужесточение условий финансирования может уничтожить весь прогресс, достигнутый на рынке труда. Понимая это, ФРС и правительство будут до конца сохранять мягкие условия финансирования, чтобы не обесценить триллионы долларов, влитые в экономику ранее. И это ещё одна причина не бояться сокращения выкупа активов, так как оно вряд ли приведёт к резкому увеличению процентной ставки.

Индекс S&P 500 оставался относительно стабилен после роста в начале недели на позитивных новостях о вирусе от Pfizer-BioNTech. Инвесторы ожидали данных по инфляции, а теперь будут ожидать заседания ФРС США, которое пройдет в среду (рис. 2).

Рис. 2. Спокойствие после роста S&P 500

Теперь посмотрим на товарные рынки, и начнём по классике — с металлов.

Товарные рынки

Металлы

Золото слегка снижалось на неделе – рынок ожидал публикации данных по инфляции в США и данных по поводу нового штамма коронавируса. В целом же золото стоит на месте, несмотря на рост инфляции и неопределенности с вирусом. Получается, инвесторы пока ищут не убежище или тихую гавань, а более высокую доходность, так как уверены в экономике.

Серебро во многом повторяет движения золота, но выглядит намного слабее. Так как если мы посмотрим на график отношения цены золота к цене серебра, то увидим, как серебро с 25 ноября дешевеет по отношению к золоту (рис. 3).

Рис. 3. Соотношение золото / серебро (GOLDSILVER)

И коротко о промышленных металлах. Медь продолжает колебаться на общерыночной неопределённости и за неделю прибавляет 1%. Китай продолжает стимулировать экономику, но “омикрон” добавляет рисков. В Газпромбанке предрекают рост цен на медь в ближайшие годы на фоне роста налоговой нагрузки в ключевых странах-производителях — Чили и Перу.

Дальше рассмотрим энергетику.

Энергетика

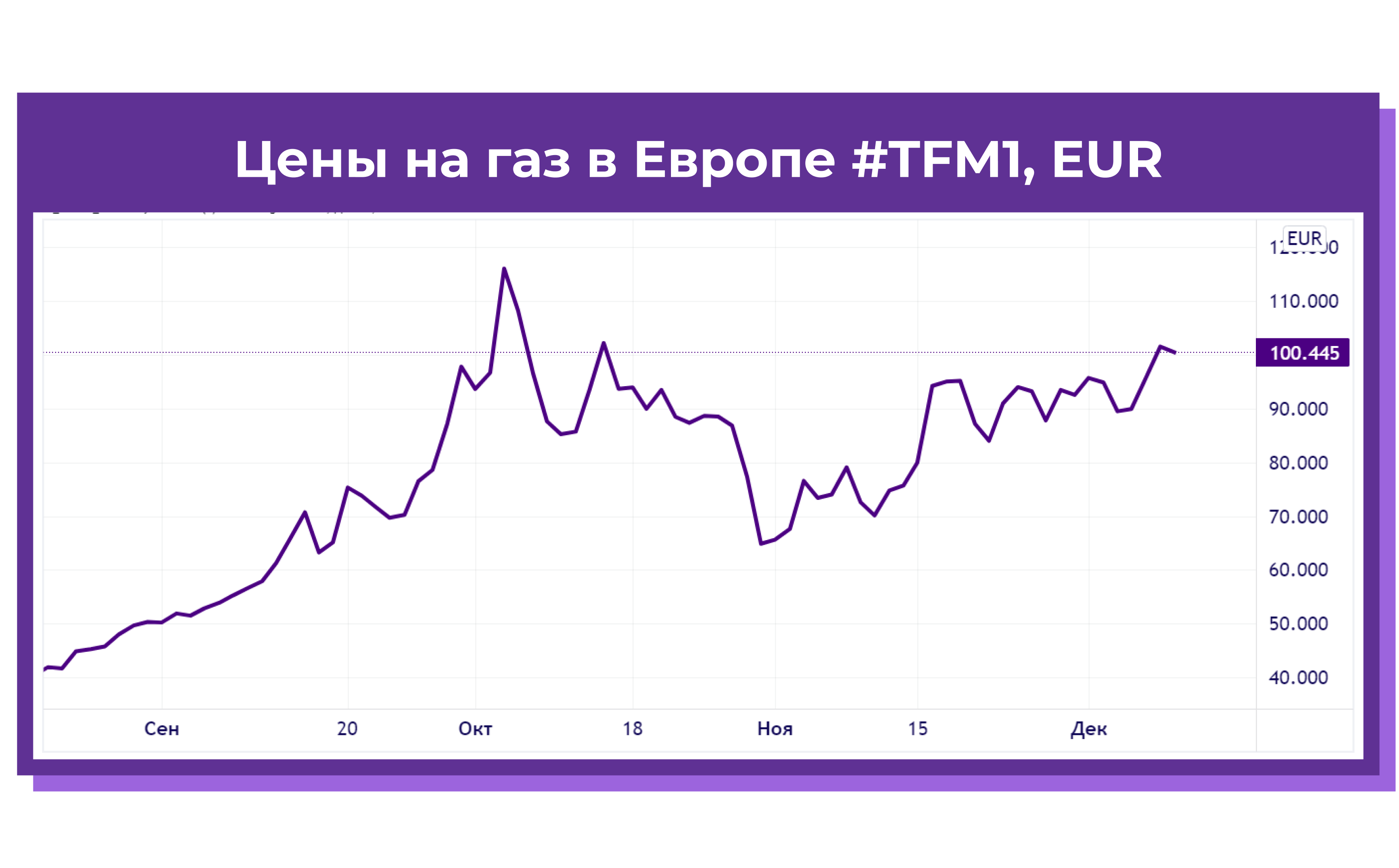

Газ

Цены на газ в Европе сейчас особенно волатильны. За неделю они выросли на 15% и торгуются около $1200 (рис. 4).

Рис. 4. Цены на газ в Европе (TFM1)

Газпром вновь не зарезервировал дополнительные транзитные мощности для поставок через Украину. По сообщениям компании, четверть закачанного в этом году газа в ПХГ Европы уже была использована.

Хотя законодатели США и убрали из проекта оборонного бюджета положение о введении санкций против «Северного потока – 2», Штаты не отказываются от возможности повлиять на запрет запуска газопровода в ЕС.

Также поставки газа из Норвегии в страны ЕС снизились из-за непредвиденного технического нарушения в работе газопровода. Евросоюзу может понадобиться восстанавливать свои запасы после непростой зимы, что отражают летние фьючерсы на газ.

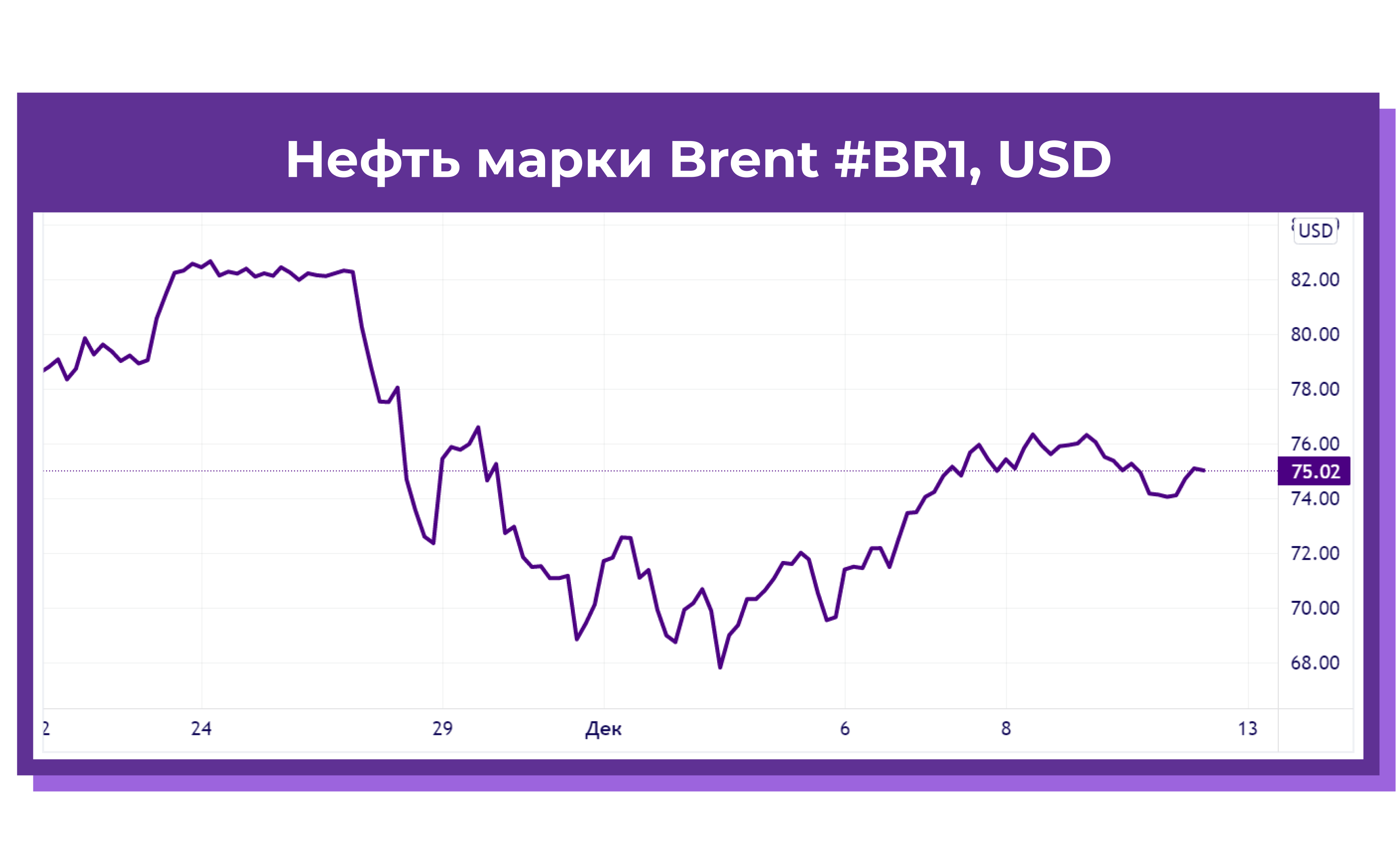

Нефть

Теперь про нефть. Цены на чёрное золото выросли на 5% за неделю (рис. 5), и на это есть несколько причин.

Рис. 5. Нефть марки Brent (BR1)

Всё больше экспертов заявляют, что омикрон не вызывает серьезных симптомов, с чем также согласен Энтони Фаучи. Правда, это не мешает странам усиливать ограничения по мере роста заболеваемости, что негативно влияет на нефтяные рынки.

Тем временем в Иранской “ядерной сделке” опять похолодание и, кажется, США решили вернуться к санкционному давлению на Иран, чтобы те стали уступчивее на переговорах.

Под прицелом ракет и дронов оказались объекты Saudi Aramco, что может снизить предложение нефти, и это тоже сказалось на росте цен.

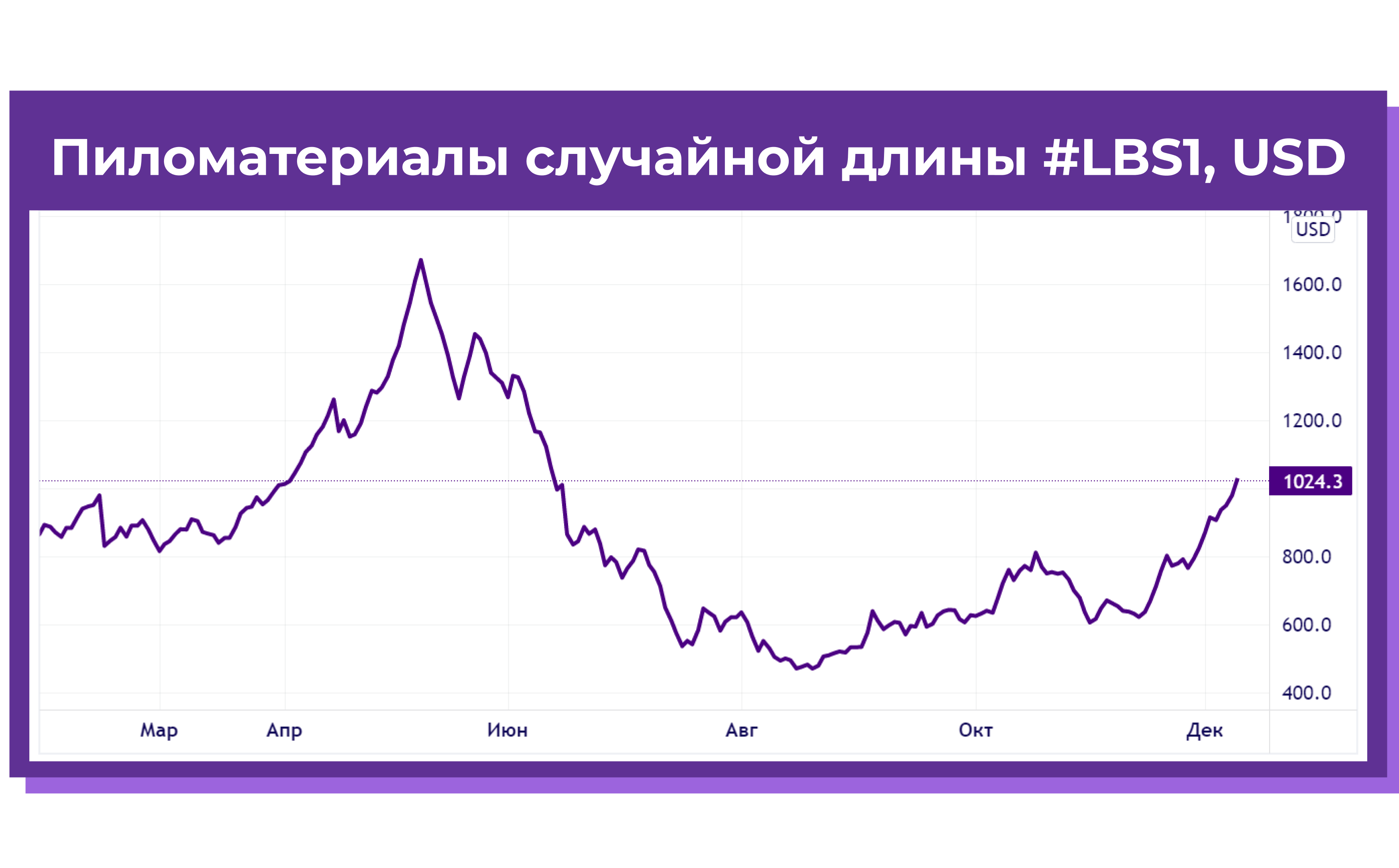

Древесина и пиломатериалы

А теперь поговорим о товаре, про который мы давно не слышали. Цены на пиломатериалы снова растут после того, как в начале лета там сдулся пузырь. На этой неделе стоимость пиломатериалов прибавила более 10%, а с середины ноября стоимость почти удвоилась.

Рис. 6. Пиломатериалы случайной длины (LBS1)

В США лесопилки сталкиваются с нехваткой рабочей силы – рабочие не желают работать в таких опасных условиях при низкой заработной плате. В Канаде недавние наводнения повлияли на транспортную систему, задерживая или сделав невозможным доставку пиломатериалов в США.

Это вызывает беспокойство на рынке, потому что на этом фоне могут вырасти цены на недвижимость. Именно этот вид расходов занимает ключевое место в индексе расходов на личное потребление.

Россия

Рубль

Начинаем с валюты. Рубль на этой неделе продолжил свое укрепление, закрепившись ниже 74 рублей за доллар. Основную поддержку национальной валюте оказало снижение политической напряженности после переговоров Байдена и Путина.

Конечно, это не конец политической конфронтации между Россией и США. Но наличие диалога между лидерами двух стран безусловный позитив для рубля. Так, после переговоров между президентами из проекта оборонного бюджета США были убраны санкции против “Северного потока - 2”, российского госдолга и лиц из так называемого окружения Путина.

Пару слов об инфляции. На неделе Росстат отчитался, что цены в стране в годовом выражении выросли на 8,4%, а за месяц на 0,96%. При этом было отмечено замедление недельной инфляции на 0,007%.

Индексы

Ну а российские индексы на прошедшей неделе в основном снижались, так как геополитические риски не давали инвесторам расслабиться, да и общая тенденция на мировых рынках была негативной.

Главным неудачников недели стал Сбербанк, потерявший 8% за неделю. Но нужно понимать, что с фундаментальной точки зрения акции банка продолжают выглядеть хорошо. Герман Греф на этой неделе заверил инвесторов, что Сбер заработает больше 1 трлн рублей чистой прибыли по итогам года.

Что дальше? Перспективы российского рынка туманны. В центре внимания геополитические риски, а на следующей неделе нас ждут заседания Центробанков — и западных, и российского. Поэтому давайте перейдём к событиям предстоящей недели.

События предстоящей недели

Следующая неделя будет по-настоящему жаркой и сложной, так как нас ждут заседания по денежно-кредитной политике ФРС США, Европейского Центрального Банка, Банка Англии, Банка Японии и, наконец, Банка России.

Конечно же, больше всего внимания будет приковано к ФРС, которая на фоне высокой инфляции и низкой безработице наверняка ускорит сокращение выкупа активов. Правда, скорее всего, все это уже учтено рынком. Заседание Федрезерва состоится в среду.

Не менее важным для российских инвесторов будет заседание Банка России в пятницу. Никто не сомневается, что ключевая ставка вновь будет увеличена, и вопрос только в том, как сильно.

Банку России повезло проводить заседание после ФРС и ЕЦБ, так что он сможет ориентироваться на западных коллег. Учитывая, что высокая инфляция сейчас стала глобальной и экспортируется из страны в страну, инфляционные риски, существующие на Западе, будут учитываться и у нас, поэтому велика вероятность, что Банк России может быть довольно агрессивен в своих решениях. Кроме того, президент Путин недавно ещё раз предупредил правительство, что считает инфляцию важнейшей проблемой в стране, тем самым сигнализируя, что Банк России может действовать более жёстко.

Из других событий. Во вторник узнаем индекс цен производителей в США. В среду выйдет много данных по Китаю, а именно: индекс цен на жильё, розничные продажи, промышленное производство и уровень безработицы. Таким образом, мы сможем в полной мере оценить состояние китайской экономики после октябрьского кризиса в энергетике.

В среду также выйдет много данных по Великобритании: инфляция за ноябрь, индекс производственных цен, индекс розничных цен и другие отчеты. Кроме того, в среду выйдут и данные по розничным продажам в США за ноябрь.

А в четверг состоится публикация предварительных индексов деловой активности за декабрь по еврозоне и США.

Ну а в пятницу ждем решения ЦБ РФ по ставке, о чем мы с вами уже поговорили.

На этом наш выпуск подошел к концу! Поделитесь, каковы ваши прогнозы по поводу денежно-кредитной политики Банка России! Повысят ли ставку и если да, то насколько? И как это повлияет на рубль? Будет он падать перед Новым годом или расти?