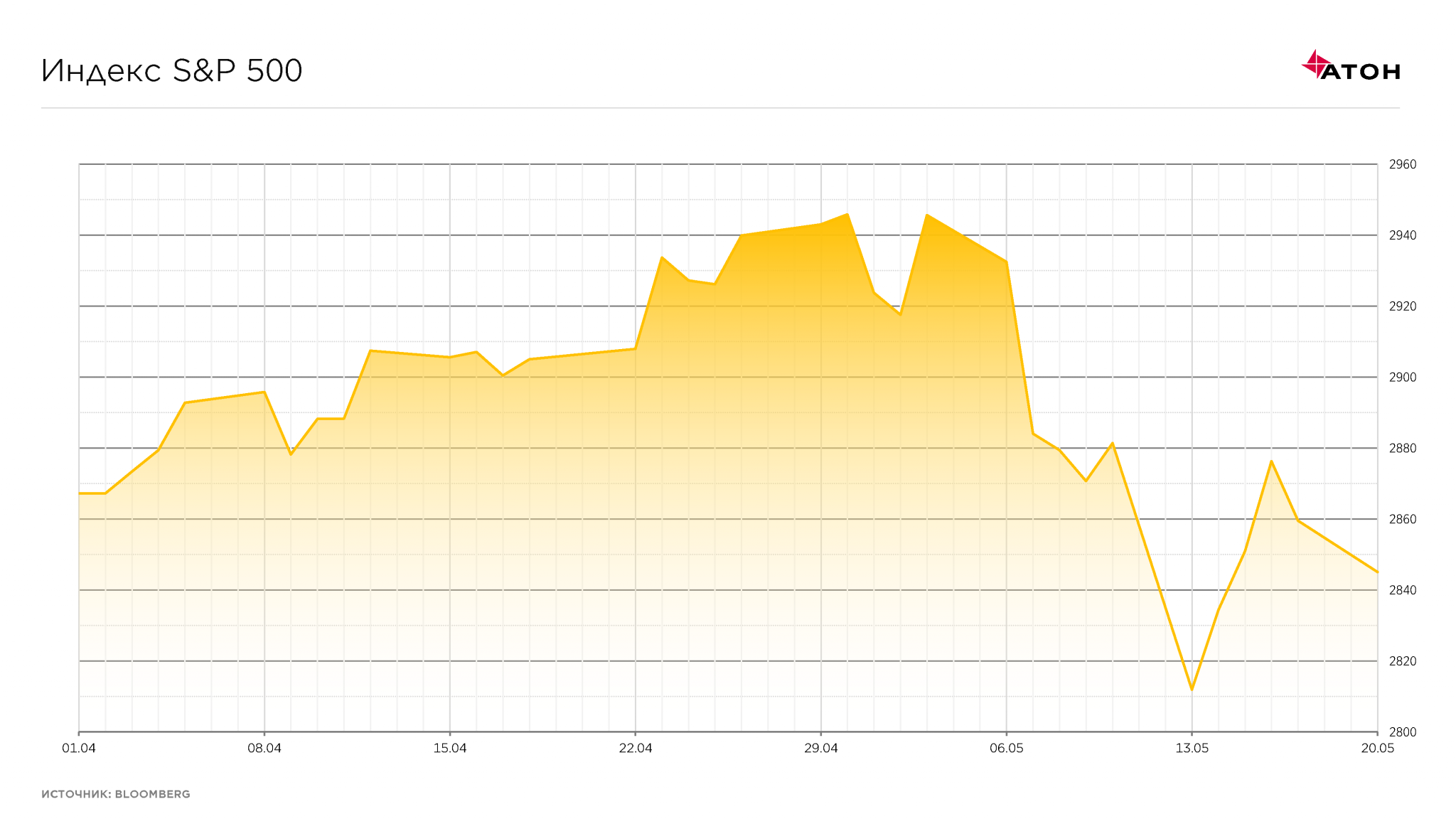

На рынки вернулась волатильность, возобновилась с новой силой торговая война между США и Китаем, появились ожидания снижения ставок со стороны ФРС. Что делать в текущем моменте и как позиционироваться инвесторам накануне летнего затишья? Постараемся разобраться.

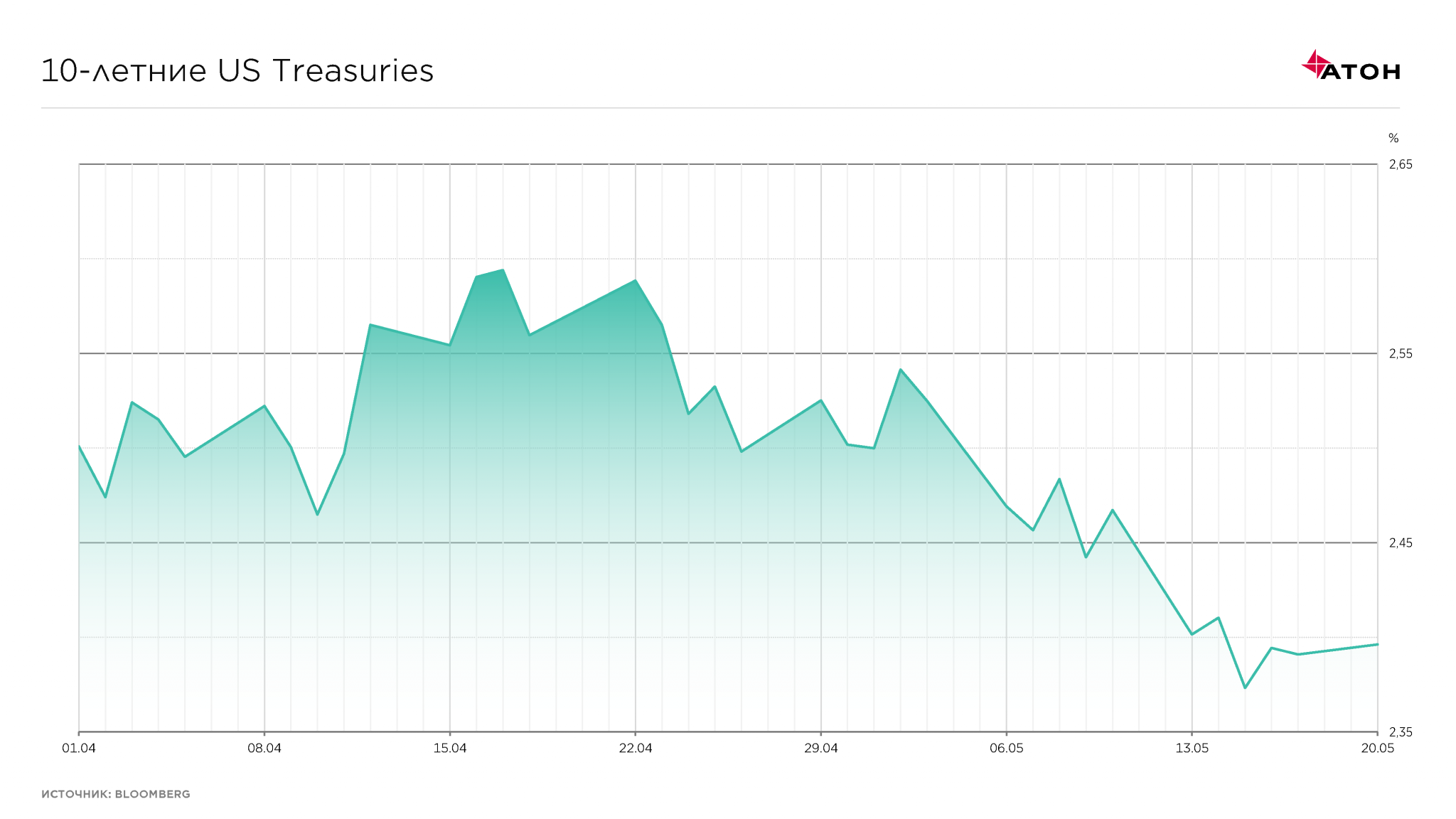

Неожиданное возобновление торговой войны между США и Китаем вернуло на рынки волатильность. Серьезно просели фондовые рынки и технологический сектор в частности, особенно в сегменте микроэлектроники. Сразу на 20 бп всего за 2 недели снизилась доходность 10-летних US Treasuries. Между тем, в облигациях high yield сохраняется относительное спокойствие, а российские активы – от рубля до акций и ОФЗ – выглядят очень сильно на фоне такой турбулентности на глобальных рынках.

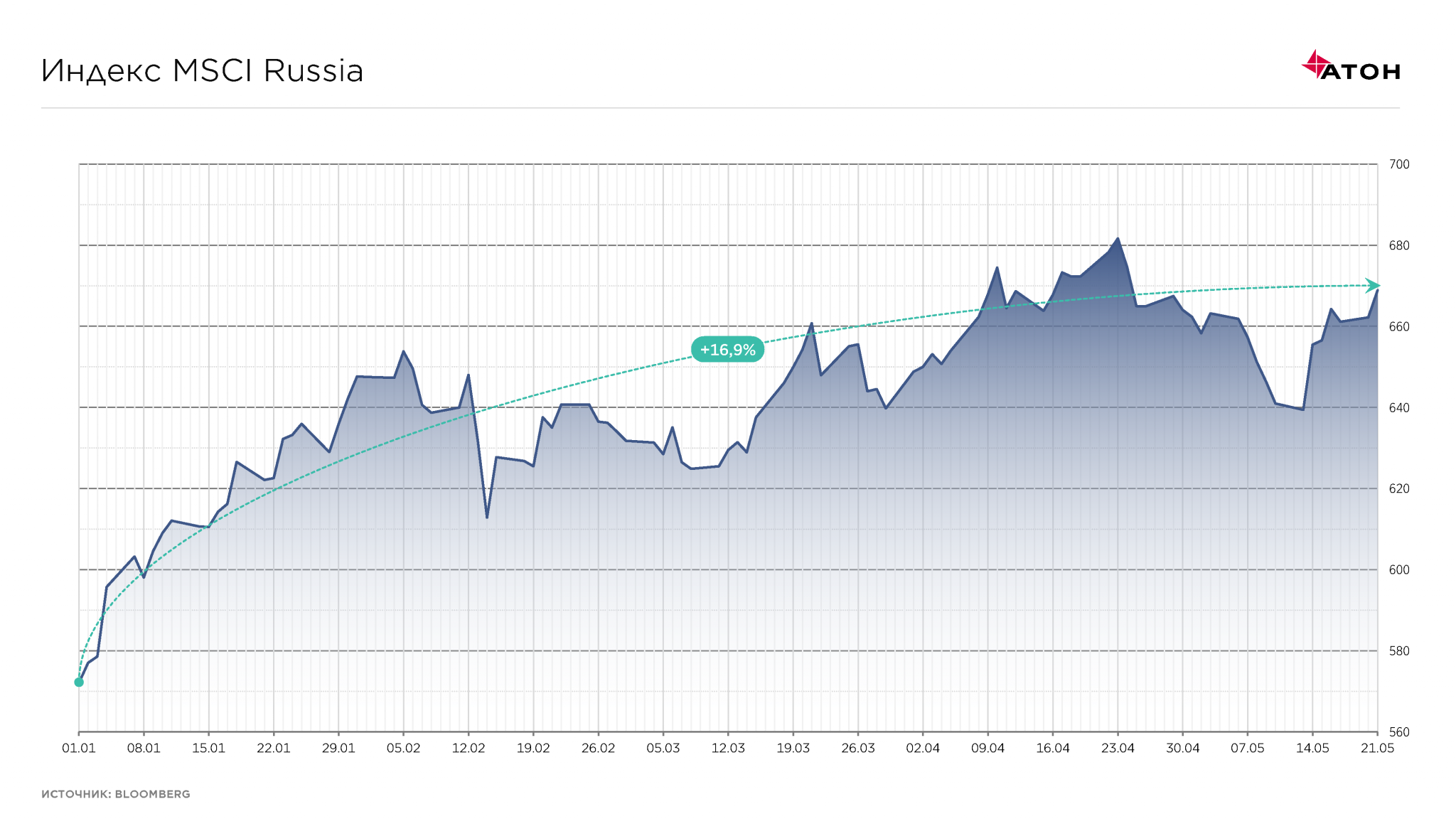

Что касается глобальных рынков и аллокации портфеля по классам активов, по нашему мнению, стоит отдавать предпочтение рынку США в целом, а также воспользоваться распродажами в китайских акциях, технологическом секторе и развивающихся рынках в целом. При этом необходимо иметь значительную часть портфеля в хеджирующих активах, таких как US Treasuries и корпоративных бондах высокого качества. В части акций особенно привлекательно выглядит российский фондовый рынок. Он удовлетворяет сразу нескольким критериям: недооцененность, экспозиция на Commodities (в частности, нефть), которые хорошо себя чувствуют в поздней стадии цикла, и очень высокая дивидендная доходность. Только в текущем сезоне дивидендов компании выплатят акционерам около $32 млрд. Если хотя бы часть этих денег будет реинвестирована обратно в рынок, что обычно и происходит, это послужит серьёзной поддержкой дальнейшему движению рынка наверх. С начала 2019 года российский фондовый рынок вырос уже на +16,9% и имеет все шансы показать дальнейший рост.

В части ОФЗ и рубля мы не видим особенного апсайда и рекомендуем осторожно подходить к инвестициям в российский рублевый долг. Отдельно отметим, что доля инвестиций иностранных инвесторов в ОФЗ снова достигла исторического максимума апреля 2018 года.

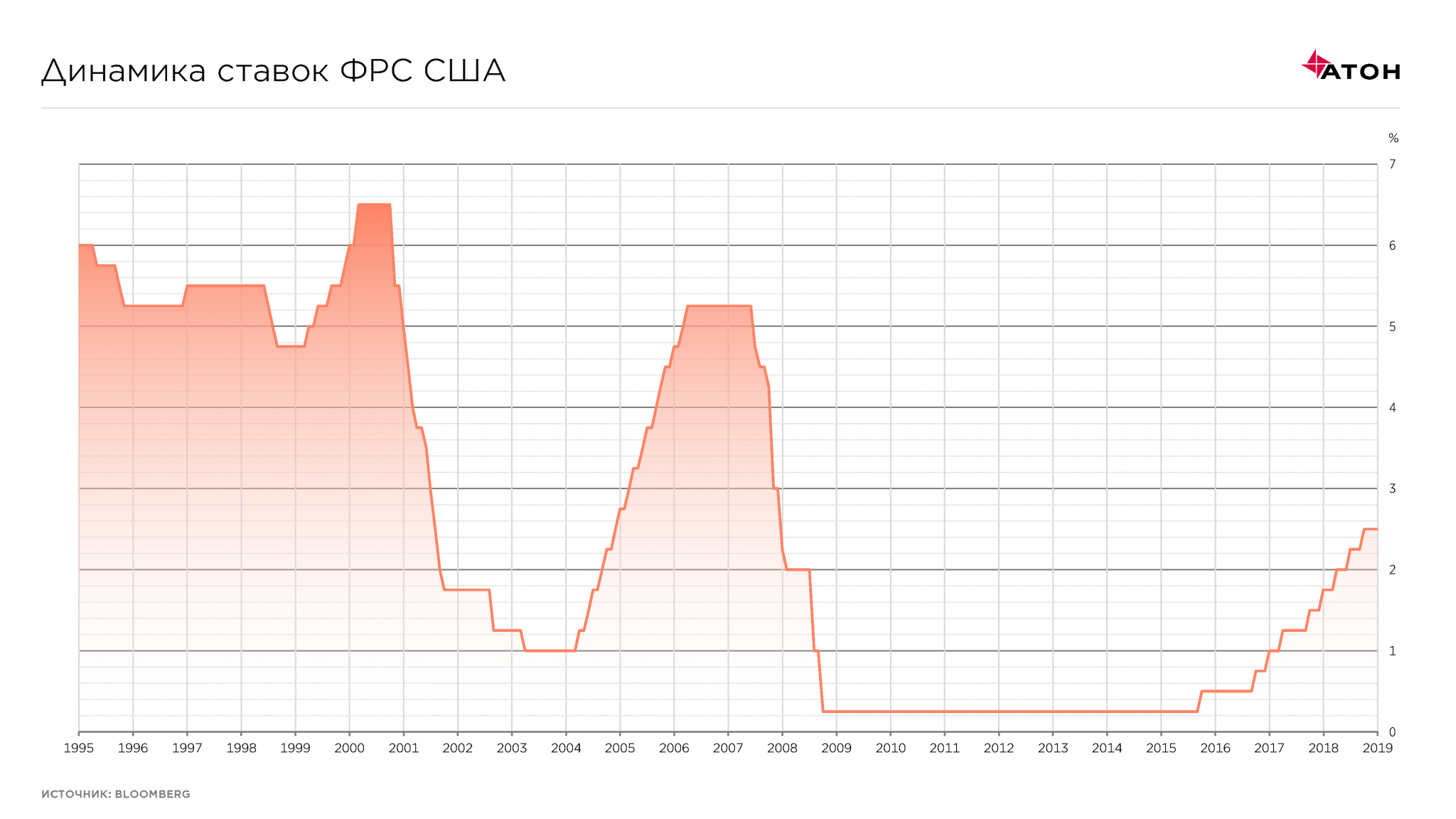

Что же касается ставки ФРС, то несмотря слухи о ее скором неизбежном понижении, мы полагаем, что ожидать этого пока преждевременно и, скорее всего, до конца года ставка понижаться не будет.

Смотрите полную версию встречи экспертов: