Обзор рынка Зарубежные рынки

Возвращение risk-on на рынки на фоне менее разрушительного, чем ожидалось, урагана Ирма и отсутствие эскалации напряжённости на Корейском полуострове в эти выходные поддержало глобальные площадки. S&P 500 вырос сильнее всего с апреля, впервые за месяц обновив максимум. Европейские и азиатские акции также выросли, доллар подорожал. Спрос на защитные активы упал; золото, йена и швейцарский франк снизились. Совет безопасности ООН вчера одобрил ужесточение санкций против Северной Кореи, не включив, однако, в список мер нефтяное эмбарго и заморозку активов Ким Чен Ына.

Нефть

Несмотря на то, что ситуация с Ирмой оказалась лучше, чем ожидалось, последствия урагана Харви всё ещё дают о себе знать. Многие НПЗ ещё не вышли на полную мощность, восстановительные работы продолжаются, в связи с чем аналитики ожидают рекордного прироста запасов нефти.

Российский рынок

Ослабление геополитической напряжённости и ожидание снижения ставки ЦБ на ближайшем заседании в эту пятницу поддержали российские акции, несмотря на вялую динамику в нефти. Индексы ММВБ и РТС прибавили по 0,6%.

Охотнее всего покупали в понедельник акции ТрансКонтейнера (+4,3%), РусАгро (+4,1%), Газпром Нефти (+3,7%), Сбербанка (+2,5%) и НМТП (+2,4%).

Аутсайдерами торгов стали ДВМП (-7,2% после взрывного роста конца прошедшей недели), АФК Система (-2,5%, комментарии И. Сечина нивелировали позитив от заявлений В. Путина о надежде на мировое соглашение), ао Башнефти (-2,2%) и Мечела (-1,8%).

Компании

Группа компаний Мать и дитя в 1П17 увеличила чистую прибыль на 24% г/г до 1,2 млрд руб. Выручка выросла на 14% г/г, сопоставимая EBITDA увеличилась на 12% г/г (EBITDA увеличилась на 14% г/г), рентабельность по EBITDA составила 29%. Отношение чистого долга к EBITDA сократилось до 0,3x. Компания также планирует выплатить дивиденды за 1П17 в размере 4,67 руб. на акцию, или 29% от чистой прибыли, относящейся к акционерам. Реестр закроется 15 сентября. Дивидендная доходность может составить 0,8%.

Глава ВТБ А. Костин заявил, что банк планирует увеличивать дивиденды в абсолютном выражении, добавив, что 50% от чистой прибыли – максимально возможный для ВТБ размер дивидендов. Г-н Костин также сообщил, что ВТБ ожидает прибыль в 2018 году в размере 150 млрд руб.

КАМАЗ за 8М17 нарастил продажи на 15% г/г до 21,1 тыс. шт., из них в августе было продано 2,8 тыс. автомобилей. При этом продажи на внутреннем рынке РФ за 8М17 выросли на 18% г/г и составили 18,3 тыс. шт. (87% от общих продаж). Консолидированная выручка за 8М17 составила 86,7 млрд руб. (+28% г/г).

Глава Роснефти И. Сечин прокомментировал недавние слова В. Путина о надежде президента на мирное урегулирование спора между Роснефтью и АФК Система, заявив, что понимает их, как необходимость выполнить решение суда. Пресс-секретарь Роснефти М. Леонтьев сообщил СМИ, что компания готова не предъявлять новых претензий Система в случае, если корпорация выплатит 136,3 млрд руб. по решению суда. Г-н Леонтьев добавил, что в противном случае Роснефть повысит сумму требований, прибавив к ней 133 млрд руб. дивидендов Башнефти. Г-н Сечин также подчеркнул, что Роснефть готова участвовать в организации кредитных линий для Системы, чтобы помочь АФК выплатить долг.

Российские авиаперевозчики в августе увеличили перевозку пассажиров на 15% г/г до 11,8 млн чел.; перевозка грузов и почты выросла на 11% до 91,2 тыс. т. Пассажирооборот увеличился на 15% до 28,5 млрд пассажиро-километров, грузооборот вырос на 13% до 625,9 млн тонно-километров. При этом Аэрофлот в августе нарастил перевозки на 15% до 3,2 млн пассажиров.

Во вторник ЮТейр, Открытие и FESCO могут опубликовать финансовые результаты за 1П17. Из макростатистики ожидаются данные по инфляции в Великобритании и розничным продажам в Бразилии.

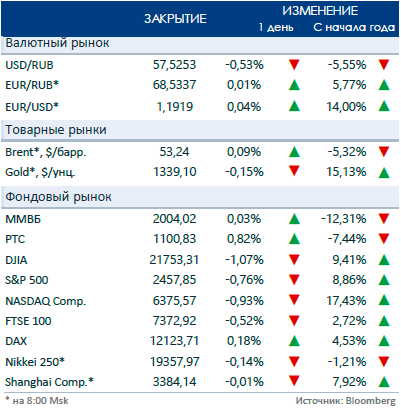

Рыночные индикаторы

Календарь корпоративных событий

| 12.09 | ЮТейр: | финансовые результаты 1П17 |

| КАМАЗ: | финансовые результаты 1П17 | |

| ФК Открытие: | финансовые результаты 1П17 | |

| 13.09 | ОВК: | финансовые результаты 1П17 |

| ПИК: | финансовые результаты 1П17 | |

| 14.09 | РусАгро: | ВОСА, закрытие дивидендного реестра |

| 15.09 | Магнит: | закрытие дивидендного реестра |

| Северсталь: | ВОСА | |

| Полюс: | ВОСА |

Календарь ключевых макроэкономических событий

| Вт | 12 сентября | ✔ Великобритания: инфляция ✔ Бразилия: розничные продажи |

| Ср | 13 сентября | ✔ Еврозона: промышленное производство, занятость |

| Чт | 14 сентября | ✔ США: инфляция, рынок труда |

| Пт | 15 сентября | ✔ США: розничные продажи, промышленное производство ✔ Россия: заседание ЦБР (ключевая ставка), промышленное производство ✔ Еврозона: торговый баланс |