Обзор рынка

Зарубежные рынки

Торги в США в понедельник не отличались выраженной активностью, основные индексы, колебавшиеся в течения дня около нуля, закрылись в символическом плюсе, прервав двухдневное снижение. Практически все площадки Европы продемонстрировали негативную динамику. Азиатские акции также торговались в красной зоне, китайских инвесторов разочаровали макроданные. В центре внимания рынков во вторник - конференция ЕЦБ с участием глав регуляторов США, ЕС, Канады и Японии.

Нефть

ОПЕК продолжает давать рынку нефти позитивные сигналы: организация улучшила прогноз по спросу на сырьё в 2018 году, в то время как генеральный секретарь ОПЕК назвал сокращение добычи «единственным жизнеспособным вариантом», намекнув рынку о возможности дальнейшего продления соглашения. Тем не менее, котировки не отреагировали на сигналы и колебались в течение вчерашнего дня.

Российский рынок

Российский рынок начал понедельник уверенным ростом (индекс ММВБ прибавлял до +1,04%, РТС рос до +0,95%), однако впоследствии растерял позитив под давлением макростатистики (данные ВВП РФ оказались слабее консенсус-прогноза, рост экономики в 3К17 составил 1,8%, рынок ожидал 2,0%), а также негативной динамики на площадках Европы и отсутствия выраженных настроений в начале торгов в США. Индекс ММВБ по итогам дня потерял -0,08%, РТС снизился на -0,69% на фоне ослабевшего рубля.

Покупали в понедельник акции Акрона (+4,2%), Ростелекома (ао +1,6%), АЛРОСЫ (+1,6%), ДИКСИ (+1,5%) и Северстали (+1,4%).

Лидерами снижения выступили Детский мир (-2,4%), QIWI (-2,3%), Возрождение (ао -2,2%), РусГидро (-1,9%) и Аэрофлота (-1,5%).

Новости

Чистая прибыль Русала за 3К17 выросла на 14,3% г/г до 312 млн долл. (9М17: +46,4% до 782 млн долл.). Выручка увеличилась на 19,4% г/г до 2,46 млрд долл. (9М17: +21,3% до 7,22 млрд долл.). Скорректированная EBITDA выросла на 30,4% г/г до 549 млрд долл. (9М17: +42,4% до 1,53 млрд долл.), рентабельность за квартал составила 22,3% (9М17: 21,2%). Чистый долг на конец периода сократился на 9,8% с начала года и составил 7,59 млрд долл. Компания улучшила прогноз роста глобального спроса на алюминий в текущем году до 5,9% с 5,7%.

Совет Директоров группы Эталон рекомендовал промежуточные дивиденды за первое полугодие 2017 года в размере 0,04USD на GDR. Это соответствует 58% от чистой прибыли. Дивидендная доходность составляет 1%, дата отсечки реестра 17 ноября, дата выплаты 13 декабря.

Чистый убыток акционеров FESCO в 1П17 составил 15 млн долл. против прибыли в 57 млн долл. годом ранее, при этом прибыль в 2К17 составила 7 млн долл. (-91,1% к/к). Полугодовая выручка выросла на 27,9% г/г до 330 млн долл. (2К17: +31,8 к/к до 174 млн долл.).

Добыча углеводородов Роснефтью в 3К17 выросла на 8,8% г/г до 5,67 млн б.н.э./сут. (9М17: +9,7% до 5,72 млн б.н.э./сут.). Добыча газа за прошедший квартал увеличилась на 3,5% г/г до 16,66 млрд куб. м (9М17: +3,1% до 50,86 млрд куб. м). Переработка нефти выросла на 14,0% г/г до 28,31 млн т (9М17: +20,7% до 84,33 млн т).

НЛМК планирует превзойти прошлогодние операционные показатели по итогам 2017 года и ожидает продолжения позитивной динамики в следующем году на фоне положительных тенденций в российской экономике и в отрасли, как сообщил в ходе конференции «Российский рынок металлов» вице-президент компании по продажам И. Гущин. НЛМК также планирует «неагрессивно» расширять объёмы прямых продаж до 30% и работает над созданием собственного интернет-магазина.

Северсталь в ходе конференции «Российский рынок металлов» заявила, что ожидает роста спроса на сталь в 2017-18 гг. на 5-6% на фоне оживления инвестиционной активности и строительной промышленности в России и наблюдаемого роста спроса на основных мировых рынках, в частности, в Китае.

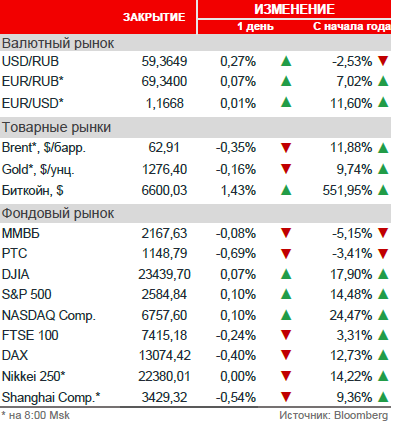

Рыночные индикаторы

Календарь корпоративных событий

| 14.11 | Черкизово | совет директоров (делистинг ГДР) |

| 15.11 | Газпром нефть | Результаты МСФО за 3К17 |

| Сбербанк | Результаты МСФО за 3К17 | |

| Черкизово | Результаты МСФО за 3К17 | |

| 16.11 | ТМК | Результаты МСФО за 3К17 |

| 17.11 | Русагро | Результаты МСФО за 3К17 |

| АЛРОСА | Результаты МСФО за 3К17 | |

| МТС | Результаты МСФО за 3К17 |

Календарь ключевых макроэкономических событий

| Вт | 14 ноября | ✔ Еврозона: ВВП 3К17, промышленное производство ✔ Китай: розничные продажи, промышленное производство |

| Ср | 15 ноября | ✔ США: инфляция, розничные продажи, запасы нефти ✔ Япония: ВВП 3К17, промышленное производство ✔ Еврозона: торговый баланс |

| Чт | 16 ноября | ✔ Еврозона: инфляция ✔ США: безработица, доверие потребителей, промышленное производство ✔ Россия: промышленное производство |

| Пт | 17 ноября | ✔ США: количество буровых установок ✔ Еврозона: текущий баланс |