Обзор рынка

Зарубежные рынки

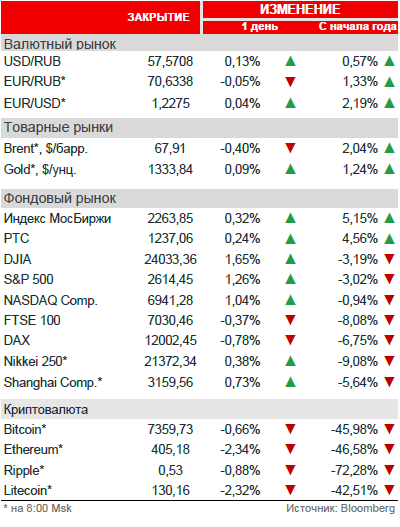

Risk-on вернулся на глобальные рынки во вторник. На этом фоне американские индексы выросли после падения в понедельник, когда индекс S&P 500 впервые со времён голосования по Брекзит опустился ниже 200-дневной средней. Тем временем, азиатские акции не демонстрировали единой динамики.

Нефть

Некоторое увеличение аппетита инвесторов к риску после прошедшей волны продаж на глобальных площадках поспособствовало небольшому укреплению котировок нефти.

Российский рынок

Торги на российском рынке во вторник неоднократно меняли направление. Начав сессию ростом, к середине дня индексы ушли в минус, однако позитивный фон с американских площадок, а также рост в акциях ВТБ помогли российским бенчмаркам завершить день в зелёной зоне. Индекс МосБиржи прибавил +0,32%, РТС вырос на +0,24%.

Лидерами были Мечел (ао +5,0%, ап +3,8%), Полюс (+2,9%), ВТБ (+2,3%, сообщения о возможном росте дивидендов подогрели интерес инвесторов к бумаге), QIWI (+2,2%) и Роснефть (+1,4%).

В аутсайдерах оказались М.Видео (-2,7%), Лента (-2,3%) и Русал (-1,9%). Продолжились продажи в активах группы Сумма: НМТП -1,7% (на бумагу также оказали давление новости о приостановке переговоров о покупке доли в порте Транснефтью), ТрансКонтейнер (-1,2%).

Новости

Черкизово планирует провести предложение своих обыкновенных акций с листингом на Московской бирже. Предложение предполагается как перезапуск Черкизово на публичных рынках акционерного капитала и будет включать в себя первичный и вторичный компоненты. В рамках предложения, акции будут проданы существующими акционерами компании, включая компанию MB Capital Europe Ltd, бенефициарами которой являются члены семьи основателей группы. Точное количество данных акций будет определено в процессе формирования книги заявок. Также предложение будет включать 2’916’759 акций (около 6,63% всех находящихся в обращении акций), продаваемых «АПК Михайловский», 100% дочерним обществом компании. MB Capital Europe Ltd также может продать дополнительные акции для исполнения опциона доразмещения. Затем, семья основателей группы обязуется подписаться на первичные акции, которые будут выпущены компанией, по цене, равной цене предложения, используя для оплаты этих первичных акций поступления от предложения. Акции, выпущенные в рамках вышеописанных действий, составят первичный компонент предложения, от которого компания ожидает поступления в размере 150 млн долл. Средства будут использоваться в общекорпоративных целях, включая погашение долговых обязательств и потенциальные приобретения. Оставшаяся часть предложения, а именно предложение акций существующими акционерами, составит вторичный компонент предложения. Предполагается, что размер вторичного компонента предложения превысит размер первичного компонента. После предложения, семья основателей группы планирует оставить за собой стратегический контроль над компанией, сохранив мажоритарную долю владения.

Черкизово также планирует изменить дивидендную политику таким образом, чтобы сумма выплачиваемых ежегодно дивидендов составляла не менее 50% от чистой прибыли по МСФО за предыдущий год, с поправкой на чистые изменения справедливой стоимости биологических активов и сельскохозяйственной продукции, при условии, что компания сохранит отношение чистого долга к скорректированному показателю EBITDA на уровне ниже 2,5х в среднесрочной перспективе, и будет способна проводить и финансировать свои будущие затраты на операционную деятельность, развитие и / или стратегические приобретения. Компания планирует представить эту новую дивидендную политику на утверждение совета директоров на одном из его следующих собраний.

АФК Система объявила консолидированные финансовые результаты за 2017 год. Выручка выросла на 3,5% г/г до 704,6 млрд руб. Скорректированный показатель OIBDA увеличился на 8,0% г/г до 199,5 млрд руб., маржа скорректированной OIBDA достигла 28,3%. «Детский мир», «Медси» и Агрохолдинг «Степь» продемонстрировали рост выручки на 21,9%, 24,0% и 22,2% г/г соответственно, с маржой OIBDA в 11,0%, 16,9% и 39,4% соответственно. Чистый убыток составил 99 млрд руб. (включая 90 млрд руб. убытка по мировому соглашению с Башнефтью) против 16 млрд руб. убытка в 2016 году, при этом компания показала скорректированную чистую прибыль за вычетом единовременных убытков в размере 4,1 млрд руб. (+178% г/г). Чистый долг АФК Система на конец 2017 года составил 476 млрд. руб. (+14% г/г), в 1К18 компания привлекла долговое финансирование в размере 65 млрд руб., а также открыла кредитную линию на сумму 105 млрд руб. К концу 2018 года компания планирует сократить объём общего долга с 227 млрд руб. до 150-180 млрд руб. Финальные дивиденды за 2017 год совет директоров компании обсудит в мае.

По сообщению Интерфакса, глава Башкирии Рустэм Хамитов заявил, что в марте Башнефть перечислила в бюджет региона налог на прибыль 16,5 млрд руб. по результатам мирового соглашения с АФК Системой. Это снижает вероятность выплаты Башнефтью существенного финального дивиденда за 2017 г., на наш взгляд.

Интерфакс со ссылкой на неназванный источник сообщил, что дивиденды ВТБ по обыкновенным акциям за 2017 год могут вырасти в 2,5 раза по сравнению с 2016. В таком случае, выплаты могут составить 0,002925 руб. на акцию, что предполагает доходность около 5,6%. Совет директоров банка обсудит дивиденды 16 апреля.

Московская биржа подвела итоги торгов в марте 2018 года. В марте общий объем торгов на биржевых рынках снизился на 16,5% г/г и составил 71,2 трлн рублей. Позитивную динамику объёмов торгов продемонстрировал фондовый рынок (+40,1% г/г), в том числе рынок облигаций (+61,4% г/г) и рынок акций (+5,4% г/г). На срочном рынке объем торгов опционными контрактами вырос на 9,9% г/г. Объем торгов на валютном рынке сократился на 19,3% г/г, на денежном рынке – на 10,9% г/г. Объём торгов драгоценными металлами (спот и своп) снизился на 26,4% г/г.

Mail.Ru Group объявила о приобретении 100% акций компании «33 Слона» - цифрового агентства недвижимости. Сумма сделки не раскрывается. «33 Слона» предоставляют услуги по купле-продаже недвижимости с использованием собственной IT-платформы. После сделки сервис «33 Слона» будет оказывать услуги полного цикла для пользователей Юла Недвижимость по профессиональной продаже жилой и коммерческой недвижимости, включая фотосъёмку объектов, предпродажную подготовку, оценку, рекламу, консультирование и сопровождение сделки под ключ.

Совет директоров Мегафона одобрил приобретение 100% доли в уставном капитале ООО «Неоспринт», владеющим третьим по величине частотным ресурсом в диапазоне 3,4-3,6 ГГц в Москве. Закрытие сделки планируется завершить к концу апреля. Стоимость и более подробные условия сделки будут раскрыты после её закрытия.

Транснефть приостановила переговоры по покупке доли в НМТП у группы Сумма в связи с арестом владельца последней Зиявудина Магомедова. При этом компания сохраняет интерес к увеличению доли в капитале порта.

РуссНефть в 2018 году ожидает инвестиции на уровне 23 млрд руб. (2017: 25,7 млрд руб.). Компания планирует ввести 157 новых скважин. РуссНефть также ожидает роста доходов от увеличения добычи льготируемой нефти в 2018 году на 28% до 10 млрд рублей. В 2017 году объём льготируемой добычи вырос на 6,7% до 2,4 млн тонн, что составляет 34% от общей добычи.

X5 Retail Group сообщила о достижении договорённостей по приобретению АО «Уфимский гастроном». ФАС одобрила соответствующее ходатайство. В рамках сделки под управление X5 перешли 99 магазинов в республике Башкортостан, которые ранее работали под брендом «Полушка». Общая площадь объектов – 65,5 тысяч кв. м. 59 объектов общей площадью 44,2 тысячи кв. м. перешли в собственность X5 Retail Group, остальные – на правах долгосрочной аренды. Почти все объекты планируется интегрировать в торговую сеть «Пятёрочка». Бесперебойные поставки продукции во все башкирские магазины «Пятёрочка» будут обеспечиваться с недавно открывшегося распределительного центра в Уфе.

Совет директоров ЧТПЗ рекомендовал дивиденды за 2017 год в размере 11,56 руб. на акцию. Реестр закроется 10 мая.

Совет директоров О’Кей принял решение считать финальными промежуточные дивиденды, выплаченные в январе 2018 года и перенести остаток нераспределённой прибыли на следующий отчётный год. Совет также одобрил программу обратного выкупа ГДР компании. Объём программы не раскрывается, бумаги будут направлены на программу долгосрочной мотивации менеджмента компании.

Криптовалюты

Криптоактивы продолжили вчерашний рост. Капитализация рынка выросла на 2 млрд до 277 млрд при нулевом росте биткоина, доминирование которого снизилось до 45%. Объемы торгов по-прежнему ниже среднего – 13 млрд.

Рыночные индикаторы

Календарь корпоративных событий

| 04.04 | НМТП | результаты МСФО 2017 |

| 05.04 | НКНХ | результаты МСФО 2017 |

| 06.04 | Россети | результаты МСФО 2017 |

| Сбербанк | результаты РСБУ 3М18 |

Календарь ключевых макроэкономических событий

| Ср | 4 апреля | ✔ Россия: индекс деловой активности |

| Чт | 5 апреля | ✔ Китай, Гонконг: выходной (Цинмин) |

| Пт | 6 апреля | ✔ Китай: выходной (Цинмин) ✔ ЕС: индекс деловой активности (розница) ✔ США: рынок труда, количество буровых установок ✔ Россия: инфляция |