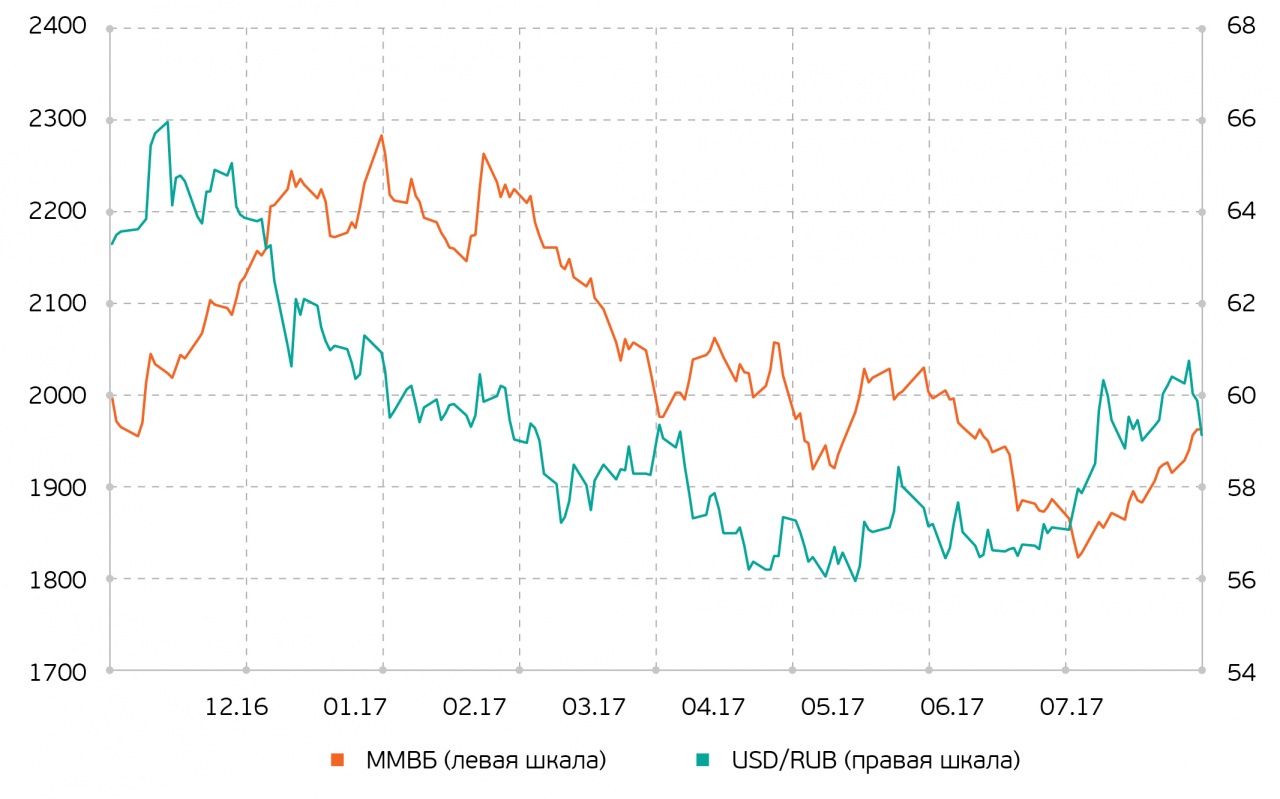

В 2017 году индекс ММВБ успел установить исторический максимум закрытия в 2266.05 пункта 27 января и упасть на 20% до 1822.91 пункта 15 июня. Стремительный рост индекса ММВБ начался 8 ноября 2016 года после победы Дональда Трампа на выборах президента США. Участники рынка ожидали, что избранный президент отменит антироссийские санкции и будет в целом более мягок по отношению к России. Рост продолжался вплоть до инаугурации президента США 25 января, после чего последовало разочарование новым президентом, и российский фондовый индекс ММВБ устремился вниз.

Динамика индекса ММВБ Источник: Московская биржа, анализ QBF

Негативным фактором для индекса ММВБ стало и то, что целый ряд государственных компаний отказался направлять 50% чистой прибыли по МСФО на дивиденды, несмотря на предписание Правительства РФ. В числе данных компаний такие крупные как ПАО «Газпром», ПАО «ФСК ЕЭС», ПАО «Транснефть» и другие. Несмотря на это, в 2017 году российские компании, торгующиеся на Московской бирже, могут направить рекордные 1,5 трлн руб. на дивиденды, основная часть выплат которых придется на июль-август.

Примечательно отметить, что с момента инаугурации Трампа президентом США рубль демонстрирует низкую положительную корреляцию с индексом ММВБ в 0,36 и низкую отрицательную корреляцию с нефтью марки Brent в -0,3. Однако это не значит, что российская валюта теперь не рассматривается как сырьевая. Частично раскорреляция объясняется целым рядом неэкономических событий, по большей части, политических, в том числе связанных с Трампом. Другим важным компонентом нестандартной динамики являются активные операции carry-trade со стороны иностранных инвесторов. Зарубежные участники рынка пользовались случаем высокой доходности по российским ОФЗ. По мере снижения спреда между ключевой ставкой ЦБ РФ и процентной ставкой ФРС США активность операций carry-trade будет уменьшаться, а корреляция индекса ММВБ и пары доллар/рубль, а также нефти и рубля – усиливаться.

Динамика ММВБ и пары доллар/рубль Источник: Московская биржа

После столь существенной коррекции индекса ММВБ в I полугодии 2017 года, которая стала самой большой с 2011 года, сильны пессимистические настроения. Однако моменты существенной просадки активов являются лучшими точками входа, пока участники рынка пытаются набраться смелости открывать длинные позиции.

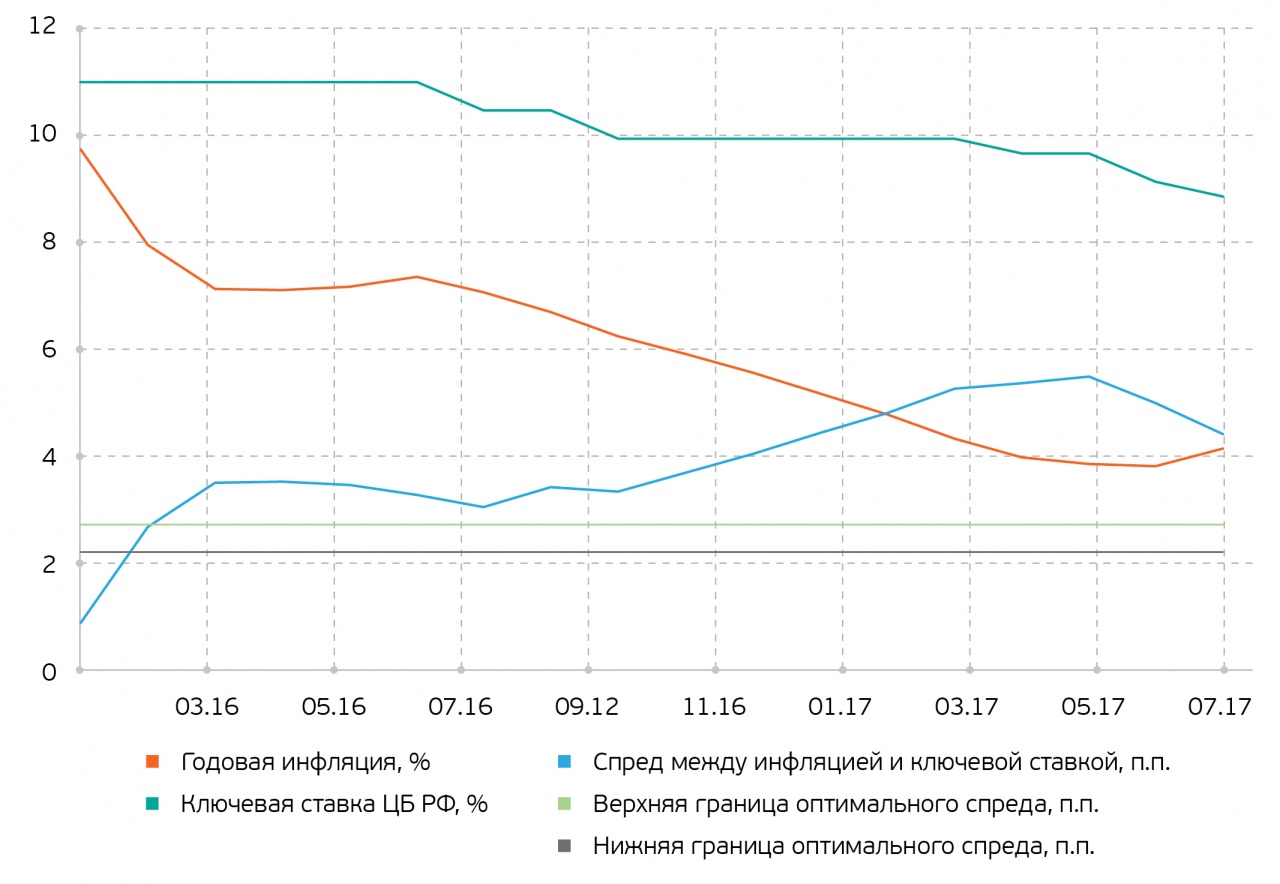

Драйвером роста индекса ММВБ может выступить продолжение снижения ключевой ставки ЦБ РФ, что приведет к уменьшению ставок по депозитам. Инвесторы будут искать более привлекательные источники приложения капитала, в связи с чем возрастет интерес, в первую очередь, к облигациям и дивидендным акциям. Несмотря на то, что в июне 2017 года годовая инфляция неожиданно подскочила до 4,4% с 4,1% месяцем ранее при целевых 4% по итогам года, у регулятора остается пространство для дальнейшего снижения ключевой ставки, поскольку спред между ключевой ставкой и инфляцией составляет 4,6 п.п. при оптимальных 2,5-3 п.п. Центробанк не ожидает дальнейшего ускорения инфляции и прогнозирует даже дефляцию в июле-августе.

Годовая инфляция в РФ и ключевая ставка ЦБ РФ, 2016- 2017 гг. Источник: ЦБ РФ, анализ QBF

Другим драйвером роста может выступить ослабление отечественной валюты. Поскольку российская экономика в значительной степени является одновременно сырьевой и экспортоориентированной, ослабление рубля приведет к дополнительной рублевой выручке экспортеров. Минэкономразвития РФ прогнозирует по итогам года 68 руб. за доллар. При этом прогноз QBF на 2017 год по паре USD/RUB составляет 63 руб. за доллар. Немаловажным фактором может выступить рост ВВП России. По итогам года прогнозируется расширение отечественной экономики на 1,3-2% г/г. Уже по итогам апреля темпы роста ВВП РФ составили 1,7% г/г, а в мае – неожиданно подскочили до 3,1% г/г.

Идеальную точку входа достаточно сложно подгадать. К концу июля 2017 года ожидается, что индекс ММВБ немного просядет после отсечек под выплату дивидендов у целого ряда компаний 17-18 июля, занимающих в совокупности около 24% индекса ММВБ. Дивидендная доходность по данным компаниям составит в среднем 9%. Большая часть дивидендов придет инвесторам в августе. Учитывая то, что сумма дивидендных выплат составит рекордные 1,5 трлн руб., а доходность по депозитам падает, то одним из вероятных действий инвесторов будет реинвестирование дивидендов, что будет толкать котировки акций вверх. Таким образом, текущая ситуация может быть хорошей точкой входа в российские акции по привлекательной цене. Российский долговой рынок также отмечается привлекательностью: снижение ключевой ставки ЦБ РФ увеличивает стоимость облигаций. С учетом наличия пространства для снижения ключевой ставки, у инвесторов имеется хорошая возможность для входа в российские облигации.

Несмотря на наличие драйверов для роста российского фондового рынка, необходимо принимать во внимание риски, связанные с осуществлением инвестиций в российскую экономику. Среди них, прежде всего, выделяются политические риски, связанные с напряженными отношениями с Западом, а также санкционное давление. Наличие данных рисков, которые могут вылиться в так называемые «черные лебеди», не позволяет в полной мере раскрыться отечественному фондовому рынку, который является одним из самых недооцененных в мире по мультипликаторам.

Денис Иконников — аналитик QBF