Пульс дня. Попытки роста на открытии в среду были блокированы негативным открытием на фондовых площадках Европы. Российские ADR в Нью-Йорке (-1,7%) вчера выглядели хуже индекса S&P 500 (-0,32%). Наибольшее давление испытывает нефтегазовый сектор вопреки подрастанию нефтяных цен после существенного снижения запасов нефти в США по данным API. Имеет, похоже, значение фактор перебалансировки индексов MSCI EM с уменьшением весов России по итогам 27 августа. Сегодня в секторе отчитываются за 2-ой квартал Лукойл (продавать) и Татнефть (продавать). Уверенный рост показывают после объявления рекомендованного размера дивидендов за первое полугодие акции Алросы (покупать), лучше рынка ведут себя акции Северстали (покупать). Американские фьючерсы торгуются в положительной области. В четверг возможны снова попытки позитивного открытия.

Алроса

Акции Алросы пробуют отскочить из области относительной перепроданности. Возможная цель роста 73,93. Риски нового снижения оцениваем как цели 69,56, 67,35. В среднесрочном плане наблюдается рост негатива – свидетельство рисков понижательного тренда.

9 августа состоялся отчет за июль по производственным результатам. Продажи год к году упали почти вдвое, к июню на 23%. 19 августа отчет за второй квартал по МСФО. EBITDA 2-ого квартала лучше ожиданий консенсуса аналитиков Блумберга, подняли прогноз по выпуску алмазов с 37,5-38 млн до 38-38,5 млн карат, но снизили прогноз по продажам их с 38 млн до 32-33 млн карат. Возникли ожидания, что выплаты дивидендов могут быть рекомендованы в размере 100% свободного денежного потока за первое полугодие - СFO. 27 августа было рекомендовано 3,84 руб.дивидендов на ао. Последний день с дивидендами 10 октября.

Рекомендация: Покупать

Газпром

Акции Газпрома не смогли удержаться в августе выше 230 перед перебалансировкой MSCI EM, в котором доля России была чуть уменьшена. Цель отката 225,31 исполнена 27 августа. Пространство потенциальной игры после этого на ближайший месяц обрисованы 215,68-246,85 Повышение дивидендных рекомендаций по акции Газпрома с 10,43 до 16,61 рублей (последний день с дивидендами 16 июля) вызвало сильное ралли. Максимальный позитивный сценарий теперь включает возможность существенного повышения исторического максимума (369,5 в мае 2008г.), дальнейшие цели вверх 267,96, 270,73. В среднесрочном плане по акции наблюдается снова рост негатива – свидетельство возможной реактивации понижательного тренда.

Рекомендация: Продавать

ГМК Норильский никель

Акции ГМК Норникель обновили исторические максимумы (рубл.). Большая цель выхода вверх 15635, 15924 и далее 16218. Локальная цель отката 28 августа 15246-15264. Позитивным настроениям помогает в августе рост цен на никель. В среднесрочном плане по акции наблюдается рост позитива – свидетельство повышательного тренда.

20 августа вышла отчетность за первое полугодие по МСФО. EBITDA $3,719 млрд (+21% г/г), что выше средней оценки $3,5 млрд, выручка $6,3 млрд (+8%г/г), что также выше средней оценки $6,26 млрд. Заявления о неизменности дивидендной политики также помогли акции.

Рекомендация: Покупать

Лукойл

Объявление результатов обратного выкупа по акции Лукойла развернуло акции вверх, но общие распродажи и снижение веса в индексах MSCI на рынке возвратили негативные сценарии. Возможная цель снижения 5043- 5056 исполнена 27 августа. Возможная дальнейшая цель вниз 4885. В противовес негативному сценарию по бумаге работает позитивный сценарий - на идее погашения казначейских акций и возобновления обратного выкупа. Долгосрочная цель вверх 6336. Промежуточная цель роста 5364, 5413 и 5567. В среднесрочном плане по акции наблюдается спад негатива – свидетельство ослабления понижательного тренда.

29 августа менеджментом обсуждается следующий транш обратного выкупа, 28 августа отчет за 2-ой квартал. Но 27 августа вступают в силу снижения весов в MSCI EM, что может означать отток из Лукойла 33 млн долл, а снижение веса компании в индексе MSCI ещё 150 млн долл.. Кроме того, сентябрьский пересмотр веса в индексах FTSE может привести к оттоку 115 млн долл. с 20 сентября

Рекомендация: Продавать

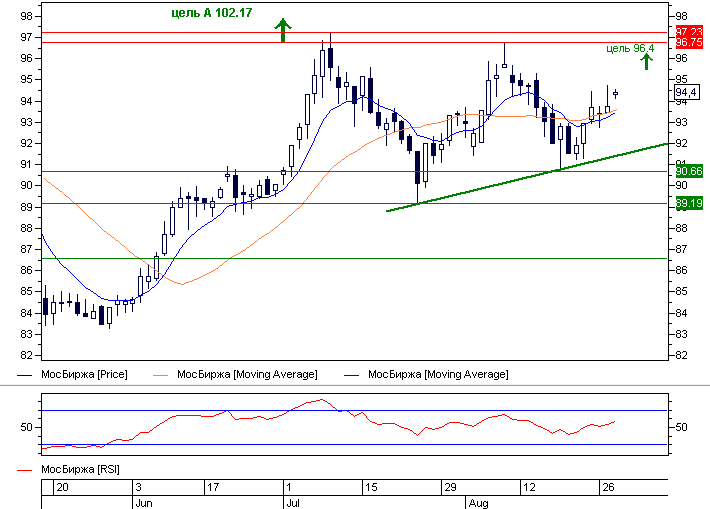

Московская биржа

Перед отчетом за второй квартал акции Московской биржи восстановили линию восхождения от 90. Сохраняется сильный позитивный сценарий основной цели вверх 102,17. Промежуточная цель вверх 96,4 (цели 94,57-94,61 исполнены 27 августа). Возможная цель снижения 93,19. В среднесрочном плане теперь наблюдается рост позитива – свидетельство возможной реактивации повышательного тренда.

23 августа вышел отчет за первое полугодие по МСФО. Чистая прибыль во втором квартале 5,9 млрд руб. (оценка 5,46 млрд руб.)

Рекомендация: Покупать

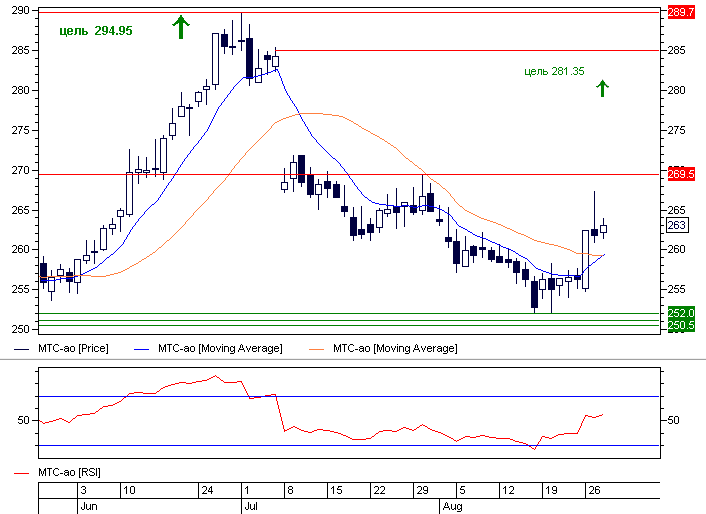

МТС

Акции МТС отскочили от 252. Возможно, предположения о том, что делистинга в Нью-Йорке не будет в т.ч. из-за опасения Брекзита, стимулировать покупки. Позитивный сценарий может строиться на объявлении новой дивидендной политики (не менее 28 руб. в год в 2019-2021 г.) и обратном выкупе акций. Основная цель роста по Позитивному сценарию - 294,95, промежуточная цель 281,35. Риски нового снижения оцениваем как цель 253,3. В среднесрочном плане по акции теперь наблюдается спад негатива – свидетельство ослабления понижательного тренда.

20 августа вышла отчетность за первое полугодие по МСФО. OIBDA соответствовала ожиданиям, выручка была лучше ожиданий. Вопрос о листинге в Нью-Йорке было сказано, будет поставлен в течение 1-2 месяцев. Прогноз на 2019 год повышен.

Рекомендация: Покупать

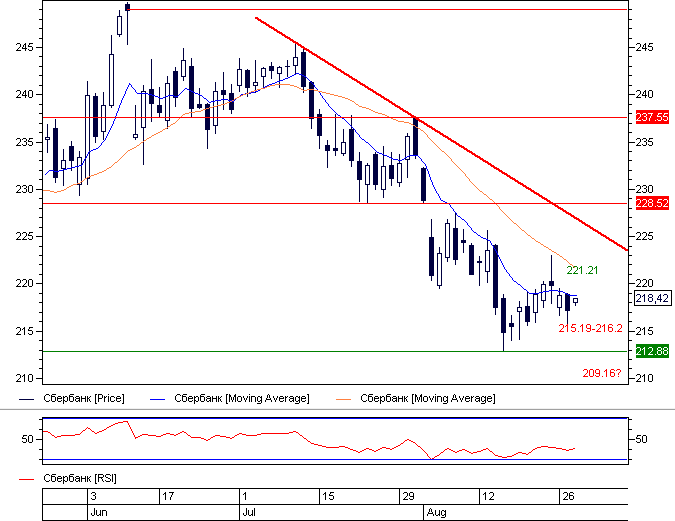

Сбербанк об.

Акции Сбербанка пробуют развернуться вверх от нового летнего минимума (212,88). Возможная цель дальнейшего отскока – 221,21. Негативный сценарий - цель дальнейшего снижения 215,19-216,2 и 209,16. В среднесрочном плане по акции наблюдается рост негатива – свидетельство рисков понижательного тренда.

Рекомендация: Покупать

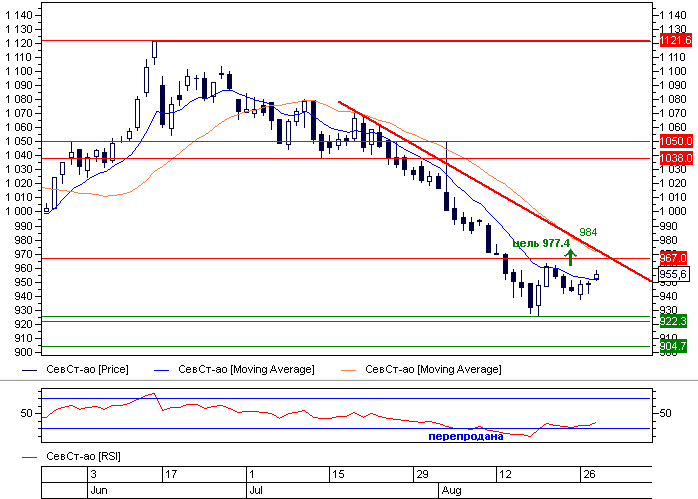

Cеверсталь

Акции Северстали отскочили вверх из области относительной перепроданности, но дальнейшее движение было заторможено. Возможная цель вверх 977,4 и 984, локально 953,3. Ранее возник сильный негативный сценарий на основе снижения цен на сталь, железную руду и коксующийся уголь– максимальная цель вниз 866,6. Локальная (умеренная) цель вниз 925,5 (недавний минимум 926). В среднесрочном плане наблюдается рост негатива – свидетельство понижательного тренда. Квартальные дивиденды 26,72 р. на ао – последний день с дивидендами 13 сентября.

Рекомендация: Покупать

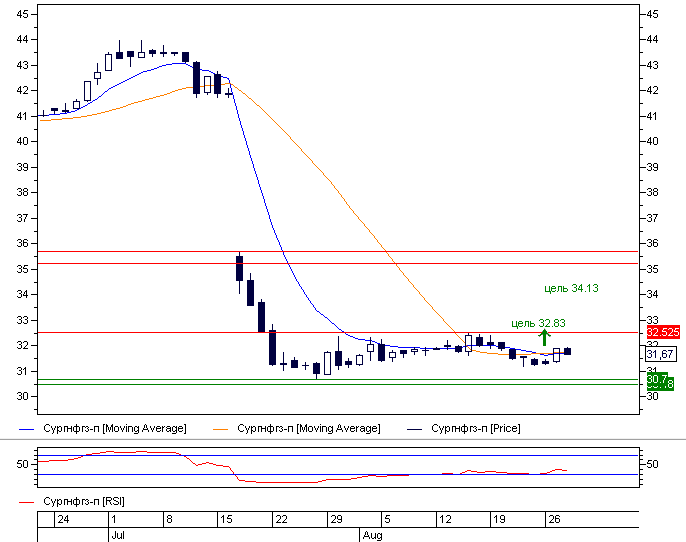

СургутНГ пр.

Акции СургутНГ прив. пробуют снова отскочить из области близкой к относительной перепроданности. Возможная цель отскока 32,83 и далее 34,13. Риски снижения оцениваем как цели вниз 30,97, 30,02, 28,46. В среднесрочном плане наблюдается спад негатива – свидетельство ослабления понижательного тренда, который развился после наступления дивидендного дня (16 июля).

Рекомендация: Накапливать

Полиметалл

Рост цен на золото обеспечил позитивный момент по акциям Полиметалла. Акции двигаются к историческому максимуму (1009,5) в условиях относительной перекупленности. Наш основной позитивный сценарий – цель А 898 исполнен 23 августа. Дальнейшая цель вверх 937,1 перевыполнена 27 августа. Большая условная суперцель вверх 1211 актуальна при условии, что акция торгуется выше 920. В среднесрочном плане по акции наблюдается рост позитива - свидетельство повышательного тренда при повышении годовых максимумов.

27 августа состоялся отчет за 1полугодие. EBITDA выросла на 34% до 403 млн долл. (оценка 405 млн долл.)

Официальное закрытие 27 авг. 969,6 18.50 не соответствует реальным торгам в 18.40

Рекомендация: Нейтрально (относительно перекуплена, стопы покупателей сегодня 932,6)

Татнефть ао

Акции Татнефть об. попробовали найти поддержку в районе 700. Риски снижения оцениваем целями вниз (708,3 исполнена 27 августа) 693,8-694,7. В плане 2019 года мы продолжаем поддерживать сильный Позитивный сценарий - цель вверх 915, пока акция не уходит ниже 690. Промежуточная цель вверх 813. В среднесрочном плане - на неделю и больше- по акции теперь наблюдается спад негатива – свидетельство возможного ослабления понижательного тренда.

Совет директоров рекомендовал дивиденды за первое полугодие в размере 40,11 руб. (оценка была 31,5 р) на ап и ао, последний день с дивидендами 25 сентября

28 августа – отчет за первое полугодие.

Рекомендация: Продавать (стоп продавцов сег. 723,4)

Департамент брокерского обслуживания, Банк ВТБ (ПАО)

Другие публикации раздела «Технический анализ рынка акций»

28.08.2019 11:16 Анализ рыночной динамики "голубых фишек" 27.08.2019 11:25 Анализ рыночной динамики "голубых фишек" 26.08.2019 11:00 Анализ рыночной динамики "голубых фишек" 23.08.2019 10:57 Анализ рыночной динамики "голубых фишек" 22.08.2019 10:58 Анализ рыночной динамики "голубых фишек" 21.08.2019 11:03 Анализ рыночной динамики "голубых фишек" 20.08.2019 11:13 Анализ рыночной динамики "голубых фишек" 19.08.2019 11:26 Анализ рыночной динамики "голубых фишек" 16.08.2019 17:10 Комментарий по рынку нефти 16.08.2019 11:06 Анализ рыночной динамики "голубых фишек"

Статей: 1 - 10 из 23

1 2 3

В конец

В конец

| 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 | |||

| Январь | Апрель | Июль | Октябрь |

| Февраль | Май | Август | Ноябрь |

| Март | Июнь | Сентябрь | Декабрь |