Мы считаем, что рынок выглядит перегретым. Вероятнее всего, следует ожидать коррекции ближе к концу месяца (sell in May and go away) в связи с тем, что договоренности между США и Китаем будут достигнуты в конце апреля, и итоговой договор может разочаровать рынки (buy on rumours and sell on facts). Финансовые показатели компаний за январь—март в США продолжат снижаться, и впервые со второго квартала 2016 г. ожидается отрицательный рост прибыли (-4% против +12% за 4К18).

Согласно консенсус-прогнозу, в дальнейшем рост прибыли будет лишь замедляться, поскольку с начала цикла прошло много времени, а производственные затраты увеличиваются.

В то же время мы видим коррекцию более техническую в течение месяца, спрос на рисковые активы возобновится и сохранится в условиях глобальной мягкой денежной политики, нацеленной на стабилизацию экономического роста.

Недельный рост S&P 500 — самый продолжительный с 2007 г.

Вопреки бурному росту в первом квартале спрос на рисковые активы возобновился после паузы на прошлой неделе в связи с прогрессом в торговых переговорах между США и Китаем. В лидеры роста вышел финансовый сектор Турции (+7%), китайский фондовый рынок (+5%), металлургические компании (+5%), нефтесервисные компании США (+5%) и турецкий фондовый рынок.

Акции Юго-Восточной Азии (ЮВА) выросли на 4,5%. Из S&P 500 металлы и полезные ископаемые прибавили 4,3%, финансовый сектор и товарный рынок — 3,3%.

Американский фондовый рынок поднимается на фоне повышения занятости в США (196 тыс. в марте) и некоторого оживления инфляции. Позитива рынку добавили заявления президента США. Дональд Трамп призвал ФРС снизить ставки для сохранения экономического роста и отказаться от сокращения баланса. Американский лидер продолжает давить на Центробанк, побуждая его корректировать денежно-кредитную политику (ДКП). Принятые в прошлом году решения о повышении ставок вызвали негодование Трампа, и президент даже задумался над увольнением председателя ФРС Джерома Пауэлла.

S&P 500 торгуется всего 4% ниже нашего целевого уровня на конец 2019 г. и консенсус-прогноза, что означает неизбежную техническую коррекцию, которая может проявиться в мае (sell in May and go away).

Чего стоит ждать дальше?

- Главный вопрос, который касается всех типов активов, заключается в том, примет ли глобальный рост устойчивый характер после годового замедления и, если да, то в каких географических пределах. Опубликованные на прошлой неделе данные, такие как производственный PMI Китая, Германии и статистика NFP по рынку труда США за март, дали надежду на то, что после замедления в течение последних шести месяцев мировая экономика все же начнет стабилизироваться. Ведущие мировые Центробанки спасли экономику от глобального спада, который мог охватить сразу несколько стран. Тем не менее, для предпосылок к росту пока рано, поскольку повышение макроэкономических показателей вопреки недавнему позитиву может снова замедлиться

- В противном случае ускорение роста приведет к более жесткому тону ФРС, повышению ставок, укреплению доллара, удешевлению активов развивающихся рынков (EM) и акций США, хотя такая коррекция скорее будет носить внутримесячный характер

Позиции инвесторов

- Данные по позициям подтверждают тот факт, что инвесторы отдают предпочтение секторам, зависящим от цикличности экономики, однако эти вложения не достигают критического уровня на всех без исключения рынках

- В инвестиционных портфелях преобладают акции, суверенный долг и валюты EM, а вложения в акции развитых рынков носят неравномерный характер

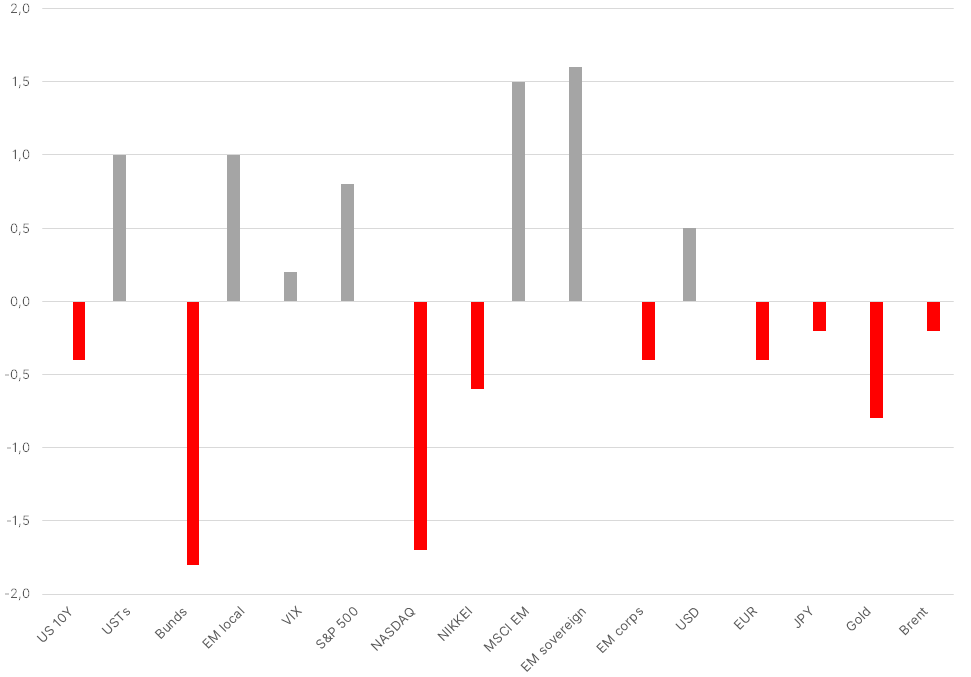

Вложения по классам активов — большая доля в портфелях приходится на КО США и активы EM, а не акции DM

Положительное отклонение означает больше длинных позиций. Отрицательное отклонение означает больше коротких позиций.

Источник: JPM, ITI Capital

Наши рекомендации

- В разрезе стран мы рекомендуем сохранять позиции в США, Китае, Мексике и России, продавать Бразилию, Великобританию и Европу

- В разрезе секторов остаются привлекательными IT, товары не первой необходимости, промышленный и нефтегазовый сектора

- В разрезе облигаций мы рекомендуем короткую дюрацию, покупайте EM, в том числе Мексику, Россию и Турцию

- В разрезе валют привлекательнее для покупки выглядят мексиканский песо и турецкая лира, по евро рекомендуем короткую позицию

- В разрезе сырьевых товаров рекомендуем длинную позицию по золоту и короткую по нефти

Рынок закладывает продолжение роста во втором квартале, что обусловлено несколькими факторами, такими как:

- Мягкая риторика ФРС. Мы полагали, что Центробанки будут осторожничать во втором квартале после бурной активности ФРС в первом квартале, но с учетом того, что в кривую США закладывают снижение ставки к концу 2019 г. и еще два аналогичных решения к концу 2021 г., ФРС, которая воздерживается от действий, может внезапно начать задавать рыночную динамику. Недавние заявления Трампа указывают на то, что ФРС будут побуждать к снижению ставок до конца года. Однако смягчать ДКП будет трудно, если занятость в экономике достигнет предела

- Смягчение ДКП в Китае не обеспечит существенный рост, но, по крайней мере, создаст прочную основу для поддержания 6%-го роста экономики

- Торговое перемирие между США и Китаем может начать нормализовывать такие показатели, как рост корпоративных расходов, который оказался медленнее, чем можно было ожидать исходя из роста прибыли (отмена пошлин могла бы стать стимулирующим фактором, но она не заложена в наш базовый сценарий)

Основные риски:

- Рынок перекуплен, особенно в секторах, зависящих от цикличности экономики. Активы большинства рынков торгуются либо по справедливой цене, либо немного дороже, поэтому дальнейшее повышение доходности нельзя гарантировать без ускорения роста

- Инвесторы, судя по всему, набрали достаточно длинные позиции по КО США и активам развивающихся стран. Дестабилизация при увеличении крутизны кривой США представляет собой главный риск во втором квартале

- Если рост поддержит прибыли, и ФРС продолжит воздерживаться от повышения ставок до конца 2020 г., можно ждать среднесрочной коррекции

- Если рост возобновится, то вернутся и ожидания по прибыли на 2019 г., которые пока по-прежнему находятся на низком уровне

- Дискуссии о повышении потолка госдолга по-прежнему не утихают, однако его стоит ждать скорее в третьем, чем во втором квартале