Сбербанк в последние годы показывает впечатляющие результаты: чистая прибыль растет, дивиденды увеличиваются, капитализация банка выросла в 4 с лишним раза от минимумов 2015 г. Отчасти такой результат был обеспечен переходом к новой дивидендной политике, которая устанавливает цель по чистой прибыли к 2020 г. в 1 трлн руб. при коэффициенте дивидендных выплат в 50%. С 2015 г. Сбербанк последовательно наращивает размер дивидендов, увеличив размер дивиденда на акцию за 5 лет в 35 раз.

ВТБ пока не столь радует инвесторов. Капитализация банка не показывает роста в последние годы, а динамика дивидендных выплат не отличалась стабильностью. Тем не менее нельзя не отметить ряд положительных сдвигов в дивидендной политике банка.

Во-первых, ВТБ перешел к политике равной дивидендной доходности по всем типам акций, что повысило привлекательность обыкновенных бумаг, торгующихся на Московской бирже. По итогам 2017 г. госбанк распределил 61% от чистой прибыли по МСФО на дивиденды, обеспечив 5,5% див. доходности.

Во-вторых, банк, как и большинство компаний с государственным участием, стремится к выплате 50% от чистой прибыли.

По итогам 2018 г. при расчете дивидендов ВТБ продолжил придерживаться политики равной дивидендной доходности по всем типам акций, но от директивы Минфина пришлось отступить. Дело в том, что у банка при выплате половины чистой прибыли на дивиденды могли бы возникнуть проблемы с выполнением требований ЦБ РФ по достаточности капитала. В этой ситуации ВТБ пришел к компромиссу с Минфином и было решено направить на дивиденды по итогам 2018 г. 15% от чистой прибыли или 0,0011 руб. на акцию, что предполагает около 2,8% дивидендной доходности.

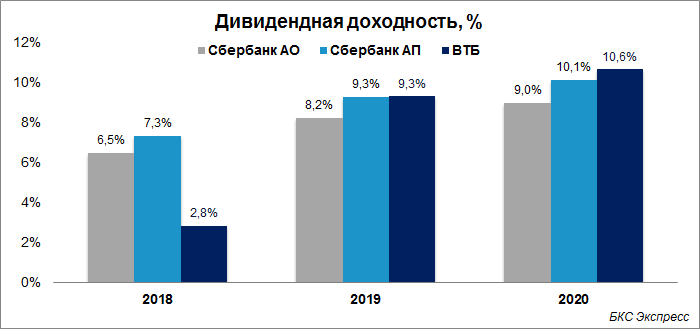

В 2018 г. как по размеру дивидендов, так и по дивидендной доходности большую привлекательность для инвесторов однозначно представляет Сбербанк, однако в будущем ситуация может поменяться.

На какие дивиденды можно рассчитывать

На последнем ГОСА менеджмент Сбербанка вновь подтвердил намерение заработать 1 трлн руб. чистой прибыли к 2020 г. и выйти на 50% коэффициент дивидендных выплат. В презентации для инвесторов Сбербанк обозначил прогноз по росту прибыли в 2019 г. на 10%, что предполагает около 915 млрд руб. по итогам года. Уровень достаточности капитала банка находится вблизи 12,5%, установленных дивидендной политикой, что может позволить уже по итогам 2019 г. выплатить 50% чистой прибыли. При таком раскладе дивиденды по итогам 2019 г. могут составить около 460 млрд руб. или 22,1 руб. на акцию.

ВТБ, в свою очередь, на прошедшем собрании акционеров обозначил стремление вернуться к коэффициенту 50% чистой прибыли уже по итогам 2019 г. Чистая прибыль банка, по словам менеджмента, может составить 300 млрд в 2022 г. При планомерном росте финансовых результатов, акционеры ВТБ могут рассчитывать примерно на 230 млрд руб. чистой прибыли или 0,00413 руб. на акцию по итогам 2019 г. при 50% payout ratio.

На основании предположения, что прогнозы будут выполнены и рост чистой прибыли будет плавным, мы посчитали ожидаемую дивидендную доходность бумаг госбанков при текущем уровне цен (Сбербанк АО: 246,7 руб., Сбербанк АП: 218,7 руб., ВТБ: 0,0388 руб.). Вот что из этого получилось:

По итогам расчетов акции ВТБ могут обеспечить более высокую дивидендную доходность относительно обыкновенных акций Сбербанка уже в следующем году. Доходность по привилегированным бумагам Сбербанка сможет составить конкуренцию ВТБ по доходности в 2019 г., но только на один год.

В 2020 г. дивидендная доходность ВТБ может составить 10,6%. В то же время при достижении Сбербанком прогнозного 1 трлн чистой прибыли в 2020 г. и выплате 50% сравнимый показатель будет ниже: 9% по обыкновенным бумагам и 10,1% по привилегированным. С учетом прогнозируемых более высоких темпов роста чистой прибыли ВТБ разрыв и далее будет постепенно увеличиваться, а по итогам 2022 г. банк может предоставить уже 14,8% дивидендной доходности по текущим ценам.

Важно оговориться, что данные расчеты – лишь допущение о достижении банками своих целевых показателей. В действительности на дивидендные перспективы может оказать влияние множество факторов, начиная с принятия новой дивидендной политики Сбербанка в 2021 г. до изменения прогнозных темпов роста чистой прибыли. Также не стоит забывать, что дивидендная доходность является важным, но не единственным фактором, определяющим привлекательность инвестиций.

БКС Брокер