До выборов президента в США остался месяц. Их исход – главное, что волнует сейчас инвесторов. Большинство опросов общественного мнения отдают преимущество кандидату от демократов Джозефу Байдену. Высокие шансы на его победу могут спровоцировать команду Дональда Трампа усилить свои позиции, что придаст рынкам дополнительной нервозности.

Противостояние Трампа и Байдена разворачивается на фоне обострившейся поляризации американского общества, которое разделилось по многим важным вопросам. От результатов финального голосования зависит развитие ситуации в экономике и на рынках.

Позиции кандидатов

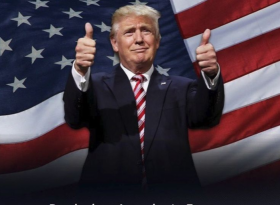

Если рисовать картину жизни Америки обоих кандидатов общими мазками, то Дональд Трамп как республиканец выступает за низкие налоги и умеренное вмешательство государства в экономику. Он симпатизирует консервативным отраслям, таким как нефтяная и сталелитейная промышленность.

Байден, напротив, занимает более левые позиции: он собирается повысить налоги на корпорации и богатых американцев, увеличить минимальную зарплату и сделать систему здравоохранения доступнее для граждан.

Что касается вопросов внешней политики США, то тут у кандидатов тоже совершенно разные позиции, и исход предстоящих выборов может поменять геополитическую картину США и других стран. Байден более склонен к компромиссам, например, готов идти на переговоры с Китаем и Ираном, но занимает более жесткую позицию по отношению к России.

Что будет, если победит Байден?

Это приведет к принятию новых фискальных стимулов, что позитивно скажется на секторах value и негативно – на IT-гигантах и нефтяных компаниях (во многом из-за возможного запрета на бурение). Повышение налогов, которым пугает команда демократа, будет, скорее, точечным – в виде увеличения налога на прирост капитала (capital gains tax). В условиях слабой экономики резко повысить налоги не получится. К тому же опасения роста налогов могут компенсироваться тем, что демократы повысят государственные расходы, если окажутся у власти.

Скорее всего, Байден будет проводить более умеренную политику в отношении Китая, что снизит геополитические риски (благоприятный фактор для рынка). Готовность договариваться с другими странами сыграет на руку китайским компаниям и американским игрокам на китайском рынке, таким как Apple, Boeing и другим.

Победа Байдена может спровоцировать падение рынка в среднем на 5%, еще сильнее пострадают акции технологических компаний. Возможную коррекцию нужно будет рассматривать как возможность для покупки.

Байден предлагает ввести следующие налоги:

-

28% – налог на прибыль корпораций.

-

Увеличение налога на сверхприбыль корпораций за рубежом, что приведет к снижению EPS на 3,1%.

-

Увеличение взносов на социальное обеспечение сотрудников, зарабатывающих больше $400 тыс. в год, будет стоить компаниям в индексе S&P еще $35 млрд, т.е. около 1% от EPS S&P 500. Увеличение налогов на богатых: прямые налоги для тех, кто зарабатывает больше $400 тыс., дополнительно налог на прирост капитала и дивиденды в размере 39,6% для тех, чьи доходы превышают $1 млн. В сумме эта налоговая инициатива может стоить богатым слоям населения около $160 млрд в год, или 0,6% от суммарной капитализации индекса. В свою очередь, это означает существенное снижение денежного потока для реинвестирования в рынок, а также наибольший удар для luxury-сегмента (отели, авиалинии, казино и прочее).

Что будет, если победит Трамп?

Победа республиканцев означает сохранение текущего «статуса кво»: низкие налоги, минимальное регулирование экономики, сложные отношения с Китаем и Ираном и умеренно-негативные с Россией. В случае развития событий по такому сценарию сектор технологий будет оставаться локомотивом американской экономики.

Если Трамп останется президентом, то рынок ожидает небольшое ралли – так нивелируется риск увеличения налогов и ужесточения регулирования. Тем не менее рост рынков ограничится риском ужесточения торговой войны с Китаем. Такой сценарий наиболее благоприятен для секторов технологий и энергетики.

Идеальное решение

Лучшим вариантом развития ситуации для рынка станет победа Байдена и сохранение в Сенате республиканского большинства. В этом случае сохранится «статус кво» Трампа по налогам, внешняя политика в отношении Китая станет менее резкой, а налогово-бюджетная политика – более ясной.

На что делать ставки инвесторам?

Фигура будущего президента США влияет больше на отдельные секторы экономики, чем на весь рынок. Мы уже видим всплеск волатильности в преддверии выборов. Сентябрьское падение индексов, дебаты, болезнь Трампа – все это четко вписывается в тезис о том, что рынки уже вступили в новую фазу волатильности.

Вне зависимости от того, кто победит на выборах, фискальное стимулирование экономики будут проводить в разной степени как Трамп, так и Байден. Если после выборов случился просадка, то нужно понимать, что потом рынки пойдут вверх.

Слабость, пришедшую на рынки, нужно использовать для формирования долгосрочных позиций в качественных инвестиционных историях. Масштабные фискальные и монетарные стимулы практически не оставят альтернатив акциям для долгосрочного хранения капитала. По разным метрикам мы видим, что глобальные портфели инвесторов исторически остаются недоинвестированными в акциях, и любая просадка будет использоваться ими для покупок.