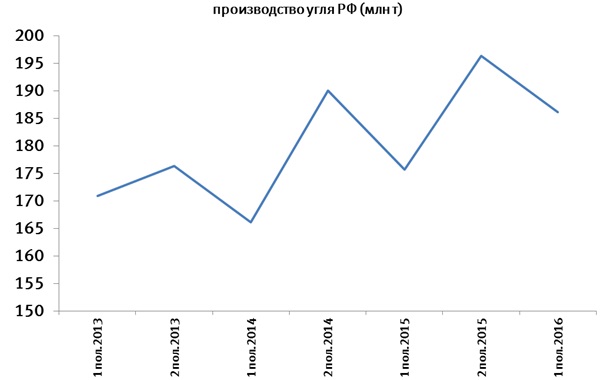

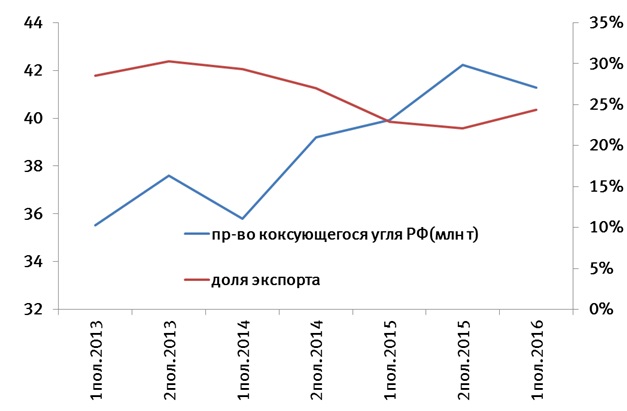

Динамика добычи полезных ископаемых в РФ в первом полугодии 2016г. была положительна. Особенно уверенный рост показывала добыча угля, в январе-июле 2016г. она прибавила +5.8% (+4.1% в 2015г.) Добыча коксующегося угля приросла на 2.8% в январе-июле 2016г. (+9.5% в 2015г. ) Конкуренция с другими видами сырья стимулирует отечественные угольные компании к повышению качества добываемого угля — его обогащению и дальнейшей переработке с целью продажи по более высокой цене. В январе-июле 2016г. производство обогащенного угля выросло на 12.2% (+2.6% в 2015г.)

Ист. Росстат

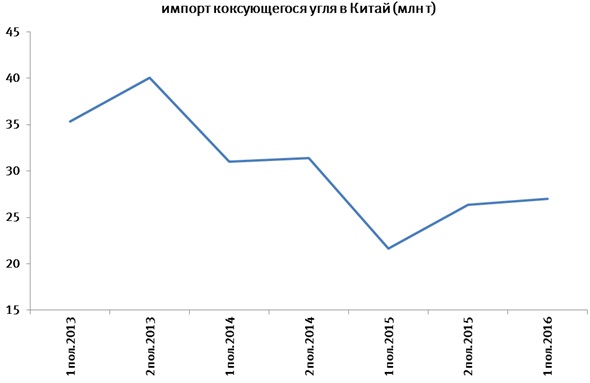

Как это ни странно, динамика экспорта угля в 2015г. из России отставала от его производства, что связано с ухудшением ситуации на мировых рынках. Но в январе-июле 2016г. вывоз ускорился до 7.4% (г/г) после падения в 2015г. на 0.7%. Больший прогресс показал российский экспорт коксующегося угля. Активизация его поставок (+10% в январе-июле 2016г.) имела место в период оживления конъюнктуры на рынке Китая. Импорт коксующегося угля в КНР в первом полугодии вырос на +25% (г/г), при этом весь импорт угля по всем товарным позициям подрос только на +4.7%.

Ист.Bloomberg

Парадоксально, но импорт коксующегося угля из России в КНР в первом полугодии 2016г. на самом деле снизился (-37.9%). Дело выглядит так, российские производители перенаправляли товарные потоки на премиальные рынки Японии и Южной Кореи, используя более благоприятные ценовые предложения в этих странах. Импорт российского коксующегося угля в Японию вырос в первом полугодии 2016г. на 25.1%, а в Южную Корею на 62.4%. Общий прирост российских поставок коксующегося угля по этим трем (ключевым) странам в первом полугодии составил +14.9%.

Согласно отчетности Распадской, российский рынок в 2016г. предоставлял лучшие условия реализации по углю по сравнению с мировым рынком и особенно с китайскими ценовыми предложениями.

Средние цены реализации угольного концентрата Распадской

| $/т | 1п2016 | 1п2015 | Изм.,% |

| Россия | 57.8 | 65.5 | -12% |

| Европа | 50.8 | 53.4 | -5% |

| АТР | 33.9 | 43.8 | -23% |

| средняя цена | 44.8 | 55.3 | -19% |

Ист. Распадская

Динамика производства коксующегося угля и его экспорта из РФ

Ист. Росстат и Таможенный комитет РФ

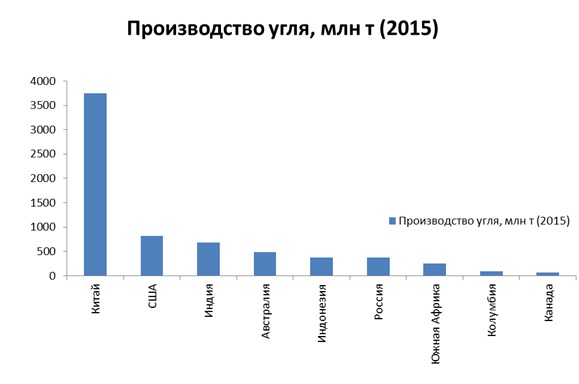

Глобальная конкуренция и вытеснение “слабых”. Интересно, что общий импорт коксующегося угля в Южную Корею снизился в первом полугодии на 8.7%. И выясняется, что Россия занимает здесь место на рынке канадских и американских угольщиков, которые испытывают значительные трудности в условиях снижения сырьевых цен. Например, в 2015г. Канада сократила производство угля на 10.6%, в январе-апреле 2016г. оно снизилось на 5.1% (г/г). В США производство снизилось еще резче - на 10.4% в 2015г. и на 27.6% в первом полугодии 2016г. Отчаянность ситуации в Северной Америке подчеркивается тем фактом, что в апреле 2016г. заявление на банкротство подала крупнейшая американская частная угольная компания Peabody Energy. Одним из следствий этого сильного для отрасли события стало одобрение 11 августа кредиторами плана сокращения добычи угля в Австралии. Он включает, в частности, закрытие крупной шахты Burton уже в 2016г. В целом Peabody прогнозирует снижение своих продаж австралийского угля с 2016 по 2021гг. с 36 млн т до 28 млн т, что существенно для баланса мировой торговли. При этом компания прогнозирует увеличение спроса в регионе АТР в 2016-2021гг. на коксующийся уголь на 50-55 млн т и на энергетический уголь на 50-60 млн т (из-за ввода новых электроэнергетических мощностей в этих странах.)

Сокращение производства угля касается не только Северной Америки и (Австралии). Наиболее существенным с точки зрения глобального спроса-предложения является сокращение добычи в Китае. В первом полугодии 2016г. оно составило (-9.7%), ускорившись по сравнению с падением в 2015г. (-3%). Китайское правительство стремиться уменьшить производство угля, заморозить новые угольные проекты, закрыть устаревшие производства и компании-зомби, снизить зависимость (80 %) электрогенерации от угля. В 2016-2018гг. в КНР собирается закрыть 4300 шахт производительностью 700 млн т угля в год. Уголь уступает место гидроэнергии, газу, атому, ветру, солнцу. В апреле 2016г. китайское правительство объявило о регуляторном сокращении времени работы в угольной отрасли с 330 до 276 рабочих дней в году. С другой стороны, сокращение производства стали в Поднебесной империи снижает потребность в коксе. Что хорошо для цены угля в “китайской” ситуации, так это что падение производства в КНР в 2016г. (оценка -9%) опережает падение спроса (оценка -3.4%).

Ист. Bloomberg

Благоприятную конъюнктуру на угольном рынке в 2016г. задает множество факторов, начиная от сильных дождей в Австралии до политики импортозамещения для угольной отрасли в Индии. Первоочередной причиной повышательного движения цены в 2016г. считают сокращение производства угля в Китае. По-нашему мнению, следует также обратить внимание на тренд сокращения производства и экспорта в Индонезии. Индонезия является вторым крупнейшим мировым экспортером угля (после Австралии) и ее позиции в мировой торговле влияют в немалой степени на цены энергетического угля. Изучение “добычного” опыта этой страны, кроме того, показывает, насколько сильно финансовое положение угольной отрасли зависит от степени развитости внутреннего спроса на её продукцию. Простой пример. - В январе-мае 2016г. в Индонезии было произведено 166 млн т (-19% г/г), при этом на экспорт было отправлено 81.3%! Для сравнения России экспортирует около 42% добываемого угля, что задает большее пространство сбытового маневра для наших производителей.

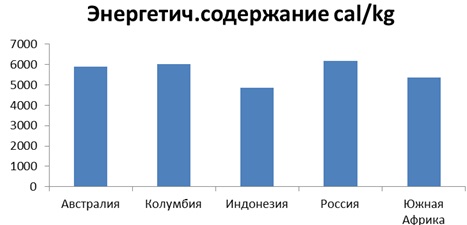

Слабым местом Индонезии в текущей ситуации является пониженное энергетическое содержание ее суб–битоминозного угля. Здесь страна уступает России, Австралии, Колумбии, Южной Африке – другим крупнейшим “морским” экспортерам угля (seaborne market). Так получилось, что снижение спроса в валовом отношении на уголь в Китае и Индии совпало с повышением требований потребителей к его качеству. Поэтому падение китайского и индийского спроса коснулось в первую очередь низкоэнергетического индонезийского угля. (Напротив, российские отгрузки качественного угля в Индию в 2016г. подросли на фоне общего снижения импорта в эту страну.) В довершении “бед” страны, стоит упомянуть о собственном ужесточении Джакартой правил ведения бизнеса, что привело к неустойчивости мелких угледобывающих предприятий и дальнейшему снижению добычи.

Ниже представлены сравнительные характеристики угля по энергетическому содержанию. Эта диаграмма показывает сильные позиции России на мировом рынке угля.

Финансовое положение компаний. По оценке Wood Mackenzie более 65% производства угля в конце 2015г. было неприбыльным. Однако, как показывает таблица ниже, российские угольные компании имеют определенные экономические преимущества перед конкурентами в 2015г. -2016гг.

Маржинальность по EBITDA угольного бизнеса

| млн долл. | 2014 | 2015 | 1П 2016 | выручка 2015 |

| Glencore | 23.10% | 26.20% | 16.7% | 7925 |

| BHP | 16.90% | 16.50% | 22% | 5079 |

| Anglo-American | 20.80% | 21.40% | 19.20% | 4888 |

| Rio-Tinto | 9.50% | 17.50% | 18.90% | 2811 |

| Мечел | 13.30% | 24.70% | 26.40% | 1783.5 |

| Евраз(уголь) | 28.50% | 32.90% | 39.70% | 1068 |

| Распадская | 9.90% | 25.30% | 28.60% | 419 |

| Юж.Кузбасс | 12.70% | 27.80% | Оценка 32% | 526.3 |

| Белон | -1.20% | 22.60% |

| 225.4 |

Ист. Bloomberg, данные компаний

Кривая денежных издержек (cash cost curve) 2016г. показывает, например, что cash-cost компании BHP по металлургическому углю находится в районе $44-56 за тонну. Та же Распадская показала cash cost в первой половине 2016г. на уровне $25. При этом по удельным издержкам компания BHP входит в первые (успешные) 25% производителей угля. То есть объемы угля большинством других производителей производятся при больших издержках.

Преимущества низкого курса рубля существенно помогли российским компаниям в период низких цен на уголь во второй половине 2015г., а также в первой половине 2016г. Укрепление рубля во втором полугодии 2016г. совпало с существенным ростом цен на уголь на мировом рынке, обещает улучшение результатов во втором полугодии. Так с 1 июля по 29 августа 2016г. средняя цена премиум австралийского коксующегося угля выросла на 21.7% по сравнению со средней ценой первого полугодия.

В качестве примера рассмотрим прогноз деятельности шахты Распадской. Средняя долларовая цена реализации в этой простой модели во втором полугодии повышается на 20% по сравнению с первым полугодием. Средний курс доллара во втором полугодии 2016г. принимается равным 64.6. Прирост годовой EBITDA составит по этому расчету 25.5%.

Итоги деятельности Распадской (Южный Кузбасс приведен для сравнения)

| долл. | 1 пол.2015 | 2 пол.2015 | 1 пол.2016 | 2 пол.2016 П |

| цена реализации | 55.17 | 42.27 | 44.8 | 53.76 |

| ден.себест. тонны | 28 | 25.93 | 25.07 | 27.26 |

| реализация,тыс.т | 3335 | 3113 | 3113 | 3300 |

| EBITDA,тыс.долл. | 67000 | 39000 | 53000 | 80000 |

| курс долл./руб. | 57.4 | 64.45 | 70.26 | 64.6 |

| EV/EBITDA при цене 41 |

|

| 9.68 | 6.69 |

| Юж Кузбасс(справ.) |

|

| прогноз |

|

| EBITDA,тыс.долл. | 87200 | 60100 | 65300 |

|

| EV/EBITDA при цене 770 |

|

| 22.7 |

|

Ист. Распадская, Bloomberg, расчеты ВТБ24

Сравнение горных металлургов по прогнозному мультипликатору EV/EBITDA за 2016г.

|

| Цена | EV/EBITDA 2016 |

| Glencore | $4.64 | 8.08 |

| BHP | $31.95 | 8.22 |

| Anglo-American | $5.38 | 6.38 |

| Rio-Tinto | $31.18 | 7.31 |

| Евраз | 131.9Gbp | 5.98 |

| Распадская | 41р. | 6.69 |

Ист. Bloomberg, расчеты ВТБ24

Выводы: Улучшение конъюнктуры на угольном рынке дает повод для нового взлета интереса к акциям угольщиков при подведении итогов 2016г. В долгосрочном плане следует рассчитывать на очень небольшой рост потребления угля из-за инициатив в США, КНР и других стран по снижению угольной зависимости. Но, по крайней мере, до 2030г. уголь останется вторым энергетическим источником после нефти. В условиях конкурентной борьбы российские угольные компании имеют определенные преимущества перед другими странами как по качеству угля, так и по издержкам производства. Это улучшает долгосрочное видение по акциям Распадской и др. угольных компаний.

Душин О.В., Аналитик ВТБ24 dushinov@vtb24.ru