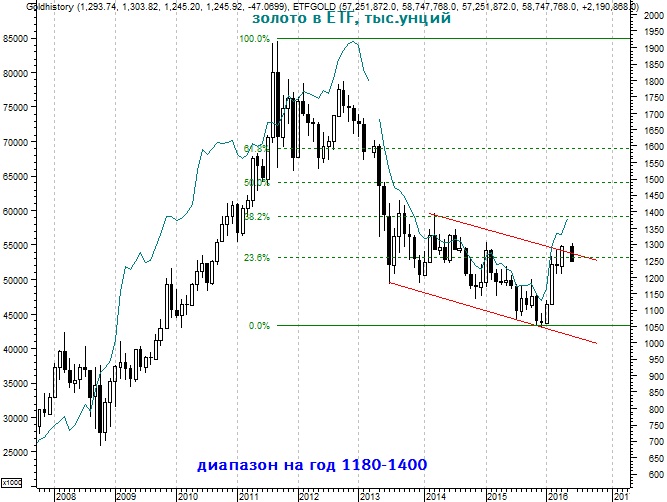

Основными чертами 2016г. для отрасли являются разворот цены золота вверх после даунтренда 2011-2015гг. и ожидания снижения в целом добычи металла. Хотя возможное повышение ставки ФРС США в 2016г. сохраняет вес опасения для цены золота, инвесторские настроения вокруг желтого металла явно улучшились. Так, с января по май 2016г. продолжается прирост физических активов золотых ETF.

Наряду с ростом спроса на мировом рынке наблюдается сокращение предложения. После 7 лет роста добычи (mining production) падение добычи драгоценного металла в 2016г. составит, по нашим оценкам, 1.2% после роста в 2015г. также на 1.2%. GFMS Thomson Reuters оценивал в январе 2016г. масштаб падения добычи в 3%, но рост цены золота с этих пор, вероятно, сгладит этот процесс. В первом квартале 2016г. добыча золота подросла на 0.63% г/г (ист. WGC)

Причиной ожидаемого снижения добычи является сворачивание капитальных затрат майнинговых компаний из-за снижения цен металлов, как промышленных, так и драгоценных. По оценке SNL Metals & Mining, общие капитальные затраты в горнодобывающей отрасли сократились с 2012г. по 2015г. на 30% и до 2017г. сократятся еще на 12%, что отразится на объеме извлекаемых ресурсов. По данным консенсус оценок Bloomberg, 8 крупнейших зарубежных золотодобывающих компаний их capex на cash-basis cнизится в 2016г. на 6%. Из 8 компаний снижает затраты 4.

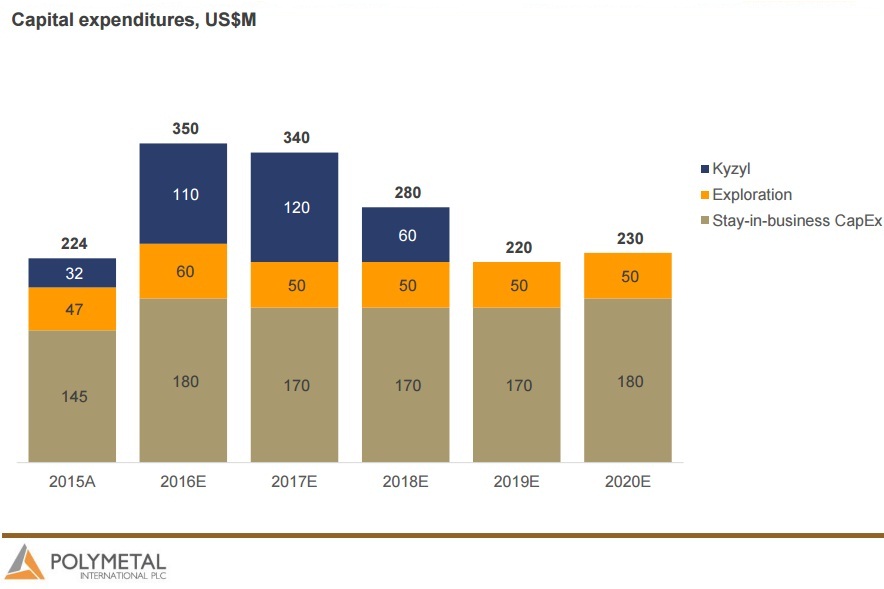

Однако нельзя сказать, что продолжение даунтренда по капитальным затратам касается российских компаний. По планам Полиметалла капрасходы в 2016г. возрастут на 56.25%. Полиметалл расширяет работы по освоению Кызыльского проекта, а также exploration и maintanance. 16 мая Полиметалл повысил планы по производства золота на 2016-2020гг. Повышение прогноза отражает недавние приобретения компании - месторождение Капан в Армении (сделка была закрыта 28 апреля 2016 г.) и месторождение Комаровское в Казахстане (закрытие сделки ожидается в 3 квартале 2016 г).

Ниже представлены капитальные планы компании

Ист. презентация компании Полиметалл 18 мая 2016г.

Значительное увеличение капрасходов в 2016г. декларирует и компания Полюс. Консенсус оценка Bloomberg дает величину увеличения capital expenditures 93.7%. Проекты Полюс предусматривают расширение, развитие перерабатывающих мощностей в Красноярском регионе и на месторождении Вернинское (Иркутская область), а также внедрения процессов кучного выщелачивания на Куранахе (Якутия). Со второй половины 2017г. компания может расширить выход руды на Наталкинском месторождении (Магаданская область). О планах на Наталку, как предполагается, будет сообщено инвесторам в 2016г.

Данные по Селигдару и Полиметаллу приведены в золотом эквиваленте (вкл.серебро)

Добыча составной части Полюс ПАО ”Лензолота” постепенно снижается за счет естественного истощения природных ресурсов россыпных месторождений. В 2015г. добыча в Иркутской области снизилась на 9.3% - до 172 тыс. унций - из-за снижения среднего содержания золота на 18% (с 0.65 до 0.53 г/куб.м). Падение было частично компенсировано увеличением объема промывки песка.

Видение перспектив развития “Лензолото” Полюс обещает представить в этом году. Однако для миноритарных инвесторов настораживающим моментом является отказ от выплат дивидендов по обыкновенным акциям “Лензолото” за 2015г. Возможно, это связано с повышением налога на дивиденды и перехода к другим схемам внутрикорпоративного финансирования. Схемы финансирования, похоже, изменяются из-за buy-back акций Полюса на сумму 255,298 млрд руб. с 10 марта по 27 мая 2016г. Напомним, что 83.62% акций компании “Лензолото” принадлежит “Полюс”.

Ситуация снижения содержания золота, но только не в россыпях, а в руде, коснулась также компании Бурятзолото, входящей в NordGold. В 2015г. добыча снизилась на 5.8% до 112.7 тыс. унций при снижении содержания с 5.58 г/т до 5.19 г/т. Однако на 2016г. компания NordGold планирует увеличить капзатраты на 43.2%, хотя большая часть этих трат придется на развитие “небурятских” активов. Тем не менее в 1-ом квартале 2016 будет завершена реконструкции дробильного комплекса на обогатительной фабрике Ирокинда (Бурятзолото), что позволяет увеличить объем дробления и уменьшить размер частиц раздробленной породы и позволяет рассчитывать на небольшое увеличение производства. В среднем компания рассчитывает добывать 128000 унций в течение 11.5 лет жизни шахт Бурятзолота. В 2015г. было добыто 112.9 тыс. унций. Заметим, что по категории proved и probable в Бурятзолото резервов хватит только на 4.3 года добычи. Остальной период компания Nordgold рассчитывает из оценки ресурсов (оцененных, выявленных, предполагаемых), что несколько снижает инвестиционный вес корпоративного расчета.

Компания Селигдар снизила производство золота в 2015г. на 4.5% (до 109.2 тыс. унций) Однако в 2016г. она планирует добыть на 35% больше. Главным событием 2016г. станет ввод в эксплуатацию новой золотоизвлекательной фабрики на месторождении Рябиновое - в конце 3-го квартала 2016 г. Рублевые капвложения в 2015г. у компании возросли в 8.42 раза, в долларовом исчислении в 5.31 раза. Несмотря на то, что 2014 и 2015г. были убыточными для компании, план 2016г. предполагает достижение неплохих финансовых результатов. Это может означать выплату дивидендов по итогам 2016г. Совет директоров рекомендовал по результатам 2015 года не выплачивать дивиденды на обыкновенные акции. Выплаты на привилегированные акции рекомендованы в размере 337.5 млн рублей (из расчета 2.25 рубля на акцию) за счет средств спецфонда, сформированного в 2014 году (за 2014г. как и за 2013г. дивиденды по префам не были выплачены в связи с необходимостью концентрации ресурсов предприятия на развитии производства в т.ч. на строительство новой обогатительной фабрики на ГРК Рябиновый".). Если акционеры 17 июня 2016г. примут рекомендацию, держатели "префов", имеющие право на получение дивидендов, будут определены по состоянию на 5 июля 2016 года.

Ожидание улучшения финансовых результатов Селигдара за счет резкого наращивания добычи золота в 2016г. является достойным поводом для включения этой акции в инвестиционный портфель. Однако отметим, что информационная прозрачность компании уступает “старшим коллегам” по отрасли. К примеру, мы до сих пор не знаем, каково соотношение чистый долг/EBITDA Селигдара по итогам 2015г.. Оценка – 5.85.

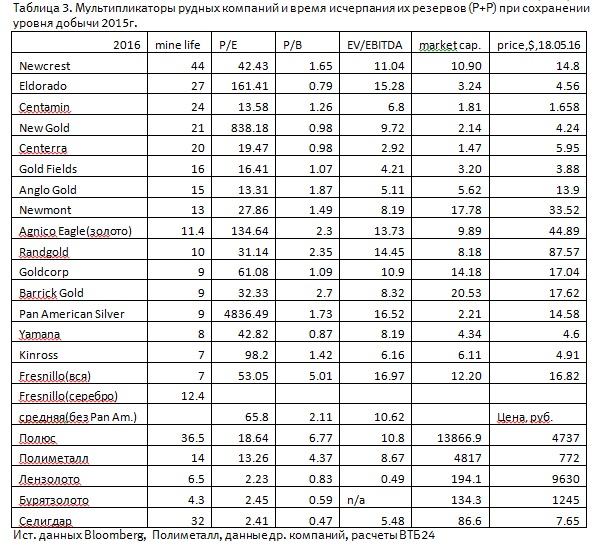

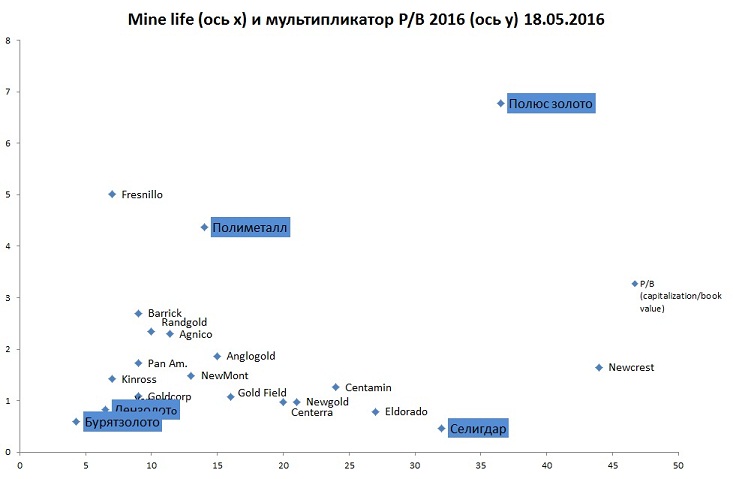

Сравнительный анализ

Сравнение российских компаний с зарубежными аналогами выявляет в первую очередь их более высокую эффективность в части использования активов. Взвешенная по капитализации средняя прогнозного P/E за 2016г. 15 зарубежных компаний на 18 мая составляла 65.8, что говорит о готовности инвесторов принимать снижение доходов компаний (после даунтренда по золоту с 2011-2015 гг.) из-за веры в счастливую судьбу драгоценного металла. Даже при P/E 2016 равным 20 цены акций Полиметалла (1164р.) и Полюс (5083р.) будут иметь значительный дисконт с ведущими золотодобывающими компаниями мира.

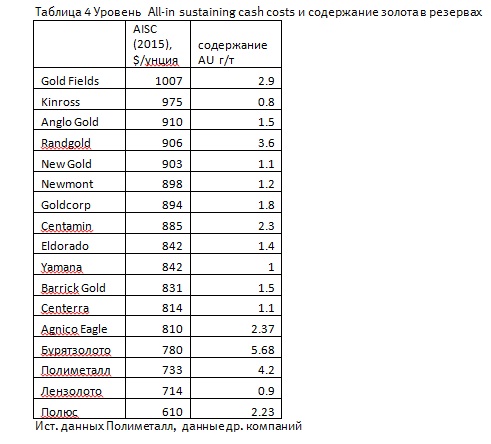

Следует помнить, что при сравнении по объективным показателям ведущие мировые компании заметно проигрывают российским золотопромышленникам как по величине резервов P+P (доказанных и вероятных), так и по содержанию драгоценного металла в руде. Также падение курса рубля в 2014-2015гг. обеспечило немалые преимущества российских горных металлургов по части издержек производства. Это показывает таблица 4 (ниже) AISC - All-in sustaining cash costs (“полная себестоимость”), включающие, помимо текущих денежных издержек (cash- cost), ряд статей по капитальным затратам. Как видно из таблицы ниже, вследствие снижения курса рубля российские компании обладают большим резервом устойчивости к колебаниям биржевой цены на золото.

Buy-back Полюса

При реализации buy-back по цене 4 041.19 руб. (до 27 мая) за акцию компания Полюс столкнулось с тем обстоятельством, что цена акции с 18 апреля торгуется выше данного порога (4041), что ставит под сомнение вопрос о полном выполнении программы. Нет сомнений, что в результате выполнения программы buy-back возрастет долговая нагрузка компании. На 31 декабря 2015г. соотношение net debt/EBITDA было равным 0.12. В результате заемного финансирования под выкуп это соотношение net debt/EBITDA (за 2015) могло бы возрасти до 3.44, что превышает разумные пределы (3). Тем не менее, компания получает в виде пакета квазиказначейских акций инструмент финансирования. При рыночной цене выше цены выкупа вполне возможно проведение SPO акций Полюса. Проведение SPO повышает шансы выплаты дивидендов по итогам 2016г. после перерыва выплат по итогам 2015г.

Выводы: Акции российских золотодобывающих компаний имеют задел большей экономической прочности, чем их западные аналоги. К тому же они имеет меньшую фондовую оценку, что повышает их привлекательность в долгосрочном плане. Эти бумаги имеют преимущества перед зарубежными конкурентами в случае роста долларового индекса. Рост доллара негативно влияет на цену золота и курс рубля. Другими словами, российские экспортеры, проигрывая на цене золота, приобретают положительный девальвационный эффект. Наиболее удобный момент для приобретения акций в текущей ситуации роста опасений повышения ставки ФРС - это опускание цены золота к уровням близким к $1200 за унцию.

Душин О.В., Аналитик ВТБ24 dushinov@vtb24.ru