Комментарий

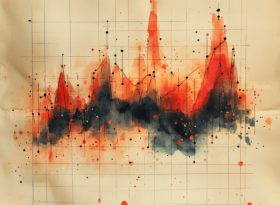

Коррекция на мировых фондовых площадках набирает ход: захлестнувшая рынки волна фиксации прибыли смыла вчера более 1% капитализации индексов в Европе, 0,5% капитализации Dow, а сегодня стала причиной падения сводного азиатского индекса MSCI Asia Pacific еще на 1%. Российский рынок на этом фоне упал еще на 1,7%, доведя суммарные потери за последние два дня до 3,7%. Среди основных аутсайдеров торгов оказались акции сырьевых компаний: нефтяные акции пострадали от обвального падения нефти, поводом к продаже которой послужили ожидания роста запасов в США, тогда как бумаги металлургов отреагировали снижением на возросшие риски жесткой посадки экономики Китая.

Судя по всему сегодня фондовые рынки будут консолидироваться. Локальную поддержку фондовым индексам должны будут оказаться данные по продажам на вторичном рынке недвижимости в США. Вчерашние данные по новостройкам остались на уровне прошлого месяца, однако число выданных разрешений на строительство заметно выросло.

Нефть восстанавливается на фоне сокращения запасов в США (вопреки прогнозам), промышленные металлы также растут после падения накануне, что должно обеспечить российскому рынку фундамент для краткосрочного восстановления. Между тем, растущая волатильность в отсутствии каких-либо значимых событий на финансовых рынках (аналогичных по значимости решениям о реструктуризации греческого долга и выделении ей помощи Евросоюза), по крайней мере, в ближайшей перспективе, грозят фондовым площадках новыми и волнами коррекционных снижений. С другой стороны, ожидаемое снижение можно при текущей конъюнктуре можно воспринимать скорее как возможность для входа в рынок. Многие эксперты отмечают перекупленность качественных активов и ждут роста доходностей treasuries, как на фоне улучшения экономических ожиданий, так и на возможном сокращении денежных стимулов от денежных властей США, о чем, собственно уже начали говорить представители ФРС. Несмотря на то, что базовая ставка останется на нулевой отметке до 2014 года, нельзя не исключать, что Федрезерв может отказаться от рекапитализации своих вложений в долговые бумаги. В таком случае, выход капитала из защитных активов будет сопровождаться всплеском аппетита к риску.

Россия, несмотря на недооцененность, пока выпадает из обоймы перспективных вложений. Капитал обходит отечественный рынок, стороной справедливо выжидая решений по составу нового Правительства, который должен будет продемонстрировать реальные намерения вновь избранного Президента в отношении экономических преобразований. Таким образом, до мая мы не ждем серьезных движений на рынке и полагаем, что индекс ММВБ продолжит колебаться в широком коридоре 1500-1650 п.

Сегодня, после продаж на открытие, мы ждем технического отскока в акциях сырьевых компаний, в том числе бумагах Норникеля и Мечела, пострадавших в наибольшей степени от возросших рисков жесткой посадки экономики Китая. По итогам дня мы рассчитываем на скромный прирост в пределах 0,2-0,3%.

Среди корпоративных новостей стоит выделить намерение альянса Renault-Nissan базировать свою основную производственную площадку на Автовазе, что должно выгодно отразиться на капитализации последнего. Слабые результаты ОГК-1 и ОГК-3 за 2011 год, дополнительно «затеняются» перспективами интеграции в ИнтерРАО, что превратит их в сугубо производственные активы. Сейчас акции этих компаний рассматриваются исключительно с позиций входа в Интер РАО.

Директор аналитического департамента Василий Конузин