Несмотря на разочаровывающий отчет по индексу потребительских цен в пятницу, в котором отмечалось снижение базовой инфляции, сегодня утром Китай сообщил, что в сентябре индекс потребительских цен составил 1,6% в годовом выражении.

Это соответствует ожиданиями и предполагает снижение с 1,8% в августе в основном из-за высокого эффекта базы по сравнению с предыдущим годом.

Однако индекс цен производителей взлетел с 6,3% в прошлом месяце до 6,9% по сравнению с прошлым годом на фоне ожиданий отметки в 6,4% и оказался буквально в шаге от самого высокого прогноза, вызванного недавним ростом цен на сырьевые товары и подробными исследованиями PMI.

Однако индекс цен производителей взлетел с 6,3% в прошлом месяце до 6,9% по сравнению с прошлым годом на фоне ожиданий отметки в 6,4% и оказался буквально в шаге от самого высокого прогноза, вызванного недавним ростом цен на сырьевые товары и подробными исследованиями PMI.

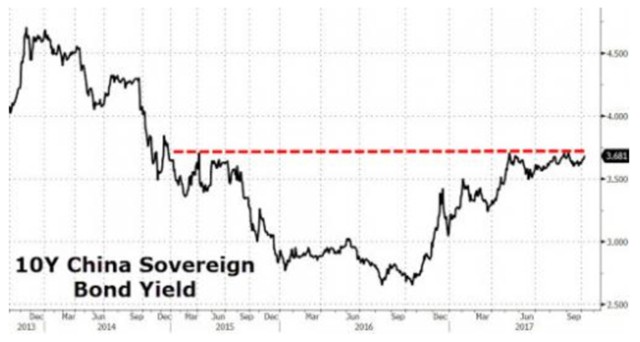

Несмотря на то что юань не показал никакой реакции, ожидаемый индекс цен производителей способствовал росту 10-летней доходности Китая до самого высокого уровня за 30 месяцев или с апреля 2015 г.

Масло в огонь подлил глава Народного банка Китая Чжоу Сяочуань, который ранее заявил, что ВВП Китая вырастет с 6,9%, зафиксированных в первые шесть месяцев года, "за счет роста расходов домохозяйств", согласно его комментариям на Международном банковском семинаре G30, опубликованным на сайте Народного банка Китая в понедельник.

Масло в огонь подлил глава Народного банка Китая Чжоу Сяочуань, который ранее заявил, что ВВП Китая вырастет с 6,9%, зафиксированных в первые шесть месяцев года, "за счет роста расходов домохозяйств", согласно его комментариям на Международном банковском семинаре G30, опубликованным на сайте Народного банка Китая в понедельник.

Причина, по которой его комментарии повлияли на долгосрочный сегмент, заключается в том, что сообщаемое и полностью сфабрикованное число выше, чем предыдущий консенсус-прогноз ВВП Китая в III квартале, который составил 6,8%.

И хотя на рост китайской доходности не повлияет на то, будет ли Китай проводить снижение доли заемных средств, реальность состоит в том, что Китай продолжает наращивать долги, учитывая последние кредитные показатели за выходные от НБК.

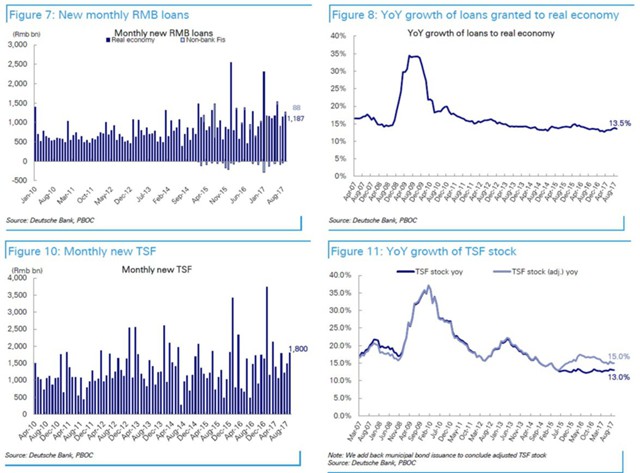

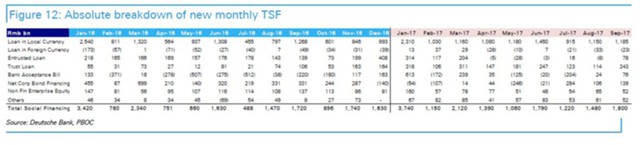

Самый широкое определение кредитования в Китае, Total Social Financing, подскочило до 1,82 трлн юаней в сентябре ($276 млрд), а оценка Wall Street составила 1,57 трлн юаней и 1,48 трлн юаней в предшествующий месяц.

Новые кредиты в юанях также превзошли ожидания: сейчас они составляют 1,27 трлн юаней против прогнозируемых 1,2 трлн юаней, денежная масса М2 не преодолела свежие рекордные минимумы, а вместо этого превзошла прогнозы, увеличившись до 9,2% на фоне постоянной отметки 8,9%.

Примечательно, что после того, как теневое банковское кредитование Китая наконец-то было снижено после нескольких месяцев сокращения, в сентябре был зафиксирован пик теневого банковского финансирования, на которое пришлось 22% TSF в сентябре против 18% в августе. Это было обусловлено главным образом более мягким периодом сокращения доли заемных средств после завершения самопроверки в реестре Комиссии по регулированию банковской деятельности Китая.

Примечательно, что после того, как теневое банковское кредитование Китая наконец-то было снижено после нескольких месяцев сокращения, в сентябре был зафиксирован пик теневого банковского финансирования, на которое пришлось 22% TSF в сентябре против 18% в августе. Это было обусловлено главным образом более мягким периодом сокращения доли заемных средств после завершения самопроверки в реестре Комиссии по регулированию банковской деятельности Китая.

Комментируя недавний всплеск создания кредитов, Кеннет Куртис, председатель Starfort Investment Holdings и бывший вице-председатель Asia Goldman Sachs Group, отметил, что "ситуация остается довольно жесткой: спрос на кредиты в частном секторе наконец-то появился в последние месяцы".

Комментируя недавний всплеск создания кредитов, Кеннет Куртис, председатель Starfort Investment Holdings и бывший вице-председатель Asia Goldman Sachs Group, отметил, что "ситуация остается довольно жесткой: спрос на кредиты в частном секторе наконец-то появился в последние месяцы".

Это также означает, что всего через две недели после того, как 30 сентября НБК сократил свой RRR для большинства банков в условиях неожиданного смягчения денежно-кредитной политики, "нет никакой надежды на дальнейшее смягчение политики в IV квартале", сказал Чжоу Хао, экономист Commerzbank AG в Сингапуре.

Конечно, в подтверждении ранее сказанного Кристофер Болдинг, доцент в Пекинском университете в Шэньчжэне, сказал, что "сокращение доли заемных средств не произойдет, если смотреть на любые меры по наращиванию кредита", и что "кредитование в 2017 г. фактически ускорилось с 2016 г.".

Это показано в приведенной ниже таблице, которая подтверждает, что для того, чтобы сохранить ВВП на уровне 6,9% или на каком-то другом целевом показателе, Китаю приходится вводить более чем вдвое эту сумму в кредит каждый месяц, в этом случае 15%. Самый важный вопрос касается того, что произойдет с кредитным импульсом Китая после 19-го партийного когресса, который начинается в среду.

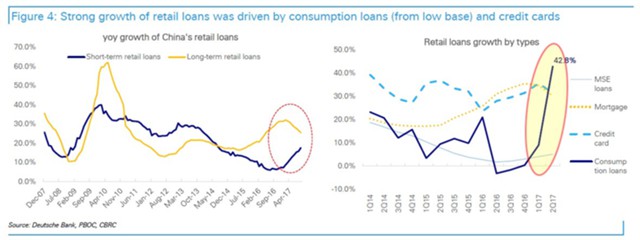

Рассматривая рост расходов домохозяйств, отмеченный выше Чжоу Сяочуанем, становится понятно, что все это является результатом резкого роста кредитования домохозяйств: "Бытовые краткосрочные кредиты увеличились слишком быстро, при этом часть средств была инвестирована на фондовые рынки и на рынок недвижимости, - сказал Вэнь Бин, исследователь China Minsheng Banking Corp. в Пекине. - Регулирующие органы начали обращать внимание на сектор и потребовали от банков усилить контроль за кредитами. Думаю, что в IV квартале импульс покажет признаки замедления".

Рассматривая рост расходов домохозяйств, отмеченный выше Чжоу Сяочуанем, становится понятно, что все это является результатом резкого роста кредитования домохозяйств: "Бытовые краткосрочные кредиты увеличились слишком быстро, при этом часть средств была инвестирована на фондовые рынки и на рынок недвижимости, - сказал Вэнь Бин, исследователь China Minsheng Banking Corp. в Пекине. - Регулирующие органы начали обращать внимание на сектор и потребовали от банков усилить контроль за кредитами. Думаю, что в IV квартале импульс покажет признаки замедления".

Комментируя недавний взрыв кредитов китайских домохозяйств, при котором краткосрочные кредиты взлетели до 1,53 трлн юаней против 524,7 млрд юаней год назад, Ганс Фан из Deutsche Bank отметил, что "китайские домохозяйства ощутимо быстро наращивают личные займы". "Можно понять наращивание индивидуальных кредитов, вызванное реальным ростом потребления, но в то же время может быть заметная часть краткосрочных потребительских кредитов, которые использовались для финансирования покупок недвижимости, что, на наш взгляд, содержит более высокие риски", - пояснил он.

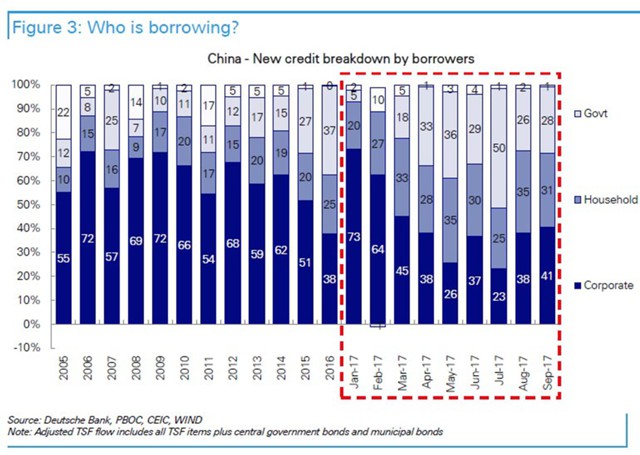

Данные по заемщикам предполагают, что сектор домохозяйств и корпораций продолжает расти, что составляет 31% и 41% новых системных кредитов в сентябре (35% и 38% в августе).

Данные по заемщикам предполагают, что сектор домохозяйств и корпораций продолжает расти, что составляет 31% и 41% новых системных кредитов в сентябре (35% и 38% в августе).

Для домохозяйств, на фоне замедления роста ипотечного кредитования, рост розничных кредитов ускорился до 17,6% в годовом исчислении в сентябре (против 15,8% в августе или 7,3% в I квартале 2017 г.), что составило 10% от создания кредита.

Это объясняется ростом потребления наряду с внедрением кредитов, так и кредитованием, связанным с недвижимостью. Треть новых займов на потребление могут быть использованы для финансирования покупок вторых домов. Однако в сентябре НБК и местные офисы CBRC начали бороться с потребительскими кредитами, связанными с покупками на рынке недвижимости, и мы ожидаем, что темпы роста потребительского кредитования будут умеренными в ближайшие месяцы.

Это объясняется ростом потребления наряду с внедрением кредитов, так и кредитованием, связанным с недвижимостью. Треть новых займов на потребление могут быть использованы для финансирования покупок вторых домов. Однако в сентябре НБК и местные офисы CBRC начали бороться с потребительскими кредитами, связанными с покупками на рынке недвижимости, и мы ожидаем, что темпы роста потребительского кредитования будут умеренными в ближайшие месяцы.

Однако, как это часто бывает в Китае, эта растущая доля заемных средств не продлится, учитывая, что "нормативное регулирование потребительских кредитов, связанных с недвижимостью, наряду с нейтральной денежно-кредитной политикой, приведет к ожиданию более медленного роста кредитования в IV квартале 2017 г.". Последствия для экономики Китая и глобального кредитного импульса будут неблагоприятными и приведут к глобальному экономическому спаду, учитывая, что все центробанки одновременно начинают проводить ужесточение.

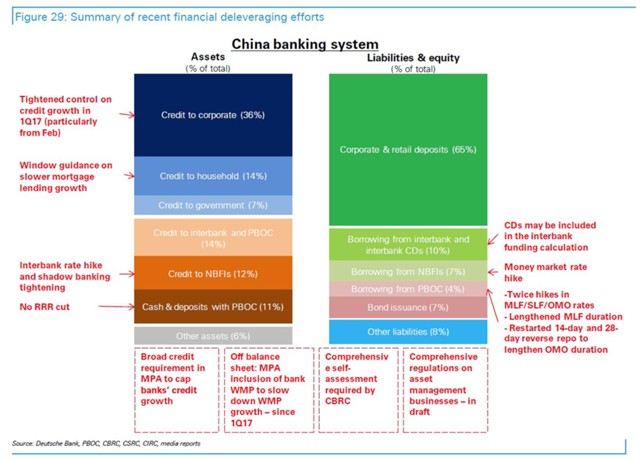

Наконец, для тех, кто задавался вопросом, что было, есть и будет самой большой бомбой замедленного действия в мировой финансовой системе до тех пор, пока она не взорвется, - вот схема от Deutsche Bank.