Система финансов, основанная на ряде религиозных запретов, уже не является экзотичным явлением для финансового мира. Исламские финансы давно перешли рубеж нишевой отрасли и стали полноправным участником международной финансовой системы. К 2021 г. ожидается увеличение совокупных мировых активов исламских финансов до $3,5 трлн, а на данный момент этот показатель составляет около $2 трлн. О том, как возникли исламские финансы, рассказывает Мадина Чапанова.

Среди особенностей, отличающих данную систему от традиционной, главными являются запрет на использование ссудного процента и чрезмерные спекуляции. В исламских финансах также существуют ограничения на род коммерческой деятельности, признаваемой "неэтичной" с точки зрения религиозных постулатов. К ним относят многие виды традиционных банковских и биржевых сделок, сферу интертейнмента, в том числе азартных игр, а также сферы алкогольной, табачной и свиноводческой промышленности. В качестве альтернативы были разработаны и усовершенствованы существующие финансовые инструменты, которые возможно использовать, не нарушая принципы мусульманских законов.

Традиционно исламские финансы зарождались в странах, где преобладало мусульманское население, таких как Саудовская Аравия, ОАЭ, Малайзия, Иран, Египет. Наиболее распространенными являются договоры товарищества (мушарака, мудараба и др.), в основе которых лежат принципы справедливого разделения прибыли и убытков. Помимо этого были созданы исламские аналоги традиционных договоров аренды, лизинга, договоров страхования, купли-продажи. На сегодняшний день исламская финансовая система занимает около 1% от общемировой. Крупнейший сектор – это исламский банкинг. Его совокупные активы достигают $1,5 трлн.

Традиционно исламские финансы зарождались в странах, где преобладало мусульманское население, таких как Саудовская Аравия, ОАЭ, Малайзия, Иран, Египет. Наиболее распространенными являются договоры товарищества (мушарака, мудараба и др.), в основе которых лежат принципы справедливого разделения прибыли и убытков. Помимо этого были созданы исламские аналоги традиционных договоров аренды, лизинга, договоров страхования, купли-продажи. На сегодняшний день исламская финансовая система занимает около 1% от общемировой. Крупнейший сектор – это исламский банкинг. Его совокупные активы достигают $1,5 трлн.

Также среди крупных секторов в исламских финансах можно выделить сферу такафула (система страхования в исламе) - рынок капитала и исламские инвестиционные фонды, чьи размеры составляют около $40 млрд, $328 млрд, и $180 млрд соответственно.

Аббасидский халифат

Правление Омеййядов на арабском Востоке с VII по VIII вв. и более продолжительное правление Аббасидов – VIII по XIII вв. стало золотым веком в интеллектуальном наследии науки исламских финансов. Последовавшие периоды османского правления в мусульманском мире почти не повлияли на прогресс в этой сфере. Крупнейшими же учеными Средневековья, внесшими значительный вклад в развитие исламских финансов, являлись Абу Юсуф, ибн Таймия, ибн Халдун, ад Димашки, ибн Каййим. Их труды - "Китаб аль Харадж", "Китаб аль Иктисад", "Мукаддима" и др. - нельзя назвать работами по исламской экономике как таковыми. Содержание данных трудов охватывало непосредственно сферы государственности, социальной, религиозной составляющей тогдашнего общества. Однако все это в совокупности стало базой для дальнейших исследований и разработок. Уже в ХХ в. главным этапом развития исламской финансовой системы стало создание Организации исламского сотрудничества (1969 г.) и Исламского банка развития (1975 г.). Это дало толчок для международной координации действий между мусульманскими странами, создания цепочек экономического взаимодействия. Укрепило положение исламских финансовых инструментов создание Организации по бухгалтерскому учету и аудиту для исламских финансовых учреждений (Accounting and Auditing Organization for Islamic Financial Institutions, AAOIFI), Совета по исламским финансовым услугам (The Islamic Financial Services Board, IFSB), а также различных шариатских советов, регулирующих деятельность исламских финансовых институтов.

Уже в ХХ в. главным этапом развития исламской финансовой системы стало создание Организации исламского сотрудничества (1969 г.) и Исламского банка развития (1975 г.). Это дало толчок для международной координации действий между мусульманскими странами, создания цепочек экономического взаимодействия. Укрепило положение исламских финансовых инструментов создание Организации по бухгалтерскому учету и аудиту для исламских финансовых учреждений (Accounting and Auditing Organization for Islamic Financial Institutions, AAOIFI), Совета по исламским финансовым услугам (The Islamic Financial Services Board, IFSB), а также различных шариатских советов, регулирующих деятельность исламских финансовых институтов.

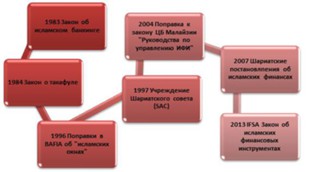

Прообразом исламского банка можно назвать создание египетского сберегательного банка Mit Ghamr в 1963 г. Он предназначался в первую очередь для сбережения средств будущих паломников в Мекку; помимо этого он предоставлял беспроцентные банковские услуги, прямые инвестиции и социальные услуги. Одним из основоположников развития исламских финансов является Малайзия, которая одна из первых начала процесс систематизации нормативно-правовой сферы ИФ и внедрения их в уже существующую в стране систему. Этот процесс проходил поэтапно на протяжении последних 30-40 лет.

На данный момент одну из ключевых позиций в сфере диверсификации финансовой системы в Малайзии занимает отрасль исламских финансов и банкинга. По данным международных рейтинговых агентств, объем активов исламского банкинга в этой стране составляет $159,985 млрд. Исламский банковский сектор включает около 21% активов всей банковской системы Малайзии. В настоящее время в Малайзии 24 исламских банка, акции одного из них котируются на фондовых биржах; количество исламских окон в традиционных банках – 15.

Около половины всех мировых объемов исламских финансов приходится на страны Совета содружества государств Персидского залива, причем наибольшая доля - у Саудовской Аравии (около 40% от всего объема). Первыми банками, которые могут быть классифицированы как исламские в государствах совета, были Исламский банк Дубая и Кувейтский финансовый банк, оба основанные в 1975 г.

Нефтяной бум второй половины ХХ в., который предзнаменовал совершенно новый этап в экономическом и социальном развитии нефтедобывающих стран, также непосредственно повлиял и на развитие исламских финансов в этом регионе. Поток нефтедолларов, который стал поступать в эти страны, позволил правительству выделять значительные средства на развитие данного сектора. Учитывая тот фактор, что финансовая система как мусульманских, так и немусульманских стран ориентирована прежде всего на западную модель финансирования, то на первоначальном этапе была необходима существенная поддержка исламских финансовых институтов со стороны правительственных структур. Соответственно, по мере структурирования и реформирования финансового законодательства, исламские финансовые организации стали переходить на более "равноправный" уровень с традиционными институтами.

Нефтяной бум второй половины ХХ в., который предзнаменовал совершенно новый этап в экономическом и социальном развитии нефтедобывающих стран, также непосредственно повлиял и на развитие исламских финансов в этом регионе. Поток нефтедолларов, который стал поступать в эти страны, позволил правительству выделять значительные средства на развитие данного сектора. Учитывая тот фактор, что финансовая система как мусульманских, так и немусульманских стран ориентирована прежде всего на западную модель финансирования, то на первоначальном этапе была необходима существенная поддержка исламских финансовых институтов со стороны правительственных структур. Соответственно, по мере структурирования и реформирования финансового законодательства, исламские финансовые организации стали переходить на более "равноправный" уровень с традиционными институтами.

Непосредственное становление исламской экономики происходило по большей мере последние полвека. Бурное развитие и распространение идей исламских финансов были связаны с несколькими факторами. В первую очередь это изменение геополитической обстановки, когда арабские, азиатские и африканские страны, где этническое большинство составляли мусульмане, обрели независимость. Это непосредственным образом повлияло на менталитет и образ мышления населения, которое освободилось от постороннего влияния на культурный и религиозный облик стран. Политика нефтедобывающих арабских стран, ориентированная на курс диверсификации экономики и развитие финансового сектора, также способствовала внедрению исламских финансовых инструментов в экономический обиход.

К началу 2014 г. более пятидесяти банков в странах Персидского залива предлагали полный спектр исламских банковских услуг и продукты. Сегодня эти страны имеют все, чтобы позиционировать исламскую финансовую систему как наиболее развитую в мире. В странах Залива эта система состоит из крупного банковского сектора с хорошо развитым межбанковским денежным рынком. Представлен также растущий рынок сукук (исламские ценные бумаги) и такафул (исламский страховой рынок). Одним из ключевых аспектов исламского банкинга в странах Персидского залива является то, что он сосуществует с обычными банками и успешно работает с ними бок о бок.

К началу 2014 г. более пятидесяти банков в странах Персидского залива предлагали полный спектр исламских банковских услуг и продукты. Сегодня эти страны имеют все, чтобы позиционировать исламскую финансовую систему как наиболее развитую в мире. В странах Залива эта система состоит из крупного банковского сектора с хорошо развитым межбанковским денежным рынком. Представлен также растущий рынок сукук (исламские ценные бумаги) и такафул (исламский страховой рынок). Одним из ключевых аспектов исламского банкинга в странах Персидского залива является то, что он сосуществует с обычными банками и успешно работает с ними бок о бок.

В настоящее время наблюдается тенденция к диверсификации исламских банков в арабских странах Залива. Хорошо зарекомендовавшие себя банки, существующие еще с 70-х гг. прошлого века, работают совместно с новыми игроками на рынке. Отдельные финансовые организации, чья изначальная деятельность была связана с традиционным банковским делом, на данный момент полностью перешли на систему финансов, соответствующую шариату. Основоположником этого процесса являлся эмиратский National Bank of Sharjah, теперь известный как Sharjah Islamic Bank. Процесс его конверсии продолжался с 2001 г. и закончился в 2002 г. Помимо него, многие другие банки в арабских странах прошли процесс превращения в исламские финансовые институты.

Среди них Kuwait International Bank (KIB), созданный в 1973 г., был преобразован в исламский банк в 2006 г. Также крупнейший банк Саудовской Аравии - National Commercial Bank - поэтапно переходит на систему исламского банкинга. На данный момент 2/3 его активов подходят под понятие "исламских", почти 80% его финансовых операций – совместимые с шариатом. Помимо этого, многие традиционные банки в регионе предлагают исламские продукты в качестве специальной услуги.

Исламская революция в Иране

Сегодня существуют несколько стран, чья экономика на официальном уровне объявлена исламской. Это в первую очередь Исламская Республика Иран. Аятолла Хомейни, предводитель революции 1979 г. и родоначальник нынешней исламской идеологии в Иране, изменил структуру всей экономики страны и фактически перевел ее на совместимые с шариатом системы. В стране, помимо жесткой исламской цензуры, запрещена процентная деятельность банков, ростовщичество, коммерция в "харамных" сферах и т. д.Немногим ранее, в 1977 г., в Пакистане генерал Зия уль Хак, совершивший государственный переворот, приказал Совету исламской идеологии в стране подготовить ему доклад "Об исключении процента из экономики". В июле 1979 г. три финансовых института, а именно Компания финансирования жилищного строительства, Национальная инвестиционная трастовая компания и Инвестиционная корпорация Пакистана перешли на операции, соответствующие принципам шариата. Однако на сегодняшний день всего лишь 5-7% экономики страны относятся к "исламской".

Исламские финансы представлены не только в мусульманских странах. В Великобритании законодательство адаптировано к требованиям исламских финансовых институтов, и существует по меньшей мере десяток исламских банков. В 2014 г. в Люксембурге открылся первый в еврозоне полноценный исламский банк (Eurisbank) с изначальным капиталом в 60 млн евро. Банк предлагает розничные, корпоративные и частные банковские услуги. Также планируется создание филиалов банка в Бельгии, Франции, Нидерландах и Германии. В России предпринимаются значительные шаги для последовательного внедрения исламских финансовых услуг в российскую экономику. На данный момент российским законодательством не предусмотрено создание исламских банков в стране. Однако уже существует Центр партнерского банкинга в Татарстане, предоставляющий услуги в соответствии с требованиями норм исламского права. Также был опыт внедрения исламских финансовых услуг в банке "Бадр Форте". Потенциал России в данной сфере значителен: большое количество проживающих на ее территории мусульман (около 20-30 млн человек), исторические связи с мусульманскими странами, а также политика, направленная на диверсификацию финансовой системы страны, – все это должно способствовать развитию исламских финансов на территории России.

Исламские финансы представлены не только в мусульманских странах. В Великобритании законодательство адаптировано к требованиям исламских финансовых институтов, и существует по меньшей мере десяток исламских банков. В 2014 г. в Люксембурге открылся первый в еврозоне полноценный исламский банк (Eurisbank) с изначальным капиталом в 60 млн евро. Банк предлагает розничные, корпоративные и частные банковские услуги. Также планируется создание филиалов банка в Бельгии, Франции, Нидерландах и Германии. В России предпринимаются значительные шаги для последовательного внедрения исламских финансовых услуг в российскую экономику. На данный момент российским законодательством не предусмотрено создание исламских банков в стране. Однако уже существует Центр партнерского банкинга в Татарстане, предоставляющий услуги в соответствии с требованиями норм исламского права. Также был опыт внедрения исламских финансовых услуг в банке "Бадр Форте". Потенциал России в данной сфере значителен: большое количество проживающих на ее территории мусульман (около 20-30 млн человек), исторические связи с мусульманскими странами, а также политика, направленная на диверсификацию финансовой системы страны, – все это должно способствовать развитию исламских финансов на территории России.

Несмотря на столь короткий период становления исламских финансов как самостоятельной отрасли, были достигнуты значительные результаты. Исчезло первоначальное значение исламских финансов как религиозных экономических инструментов, предназначенных для ограниченного круга мусульман. Все более широкий круг инвесторов и участников финансового мира стали обращать свое внимание на данный вид альтернативного капиталовложения. Стремительное развитие исламских инвестиционных фондов, появление исламских венчурных компаний, увеличение числа эмиссий сукук – все это говорит о том, что исламские финансы все прочнее занимают свою нишу в мировой финансовой системе в качестве надежного и стабильного вида инвестирования.

Чапанова Мадина Абдуловна, экономический факультет РУДН