7 октября 2020 г. прошло IPO Совкомфлота — крупнейшей российской судоходной компании, одного из лидеров морской транспортировки энергоресурсов.

Разбираемся, на чем зарабатывает компания, почему ее акции упали в цене ниже уровня IPO и какие существуют перспективы.

На чем зарабатывает компания

Для целей управления бизнеса компания разделяет выручку на 2 основных сегмента с подсегментами.

• Индустриальный — около 41,5%. Состоит из шельфовых проектов и перевозки газа.

Подсегмент шельфовых проектов включает перевозку челночными танкерами нефти с шельфовых месторождений, а также сопутствующие услуги — 29,2%.

Перевозка газа включает в себя транспортировку сжиженного природного газа (СПГ) и сжиженного нефтяного газа (СНГ) — 12,3%.

• Конвенциональный — 54,5%. Сюда включаются перевозки сырой нефти и нефтепродуктов.

Подсегмент сырой нефти является крупнейшим и составляет около 37% от всей выручки. 17,5% приходится на перевозку нефтепродуктов.

Еще порядка 4% приходится на прочие виды доходов, включающие в себя вознаграждение за организацию услуг по сейсморазведке и обработку данных силами сторонних компаний, доходы от сдачи в аренду инвестиционной недвижимости и других услуг.

Компания сотрудничает с большими игроками нефтегазовой отрасли, среди них: Газпром, НОВАТЭК, Лукойл, ExxonMobil, Chevron, Shell, BP, Total и многие другие.

Сейчас флот состоит из 168 судов с общим дедвейтом более 15 млн тонн.

Дедвейт — это основной массовый показатель судна, который учитывает общий вес перевозимого груза без учета массы судна.

Финансовые показатели

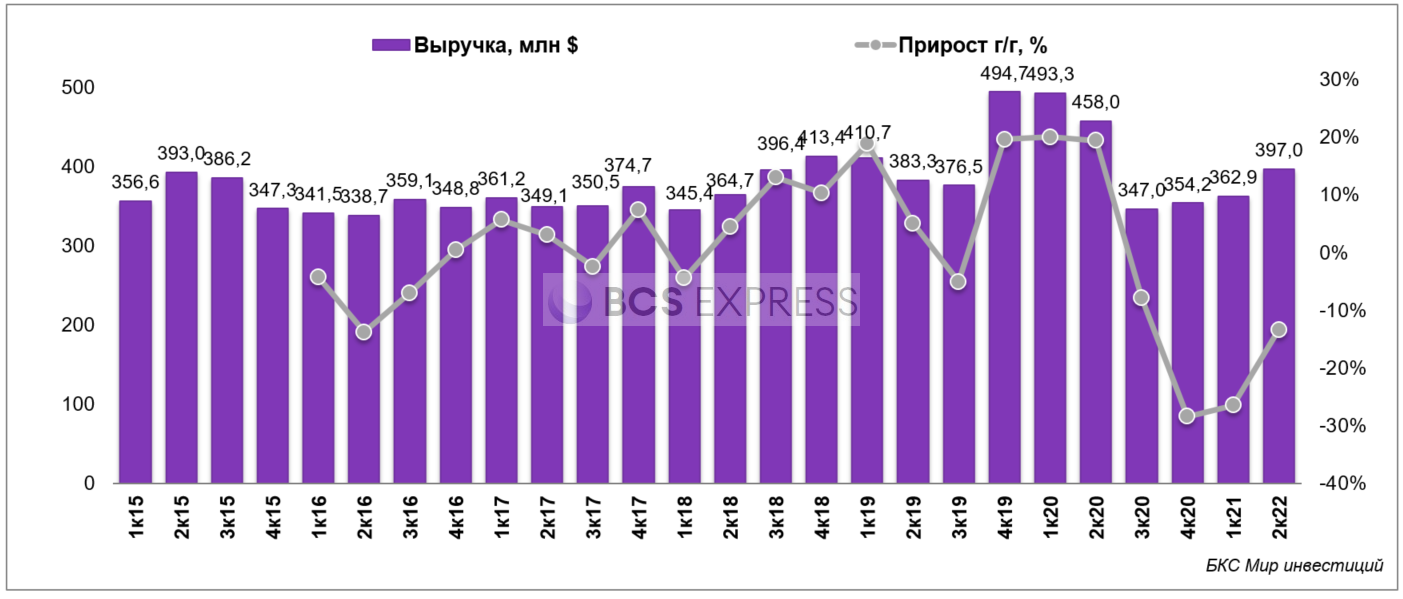

Выручка компании, как и другие финансовые показатели, начала заметно снижаться со II квартала 2020 г., когда грянула пандемия. Снижение спроса на нефть в это время главным образом негативно сказалось на результатах компании. В I полугодии 2021 г. выручка оказалась ниже показателя не только прошлого года, но и 2019 г.

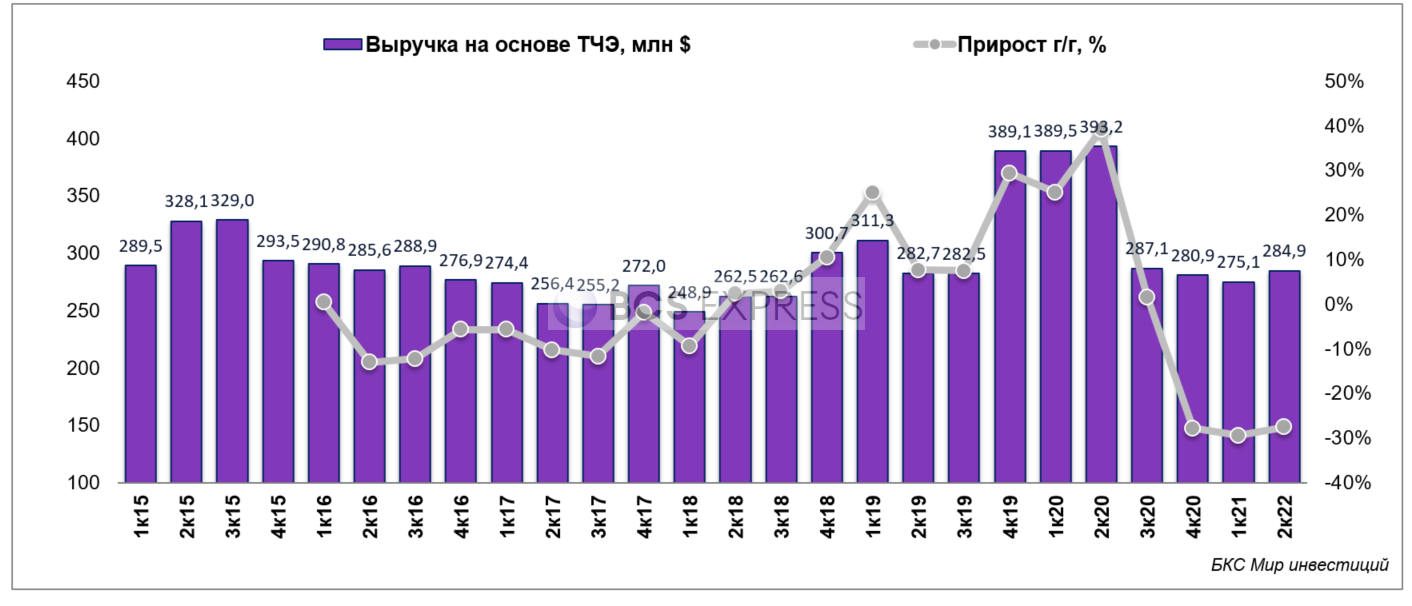

Выручка на основе тайм-чартерного эквивалента является более точным показателем, так как в нее не включаются различные расходы. Динамика этого показателя аналогична стандартной выручке, сократившись на 28,5% г/г в I полугодии 2021 г., и на 5,7% за тот же период в 2019 г.

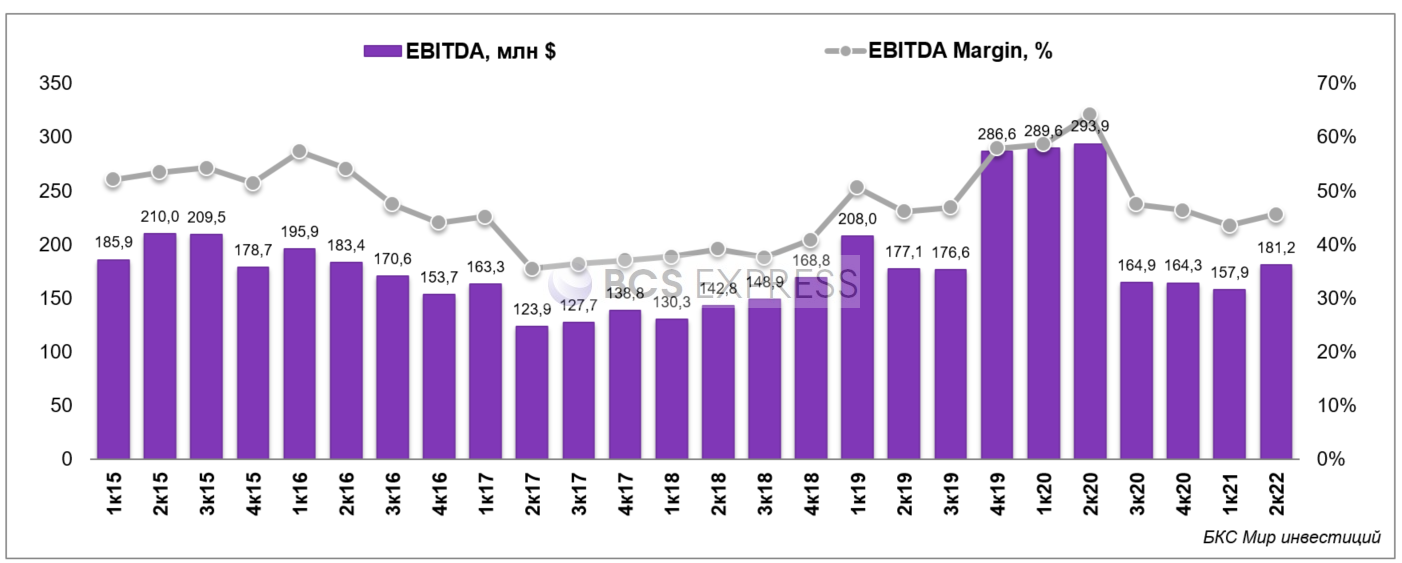

На фоне снижения выручки и сохранения высоких расходов снизился показатель EBITDA.

Это негативно повлияло на показатель чистого долга/EBITDA, составивший 3,5х во II квартале 2021 г. Сам же чистый долг сохраняет тенденцию к снижению.

Свободный денежный поток, хотя и стал положительным после 2017 г., с момента IPO не имеет единой динамики и заметно ниже в 2021 г., чем в 2020 г.

Капитальные затраты в целом можно назвать стабильными, так как Совкомфлот продолжает строительство новых и модернизацию старых кораблей, за счет чего в будущем показатель может увеличиться.

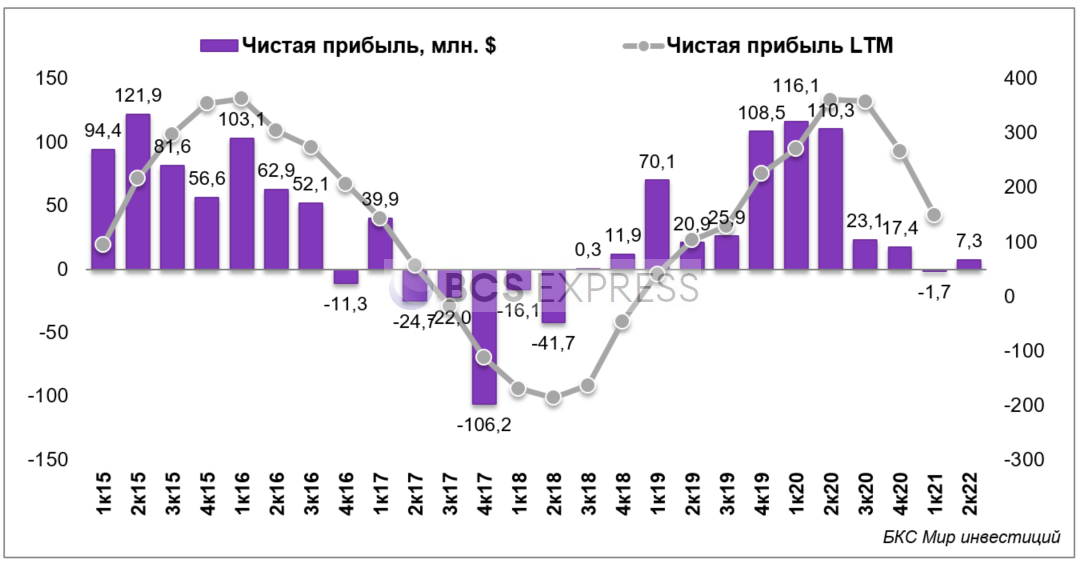

В конечном итоге сокращение выручки, при относительно высокой долговой нагрузке и сохранении высоких затрат, привело к существенному снижению чистой прибыли в последние четыре квартала.

Сравнение с конкурентами

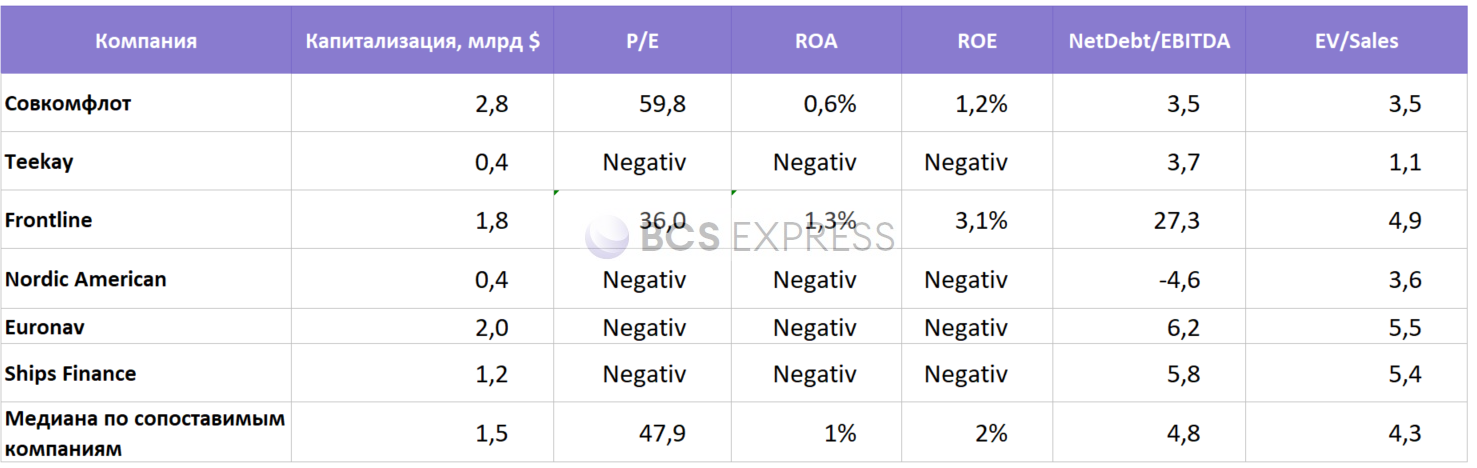

Несмотря на то, что динамика финансовых показателей в последнее время выглядит слабо, по мультипликаторам Совкомфлот является одной из самых дорогих компаний в секторе. У большинства компаний многие показатели отрицательные из-за убытков за последние 4 квартала. У Совкомфлота самая низкая долговая нагрузка. Также присутствует некоторая недооцененность по EV/Sales. Низкая рентабельность и завышенный P/E — лишь временное явление из-за сокращения прибыли.

Какие перспективы

• Одним из самым важным рынком пока остается перевозка нефти. Восстановление спроса на этот ресурс позволит вернуться к траектории роста. Следует внимательно следить за уровнем добычи и использования, а также обращать внимания на заседания ОПЕК. Восстановление ставок фрахта способствует восстановили ситуации в конвенциональном сегменте.

• На индустриальный сегмент пока приходится меньшая доля выручки, но руководство компании планирует увеличить его долю до 70% к 2025 г. Этому способствуют текущие долгосрочные контракты в Арктике, где существенной конкуренции у компании нет. Весьма долгосрочным, но маржинальным направлением станет перевозка СПГ, где компания участвует по проектам Ямал СПГ и Арктик СПГ 2 и многим другим.

• У компании молодой и экологичный флот, что потенциально защищает от внушительных капитальных затрат. В процессе строительства находится еще много судов, из которых большинство являются газовозами.

• Компания получает доходы в долларах, что защищает инвесторов от девальвации рубля.

• Общий объем законтрактованной выручки Совкомфлота в 2021 г. увеличился до $1 млрд. Группа заключила ряд новых долгосрочных контрактов. Общий объем законтрактованной будущей выручки (включая долю выручки от участия в совместных предприятиях) по состоянию на 30 июня 2021 г. составил $24 млрд.

Если все хорошо, то почему падают акции

Завышенные ожидание на IPO. Когда компания выходила на биржу, был поднят большой новостной шум, что привлекло многих частных инвесторов. Через несколько дней тренд начал стремиться к снижению.

Отчеты в последние 2 квартала 2020 г. оказались слабыми, не спасла даже высокая дивидендная доходность, что и начало давить на акции. Акциям требовался более значимый драйвер для роста в самом начале, но его не оказалось.

Долгое ожидание. Спустя год акции спустились почти на 20%, приостановка была только на время выплаты дивидендов. Вероятно, инвесторы не готовы ждать, пока позиция продолжает снижаться. А в этом ключ к пониманию ситуации: Совкомфлот — не «акция роста», для бурного подъема нужна череда позитивных событий. За год все происходит наоборот: результаты ухудшаются, краткосрочных драйверов нет, все ожидания долгосрочные.

Стоит ли инвестировать в Совкомфлот

Прямо сейчас акции не представляют интереса к покупке. Во-первых, это связано со значительным ухудшением финансовых показателей и чистой прибыли в частности. Компания направляет на дивиденды не менее 25% по МСФО от чистой прибыли. В I полугодии чистая прибыль в рублях значительно сократилась, за II полугодие компания, скорее всего, не сможет заработать достаточно средств, чтобы чистая прибыль вышла на уровень 2020 г.

Во-вторых, прямо сейчас не наблюдается новых среднесрочных драйверов для роста.

В целом же Совкомфлот — компания устойчивая, крупная, с хорошей стратегией и огромным потенциалом по СПГ проектам. В будущем, но долгосрочном, это может дать свои плоды и поддержать рост акций, с улучшением финансовых показателей и увеличением дивидендов. Пока же есть другие компании, более интересные на короткой и средней дистанции.

Для целей спекуляции акции Совкомфлота не подходят. Для долгосрочного инвестирования — от года и более — бумаги можно добавить в портфель, при этом нужно быть готовым к слабому окончанию 2021 г. и дальнейшему снижению акций.

БКС Мир инвестиций