Японский Nikkei (+1%)

Китайский Shanghai Composite (-0,2%)

Южнокорейский Kospi (+1,3%)

Гонконгский Hang Seng (-0,6%)

Австралийский ASX (+0,8%)

О главном

Ралли на американском рынке продолжается. Исторически сентябрь — сильный месяц для фондового рынка США. Кроме технической перекупленности индексов, у игроков на понижение пока мало шансов. Индекс широкого рынка акций S&P 500 и высокотехнологичный Nasdaq вновь переписали максимумы. Индустриальному индексу DJIA лишь предстоит штурм абсолютных пиков стоимости.

Глобальный инвестиционный спрос в рисковых активах сконцентрирован на площадках высокой капитализации, ликвидности на всех не хватает. Расхождение ведущих индексов с бенчмарками развивающихся рынков увеличивается: здесь роль играет и геополитика. Обычно это служит косвенным сигналом к затуханию общемировой основной фазы роста рынков акций.

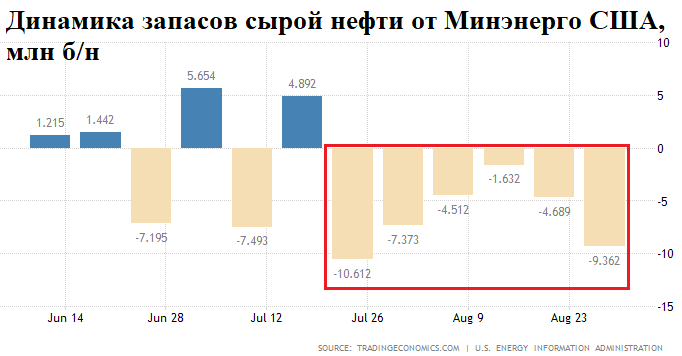

Рынок энергоносителей накануне испытал давление. Волатильность увеличилась. Невзирая на сокрушительное падение американских запасов сырья, беспокойство инвесторов по поводу темпов восстановления спроса в США возобладало.

Азиатские рынки

Азиатские индексы удерживаются на годовых максимумах лишь за счет отсутствия явного триггера к началу коррекции американского рынка

Китайские площадки вновь не удержались на положительной территории. Общая перекупленность рынков дает о себе знать. Тем не менее инвесторы не торопятся и покидать важную область поддержки по основному индексу акций Shanghai Composite (3400 п.). Фоновым медведям противостоят сильные данные по деловой активности в сфере услуг частного сектора КНР.

Композитный PMI сферы услуг в августе курсирует на уровне 54 п. Четвертый месяц подряд происходит уверенное восстановление бизнес-процессов страны после провала начала года на фоне заградительных барьеров эпидемии вируса.

Динамика индикаторов развития коммерческих предприятий Китая следует за рекордными темпами восстановления сентимента менеджеров по закупкам в госсекторе. Индексы PMI выше 50 п. демонстрируют расширение производственных мощностей страны.

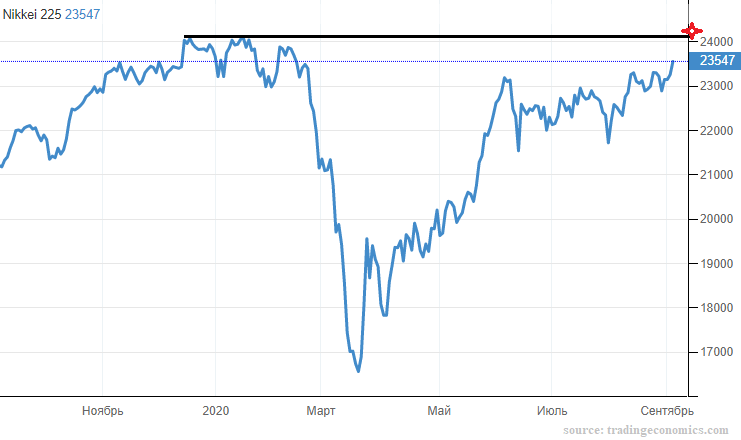

Японский Nikkei прибавляет около 1%, обновив сегодня шестимесячные максимумы. Замешательство инвесторов конца прошлой недели по поводу отставки премьер-министра страны улетучилось. Индекс акций догоняет американский фондовый рынок. Потенциал роста сохраняется. Поддержку индексу Nikkei оказывает уверенность в расширении монетарного стимулирования экономики.

Таким образом, высокие уровни индексов АТР обусловлены безостановочным ралли американского рынка акций. Явного негатива не прослеживается, однако локальная перекупленность площадок может привести к достаточно болезненному спуску рынков. При этом драйвером к направленному нисходящему движению способен выступить даже второстепенный фактор.

Американские площадки

Индексы США в очередной раз переписали максимумы. Обозначенные ранее уровни предложения по S&P 500 у 3570 п. протестированы. Высокотехнологичный Nasdaq курсирует почти на 35% выше уровней начала 2020 г.

Аккордом эйфории может стать обновление исторических вершин по промышленному индексу акций США Dow Jones Industrial Average (DJIA). До пиковых значений индикатора акций промышленного сектора страны остается чуть более 1%.

В утренние часы четверга фьючерс на S&P 500 остывает, торгуясь выше 3570 п., что предполагает и сдержанные оценки при открытии основной сессии США. Тем не менее инерционная составляющая высока, вероятно увидим очередные максимумы и в самом индексе акций.

Перекупленность рынка рано или поздно способна разрешиться коррекционным движением. Поддержка уже сместилась к 3510 п., еще ниже располагается уровень 3450 п. Рациональное поведение предполагает проявить осторожность на текущих значениях американского фондового рынка.

Необходимо учитывать и продолжающееся расхождение индекса волатильности VIX с индексом S&P 500. Данный факт может указывать на снижение оценок у инвесторов темпов подъема рынка акций США. Ранее аналогичные дивергенции завершались коррекцией бумаг.

Таким образом, накануне инвесторы проигнорировали крайне слабые данные по рынку труда от частного сектора США, и продолжили покупки. Сегодня и завтра внимание участников рынка будет приковано к показателям безработицы, пока ожидания сводятся к улучшению общей картины. Однако, в случае отсутствия прогресса, это и может стать спусковым крючком к началу коррекции индексов.

Сырье и металлы

Цены на нефть резко снизились в среду. От дневных максимумов в области $46 падение составило 4%. Котировки Brent прошили поддержку у $45 и опускаются в район $44.

Волатильность резко повысилась, однако, пока импульсное снижение не выходит за рамки консолидации котировок последних недель. Среднесрочный всходящий тренд актуален. Краткосрочный же негативный сентимент может привести к углублению снижения. В случае сдачи уровня $44, может произойти достаточно быстрое движение к поддержке $43.

Настроение инвесторов испортилось после не оправдавших надежды данных по найму сотрудников частными организациями США. Инвесторы товарного рынка испугались замедления процессов восстановления сырьевого спроса.

Не добавил оптимизма нефтяному рынку и сильный отскок индекса доллара США (DXY: 92,9 п.), прибавившего за последние сутки уже более 1% со своих двухлетних минимумов.

Не смогли противостоять негативному сентименту товарного рынка и рекордные показатели падения американских запасов нефти. При консенсусе в снижении запасов сырой нефти на 1,9 млн баррелей, рынок получил обвал показателя на 9,4 млн. Здесь сыграл фактор бушевавшего в августе урагана в Мексиканском заливе, который привел к выбытию около 90% мощностей региона. Шестинедельный тренд на падение резервов США сохраняется.

Золото ($1940 по спот) демонстрирует снижение покупательной активности в защитном инструменте. Давление на котировки оказывает фактор скачка американского доллара по отношению к корзине мировых резервных валют.

В качестве поддержки рассматривается район $1920. Высокая спекулятивная составляющая рынка драгметаллов, в случае дальнейшего падения спроса, может привести к достаточно существенному спуску котировок. Долгосрочному восходящему тренду в золоте пока ничего не угрожает, однако, среднесрочный взгляд на товарный актив остается негативным.