Политика Дональда Трампа и заявления главы Минфина Стивена Мнучина обвалили доллар, а вслед за этим начали высказывать свое беспокойство многие участники рынка, и даже мировые лидеры.

В начале 2017 г., незадолго до президентской инаугурации Дональда Трампа, проведенный Bank of America Merrill Lynch (BAML) опрос управляющих фондами показал возросшую веру в укрепление доллара. Но их ожидания не оправдались. Взвешенный с учетом торговли обменный курс доллара в течение прошлого года упал на 9% к другим основным валютам.

Влияние ослабления обменного курса на инфляцию не очень ощущается в США, просто потому, что больше торговых контрактов проводится в долларах США, чем в любой другой валюте. В исследовании, проведенном в 2015 г., отмечается, что 93% импорта США осуществляется в долларах.

Согласно проведенному исследованию "падение доллара на 10% по отношению к валютам его торговых партнеров повысит совокупную инфляцию ИПЦ за два года на 0,4-0,7 п. п.". Исследование показало, что если доллар падает, экспорт США становится менее дорогостоящим, тогда как валюты других стран обесцениваются. Результатом является увеличение надбавок, прибыли и потребительской инфляции.

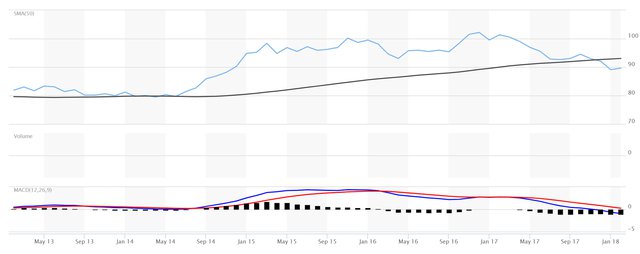

Индекс доллара  Не совсем ясно, что думает об этом администрация Трампа. На недавно прошедшем Всемирном экономическом форуме в Давосе министр финансов Стивен Мнучин заявил: "Очевидно, что слабый доллар выгоден для нас, поскольку это напрямую связано с торговлей". И хотя остальная часть его выступления была более нюансированной, крайне необычно для человека в его должности отходить от линии "сильного доллара". Естественно, после этого выступления американская валюта устремилась вниз.

Не совсем ясно, что думает об этом администрация Трампа. На недавно прошедшем Всемирном экономическом форуме в Давосе министр финансов Стивен Мнучин заявил: "Очевидно, что слабый доллар выгоден для нас, поскольку это напрямую связано с торговлей". И хотя остальная часть его выступления была более нюансированной, крайне необычно для человека в его должности отходить от линии "сильного доллара". Естественно, после этого выступления американская валюта устремилась вниз.

Затем прозвучало заявление Трампа о предпочтении сильного доллара в долгосрочной перспективе, что вызвало отскок. Поскольку только в апреле прошлого года президент говорил об "излишне крепком" долларе, рынки были в недоумении. Противоречивые сигналы поступают и от других высокопоставленных членов вашингтонской администрации.

Запутывает ситуацию и стремление Белого дома ликвидировать торговый дефицит. Недавний пакет сокращения налогов (через увеличение спроса), скорее всего, приведет к росту импорта и росту дефицит. Торговый дефицит, как правило, снижается во время рецессии, но это не является желательным результатом. Таким образом, потребуется значительное снижение стоимости доллара, чтобы добиться сокращения дефицита, сохраняя при этом нынешний высокий темп экономики.

Если доллар войдет в один из затяжных периодов слабости, такой как в конце 1980-х или в начале 2000-х гг., как это отразится на финансовом рынке? Многое будет зависеть от причин слабого доллара. Если слабость связана с неважными новостями об американской экономике, то это обычно плохо для акций и хорошо для государственных облигаций.

Противоположное произойдет, если слабость будет отражать бум на развивающихся рынках; это стало бы признаком того, что инвесторы используют выгодные возможности в других местах.

Нынешняя слабость доллара, по всей видимости, связана с восстановлением мировой экономики.

Это также объясняет, почему фондовые рынки начали 2018 г. в приподнятом настроении. Более слабый доллар помогает американским транснациональным корпорациям, как указал Мнучин. Это не только делает их экспорт более конкурентоспособным, но и увеличивает их зарубежные доходы в долларовом выражении.

Согласно данным BAML в IV квартале 68% компаний с высокой долей зарубежных продаж превзошли прогнозы аналитиков по прибыли и продажам. Лишь 39% компаний, не имеющих международного присутствия, смогли добиться того же результата.

Несмотря на рост акций, цены на казначейские облигации падают (другими словами, доходность растет).

Это может говорить о том, что иностранные инвесторы нуждаются в более высоком возврате, чтобы убедить их вкладывать свои деньги в обесценивающуюся валюту. Еще одно объяснение - инвесторы в американские облигации считают, что более стремительный экономический рост в конечном итоге приведет к более высокой инфляции, в связи с чем необходима более высокая доходность для компенсации.

А как насчет остального мира? Слабый доллар означает сильный евро, что ведет к ужесточению финансовых условий в Европе. Глава Европейского центрального банка Марио Драги 25 января указал на беспорядочное движение валютных курсов и их неблагоприятное воздействие на финансовую и экономическую стабильность.

Экономики развивающихся стран, как правило, больше выигрывают от слабого, чем крепкого доллара. Азиатский финансовый кризис, к примеру, произошел во время резкого роста курса доллара в конце 1990-х гг.

Многие страны формально или неформально привязывают свои валюты к "американцу"; если доллар растет, им приходится ужесточать свою монетарную политику, чтобы сохранить привязку. Более слабый доллар дает странам возможность снизить процентные ставки, что стимулирует национальную экономику.

Конечно, все эти тенденции могут пойти в обратном направлении. Если большие денежные потоки хлынут на развивающиеся рынки, то их экономики могут перегреться, а переоцененная валюта может сделать экспортеров неконкурентоспособными, что приведет к неминуемому кризису.

Если доходность казначейских облигаций поднимется слишком высоко, то это заставит капитал вернуться в доллар. Кроме того, резкий рост доходности облигаций приведет к замедлению роста экономики. Инвесторы не возражают против незначительного ослабления доллара и явно не хотят его чрезмерного обесценивания.

Как долго это продлится?

Слабая динамика доллара могла сохраняться в течение некоторого времени, поскольку стимулы для главных героев в "холодной валютной войне" не изменились.В прошлом году торговый дефицит США расширился, а фискальная экспансия, вероятно, привлечет дополнительный импорт в этом году, поэтому администрация Трампа, вероятно, по-прежнему будет заинтересована в ослаблении доллара, пока это не приведет к падению рынка облигаций.

Более того, установив торговые тарифы на импорт стиральных машин и солнечных панелей 22 января, администрация Трампа показала готовность применять протекционистское оружие.

Таким образом, вряд ли стоит ожидать сопротивление "политике слабого доллара" из Европы или Японии. Обвал на мировых финансовых рынках привел к развороту основных валют на Forex. Теперь доллар выступает с позиции силы.

Хотя президент ЕЦБ Марио Драги выразил обеспокоенность по поводу "валютной волатильности" и "использования языка" на пресс-конференции 25 января, маловероятно, что ЕЦБ окажет сопротивление более агрессивно.