В связи с последней волатильностью цен на биткоин мы можем начинать рассматривать самую популярную криптовалюту как сырьевой актив, от чьей динамики зависит ценообразование компаний на фондовом рынке.

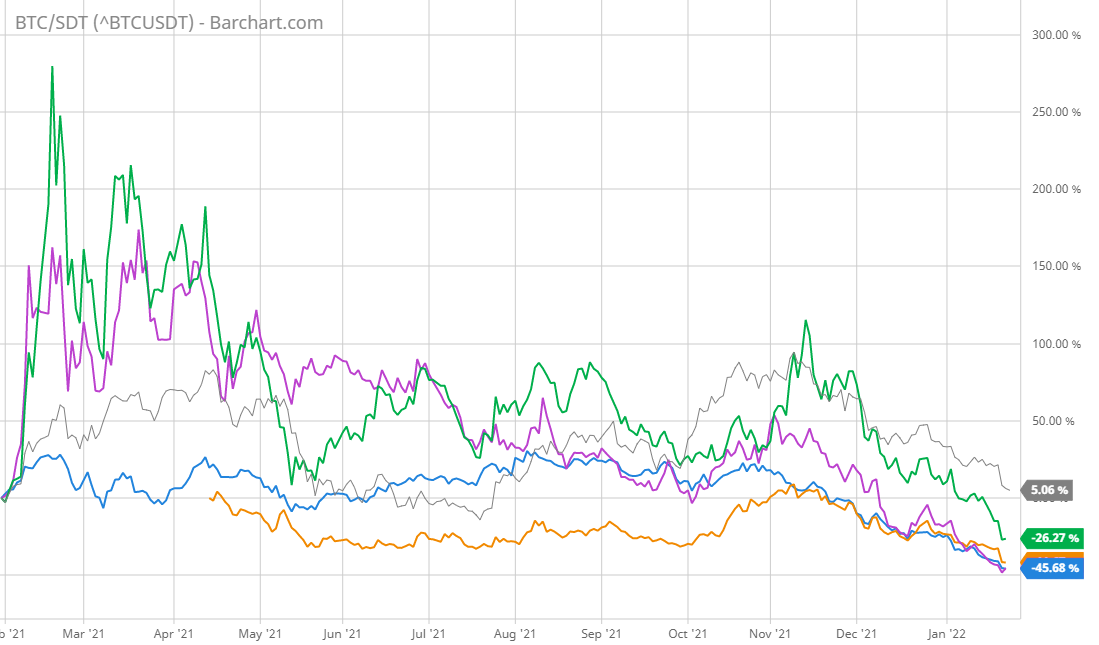

Если сравнить котировки биткоина (BTC) c компаниями из различных секторов, то прослеживается очевидная корреляция. Финтех Square, криптобиржа Coinbase, платежные карты и ссуды Mogo или майнинг Riot Blockchain… При росте цен на биткоин аналогично растут и котировки рассматриваемых компаний, также как при росте цен на природный газ растут котировки Газпрома.

Наступает новая реальность. Мы отслеживаем биткоин уже не только как инвестиционный актив, но и как ценообразующее сырье для фондового рынка. И если пару лет назад таких компаний торговалось не более десяти, то сейчас криптозависимых инструментов можно уверенно насчитать более 30. Если же подключить к этому списку компании, внедряющие у себя блокчейн и способы оплаты криптовалютами, то получится более 100 брендов, один только пример Tesla Илона Маска говорит сам за себя. Говоря о таких масштабах, мы имеем дело как минимум с отраслью на фондовом рынке, а самые амбициозные могут уже замахнуться на звание сектора.

Почему биткоин падает?

Первая криптовалюта вобрала в себя смешанные характеристики. C одной стороны, на нее влияют общие макроэкономические факторы, свойственные зрелым инвестиционным инструментам вроде золота или долгосрочных казначейских облигаций США, с другой стороны, волатильность в активе задают обычные спекуляции из-за ограниченности предложения и веры в криптографическое будущее.

С начала ноября 2021 года биткоин скорректировался вниз на 44%. На его ценообразование сначала повлияли опасения в связи с распространением омикрон-вируса, следом проявились опасения, связанные с повышением процентных ставок, из-за которых у инвесторов, как правило, возрастает аппетит к фиксированной доходности. Далее в Китае вышел запрет на майнинг-деятельность, а позже в январе свою позицию теперь уже официально озвучил ЦБ РФ, который запретил использование блокчейна и криптовалют в госучреждениях. Череда неудач для биткоина на этом не прекратилась, и окончательным негативом стали ожидания возможной цифровой валюты от ФРС. К слову, китайский аналог цифрового юаня (CBDC) уже проходит тесты по применимости в нескольких городах страны и планировался к внедрению на ближайшей Олимпиаде, а также известно о планах по разработке собственной криптовалюты от 24 центральных банков иных стран.

Конечно, происходили для криптовалют и локальные положительные события: внедрение приема платежей или признание официальным платежным средством в небольшом Сальвадоре. Но негатив своим объемом и масштабом подтолкнул котировки BTC/USD с отметки $67 тыс. в ноябре до $34 тысяч…

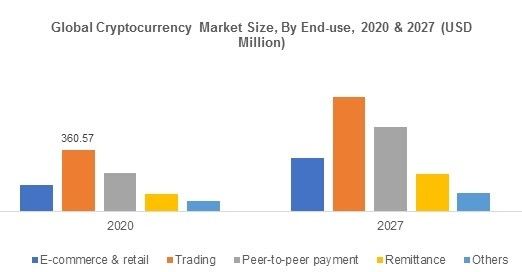

Рынок криптовалют и прогноз роста

По недавним оценкам Fortune Business Insights, рынок криптовалют в 2020 году оценивался в $826 млн и достигнет $1,9 млрд к 2028 году, показав при этом среднегодовой темп роста в 11%. В обозначенный объем входит предоставление услуг и комиссионные сборы за транзакции. Если же упоминать об объемах капитализации, на сегодняшний день капитализация ТОП-10 криптовалют составляет $1,34 трлн.

В свете перечисленных выше факторов становится очевидным, что котировки биткоина в настоящий момент находятся под давлением, из-за чего акции “биткоинозависимых” брендов снижаются. В отчете, опубликованном на прошлой неделе в ФРС, ясно дали понять, что не исключают введения в оборот криптовалюты и глубоко изучают потенциал ее возможностей. Но пока окончательное решение отложили до 20 мая 2022 года.

В соответствии с базовым сценарием, до этой даты биткоин будет торговаться в диапазоне $32-46 тыс. По оптимистичному сценарию, если до мая мы увидим отказ от планов по запуску криптовалюты ФРС или подобную риторику, мы сможем ожидать восстановления главной криптовалюты до уровня $65 тысяч. Согласно негативному сценарию, если ФРС пойдет на постепенное внедрение собственной криптовалюты, мы можем увидеть падение биткоина до уровней $17,5 тысяч. По мнению аналитиков InvestFuture, биткоин в силу молодого возраста своего рынка не в состоянии выдержать конкуренцию с “официальными” цифровыми долларом и юанем одновременно.

Биткоинозависимые

В связи с высокой неопределенностью мы хотели бы отметить, что некоторые ранее привлекательные компании становятся в особую зависимость от уровня цен на первую криптовалюту и от решения ФРС. Из-за этого мы рекомендуем детально изучить свои позиции низкорисковым и среднерисковым инвесторам.

-

Финтехи: Mogo (MOGO), Silvergate Capital (SI), Block (SQ);

-

Майнинг-компании: Marathon Digital (MARA), Bit Digital, Ault Global Holdings (DPW), Riot Blockchain (RIOT);

-

Криптобиржи: Bakkt (BKKT), Coinbase (COIN);

-

Производители ASIC: Ebang International Holdings (EBON).

В случае, если в ФРС 20 мая или ранее предпочтут не вводить собственную цифровую валюту, мы можем ожидать роста котировок всех вышеперечисленных компаний, так как стоимость биткоина напрямую влияет на формирование этих брендов.

Выводы

С одной стороны, на сегодняшний день криптовалюты обладают рядом существенных преимуществ перед своими фиатными аналогами (скорость и дешевизна транзакций, отсутствие барьеров на трансграничные переводы, невозможность заморозки активов судебным или иным путем), а также предполагают полное самостоятельное владение активом.

С другой точки зрения, большинство вышеперечисленных преимуществ пока не вписываются в ежедневные потребности населения развитых стран. По разным данным, в 2021 году криптовалютными кошельками пользовались от 68 млн до 80 млн пользователей, что отражает прирост числа пользователей на 22% за 2021 год. А услугами различных компаний с блокчейн-технологиями в прошлом году пользовалось порядка 300 млн людей по всему земному шару.

Из чего можно заключить, что бизнес, связанный с криптовалютами, вышеперечисленные компании ведут по вполне обоснованным причинам, исходя из потребностей довольно крупной группы людей. Другим фактором, который пока отпугивает большое количество институциональных инвесторов, является высокая волатильность и отсутствие развитого рынка деривативов для хеджирования рисков по криптоактивам. Впрочем, многое может измениться после объявления мнения ФРС по выпуску собственной криптовалюты 20 мая 2022 года.

Аналитик Александр Холодов