Комментарий по рынкам

Предновогоднее ралли уже вовсю идет. Американские индексы продолжают обновлять исторические максимумы на ожидании новых стимулирующих мер экономики, даже несмотря на слабые данные по рынку труда. Классический рыночный принцип – чем хуже дела в экономике, тем лучше для фондовых рынков, ведь тем больше будет денежных вливаний в экономику.

Российский рынок находится в шаге от обновления январских максимумов. Тогда мир только-только начал знакомится с «китайским» коронавирусом и ещё не предполагал масштабы эпидемии. Сейчас же пандемия с каждым днём всё хуже и хуже, а рынки всё выше и выше. Массовая вакцинация, которая является чуть ли не единственным способом остановить пандемию, вот-вот начнется. В России с этой недели уже начались прививки по рисковым группам, но действительно массовый характер будет не раньше следующего года. Рынок «прайсит» излечение от коронавируса в следующем году.

По сообщениям «Ъ», на фоне восстановления индекса Московской биржи растет интерес пайщиков к фондам акций и снижается спрос на консервативные облигационные фонды, однако сохраняется и доля инвестиций в защитных фондах, ориентированных на вложения в золото. Мы сейчас наблюдаем рекордный приток физлиц на фондовый рынок, что должно вызвать ещё больший рост индексов в следующем году.

На прошлой неделе в понедельник мы выпустили инвестидею по Озону, а уже в пятницу её закрыли по достижению целевой цены и перекупленности. Доход составил более 30%. Рост акций был спровоцирован высказываниями менеджмента АФК Системы о том, что они не планируют продавать Озон после истечения периода локапа. Долгосрочным инвесторам мы по-прежнему рекомендуем удерживать эти акции.

На этой неделе мы рекомендуем к покупке 3 акции: РусГидро, Газпром нефть и Юнипро. С полным списком инвестидей вы сможете ознакомиться ниже.

P.S. Напомним, что на выходных мы выложили запись нашего стратегического вебинара по итогам 3 кв. 2020 в общий доступ. Поэтому всем, кто ещё не ознакомился с вебинаром и с нашим выбором акций, рекомендуем его посмотреть. Доступно тут.

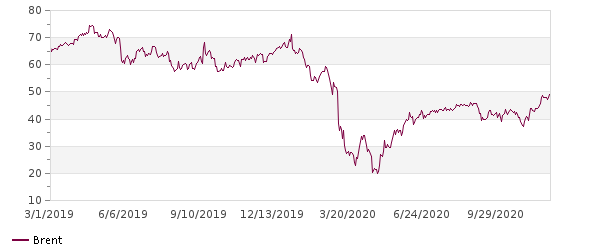

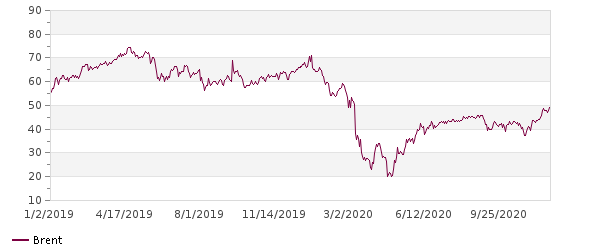

Нефть Brent

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| РусАква | AQUA | 390 | 62% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

| РусГидро | HYDR | 1.1 | 41% | 3.5 | 4 | 8% | Покупать | Окончание бумажных списаний и рекордные дивиденды |

| AT&T | T | 33 | 14% | 5.8 | 7.6 | 7.2% | Держать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 20% | 5 | 5.6 | 6% | Держать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 26% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 14% | 2.9 | 2.5 | 10% | Держать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 24% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| ВТБ | VTBR | 0.045 | 18% | - | 3 | 3% | Держать | Низкие мультипликаторы |

| Сургут-п | SNGSP | 42 | 7% | 5.63 | 5.5 | 20% | Держать | Переоценка долларового депозита |

РусГидро

Русгидро – это одна из самых крупных компаний в российской электроэнергетике. Компания большую часть доходов получает с выработки электроэнергии на гидроэлектростанциях. Однако помимо ГЭС за Русгидро также числятся дальневосточные активы, где достаточно много тепловой генерации. В последние 3 года Русгидро регулярно производило обесценение этих активов, из-за чего страдала чистая прибыль, а вместе с ней и дивиденды. Но сейчас мы видим, что ситуация может поменяться.

2020 год пока складывается для РусГидро очень удачно. Из-за большой водности водохранилищ в этом году компания смогла нарастить выработку электроэнергии на 14%. Ценовая конъюнктура была благоприятной в целом по России, а в особенности на Дальнем Востоке и Сибири. Поэтому рост выручки за третий квартал составил 6,5%, а рост EBITDA превысил 16%. Эти показатели лучшие за всю историю компании. Чистая прибыль выросла на 72% за счет переоценки форвадного контракта и операций хеджирования, которые лишь закрепили успех операционной деятельности.

| Акции | |||

| Код Блумберг | HYDR RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.78 | ||

| Целевая цена | 1.1 | ||

| Потенциал | 41% | ||

| Free float | 26% | ||

| Финансы (млрд. руб.) | 2019 | 2020п | 2021п |

| Выручка | 407 | 439 | 461 |

| EBITDA | 97.5 | 118.5 | 124.4 |

| Чистая прибыль | 0.60 | 70 | 75 |

| Оценка | |||

| P/S | 0.45 | 0.64 | 0.61 |

| EV/EBITDA | 3.53 | 3.50 | 3.34 |

| P/E | 305 | 4.03 | 3.76 |

| DY | 5.4% | 8.3% | 11.3% |

РусГидро

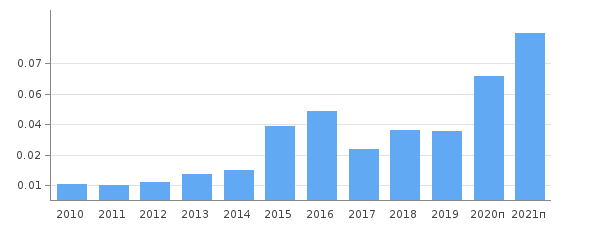

Главный вопрос теперь лежит в плоскости обесценений активов. Менеджмент заверяет, что в следующем году и в 2022 году списаний не будет, т.к. не будет ввода новых крупных объектов. По нашим расчетам, Русгидро может показать чистую прибыль за 2020 год в размере 70 млрд. рублей без учета потенциальных списаний и порядка 55 млрд. рублей с их учетом. В таком случае нам может сулить 6,5 копеек в виде дивидендов и примерно 8 копеек на 2021 год. При таких дивидендах мы увидим переоценку акций. Наши ожидания - рост до 1,1 рубля в течение года, потенциал по текущим ценам 44%. В случае если всё-таки будут более серьезные обесценения активов, то у Русгидро есть минимальный уровень дивидендов и акции наиболее вероятно будут торговаться около текущих уровней. Поэтому видя довольно низкий риск и высокий потенциал роста, мы открыли новую инвестиционную идею.

Дивиденды на акцию

Газпром нефть

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Мы считаем, что она наиболее привлекательна для покупок в расчете на восстановление цен на нефть.

Газпром нефть - это компания циклическая и сырьевая, т.е. сильно зависит внешней конъюнктуры. Цены на нефть в рублях сейчас на уровне 2017 года. Уровень добычи нефти снизился на 11% по сравнению с прошлым годом, однако уровень добычи углеводородов всего остался практически на уровне прошлого года из-за высокой добычи газа. По нашим наблюдениям, Газпром нефть меньше всех пострадала от ограничений ОПЕК+.

| Акции | |||

| Код Блумберг | SIBN RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 323 | ||

| Целевая цена | 400 | ||

| Потенциал | 24% | ||

| Free float | 4.0% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 2489.3 | 2485.0 | 2520 |

| EBITDA adj. | 799.0 | 795.0 | 802.0 |

| Чистая прибыль | 376.0 | 402.0 | 410.0 |

| EPS | 79.40 | 84.40 | 86.50 |

| Оценка | |||

| P/S | 0.66 | 0.8 | 0.79 |

| EV/EBITDA | 3.68 | 4.19 | 4.21 |

| P/E | 4.34 | 4.95 | 5.13 |

| DY | 8.8% | 11.8% | 4.3% |

Выручка и EBITDA с учетом доли в совместных предприятиях находится также на уровнях 2017 года. Выручка в третьем квартале 2020 упала на 18%, а EBITDA на 30% после рекордных прошлых лет. Слабое звено у компании заключается в чистой прибыли, из которой выплачиваются дивиденды. Она находится под влиянием курсовых разниц, а как мы видим, в третьем квартале девальвация рубля вновь себя показала. Тем не менее, четвертый квартал обещает быть прибыльным и позволит скомпенсировать провал в этом. На дивиденды компания направила 5 рублей по итогам 9 месяцев, что даже больше, чем положено по дивполитике. По итогам 4 квартала мы ожидаем ещё 7-8 рублей.

Газпром нефть весьма неплохо выглядит по уровню долга (Net Debt/EBITDA 1,3х) и по мультипликаторам является самой дешевой в секторе, не считая Сургутнефтегаза. P/E ttm 12,8. EV/EBITDA 4,2.

Поэтому мы видим сохраняющийся потенциал в Газпром нефти. Однако нужно понимать, что сейчас котировки акций находятся во власти котировок нефти. Поэтому если вы ожидаете восстановления цен на нефть в следующем году, что весьма вероятно, то пока ещё не поздно докупать акции.

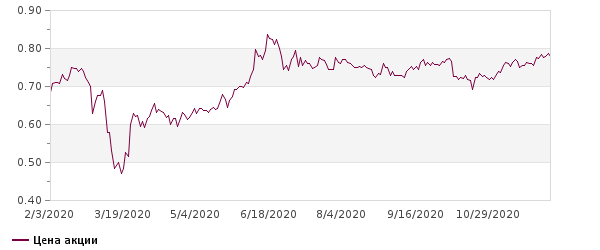

Цена акции

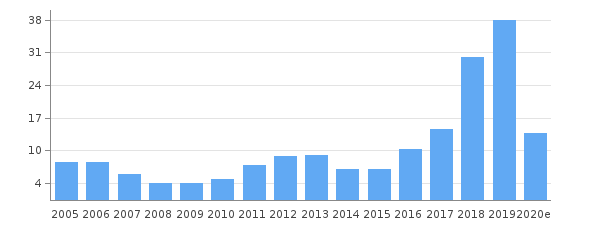

Дивиденды «Газпром нефти»

Цена нефти Brent

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций.

Ключевой момент в Юнипро – это ввод в эксплуатацию третьего энергоблока Березовской ГРЭС. Менеджмент считает, что уже с начала второго квартала 2021 года компания сможет его ввести и получать повышенные платежи по программе ДПМ. Сейчас остались, по сути, только финальные испытания и настройка блока. Капитальные затраты уже снижены. Дивиденды планируется повышать только со следующего года до 0,317 рублей за год. Однако если будут очередные переносы ввода, то придется также сдвигать и повышенные выплаты.

Мы считаем, что в целом компания должна действовать по плану, и можно уже сейчас покупать акции, делая ставку на переоценку стоимости акций. Мы оцениваем потенциал роста акций Юнипро на 20-30% от текущих уровней. В марте 2021 года менеджмент обещает рассмотреть ещё раз дивидендную политику и сориентировать по вводу блока в эксплуатацию.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.77 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 26% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.44% |