МТС

Финансовые результаты за 2 кв. 2018 г. по МСФО: лучше ожиданий

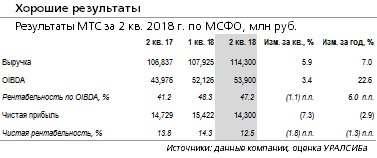

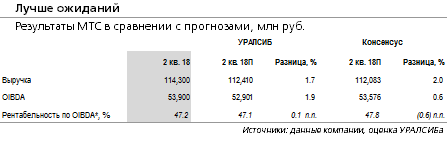

OIBDA на сопоставимой основе увеличилась на 5,1% год к году. МТС (MBT US – ПОКУПАТЬ) опубликовала сильные финансовые результаты за 2 кв. 2018 г. по МСФО, которые превзошли ожидания. В частности, консолидированная выручка выросла на 7% (здесь и далее – год к году) до 114,3 млрд руб., оказавшись на 2% лучше наших и рыночных прогнозов. OIBDA выросла на 22,6% до 53,9 млрд руб. , что выше нашего прогноза на 2% и выше консенсусного на 1%. При этом эффект от применения в отчетном квартале правил МСФО 9 и МСФО 15 и МСФО 16 составил 7,7 млрд руб. . Без учета этого эффекта OIBDA выросла на 5,1% до 46,2 млрд руб.

Прогноз по итогам 2018 г. повышен. Выручка от услуг мобильной связи МТС в России выросла на 4,4% до 78,4 млрд руб. Продажи мобильных устройств выросли на 40% до 14,1 млрд руб. OIBDA компании в России выросла на 20,3% до 51,1 млрд руб. при рентабельности 48,0%. Чистый долг МТС на конец 2 кв. 2018 г. составил 194,5 млрд руб. (против 204 млрд руб. в конце предыдущего квартала), без учета обязательств по аренде. Это предполагает сохранение коэффициента Чистый долг/OIBDA на уровне 1,1 (без применения новых стандартов МСФО). Компания улучшила прогноз результатов по итогам 2018 г. и теперь ожидает роста выручки на 2-4%, и роста OIBDA на 2%(ранее ожидалось сохранение этого показателя уровне прошлого года), до учета эффекта от применения новых стандартов МСФО. Прогноз капзатрат в 2018-19 гг. подтвержден на уровне суммарно 160 млрд руб.

Компания лидирует на рынке, но может быть подвержена дополнительным рискам. Результаты МТС за 2 кв. 2018 г. подтверждают лидирующее положение компании на российском рынке мобильной связи и ее устойчивое финансовое положение. Мы подтверждаем рекомендацию ПОКУПАТЬ АДР МТС. то же время акции компании подвержены дополнительным рискам из-за обсуждения возможности введения санкций в отношении основного конечного бенефициара компании Владимира Евтушенкова. Мы предпочитаем в секторе акции Veon (VEON US – ПОКУПАТЬ).