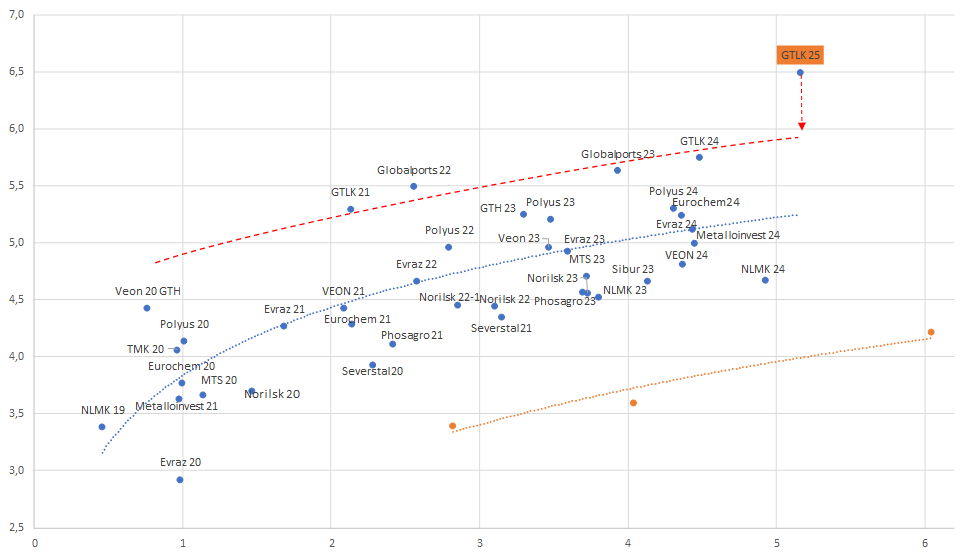

ГТЛК, крупнейшая лизинговая компания России, впервые за два года размещает шестилетние евробонды в долларах США. Текущий индикатив — 6,375–6,5%. Таким образом, премия к кривой составляет 0,47–0,65 б.п., что делает бумаги привлекательными для покупки. Мы считаем, что выпуск составит порядка $500 млн по аналогии с другими размещениями. Сейчас в обращении находятся два выпуска ГТЛК по $500 млн каждый.

- Цена на еврооблигации ГТЛК с начала года выросли больше других российских корпоративных долларовых облигаций — на 6%. Стоит отметить, что еврооблигации ГТЛК демонстрируют наибольшую стабильность по сравнению с бумагами прочих эмитентов

- Основное преимущество ГТЛК — компания принадлежит государству в лице министерства транспорта

- При этом она обременена огромным долгом в размере 402 млрд руб. ($6 млрд) за 2018г, ее соотношение чистый долг/EBITDA одно из самых высоких в корпоративном секторе

Корпоративный сектор России — кривая долларовых еврооблигаций

Источник: Bloomberg, ITI Capital

О компании:

Государственная транспортная лизинговая компания (ПАО «ГТЛК») — крупнейшая лизинговая компания России. Поставляет в лизинг воздушный, водный и железнодорожный транспорт, энергоэффективный пассажирский транспорт, автомобильную и специальную технику для отечественных предприятий транспортной отрасли, а также осуществляет инвестиционную деятельность в целях развития транспортной инфраструктуры.

Единственный акционер компании — Российская Федерация в лице Министерства транспорта.

По состоянию на 30 июня 2018 г. объем лизингового портфеля ГТЛК превысил 803 млрд рублей.

ГТЛК имеет кредитные рейтинги категории BB от трех ведущих международных рейтинговых агентств, а также рейтинг по национальной шкале «A+(RU)» от агентства АКРА.