Излечение от сложных заболеваний, улучшение качества жизни, ее продление, - это то, что в будущем могут обеспечить биотехнологии. Индустрия привлекает все больше внимания не только возможностью заработать на росте стоимости актива, но и личной заинтересованностью инвесторов воспользоваться ее достижениями.

Миллиарды на таблетки

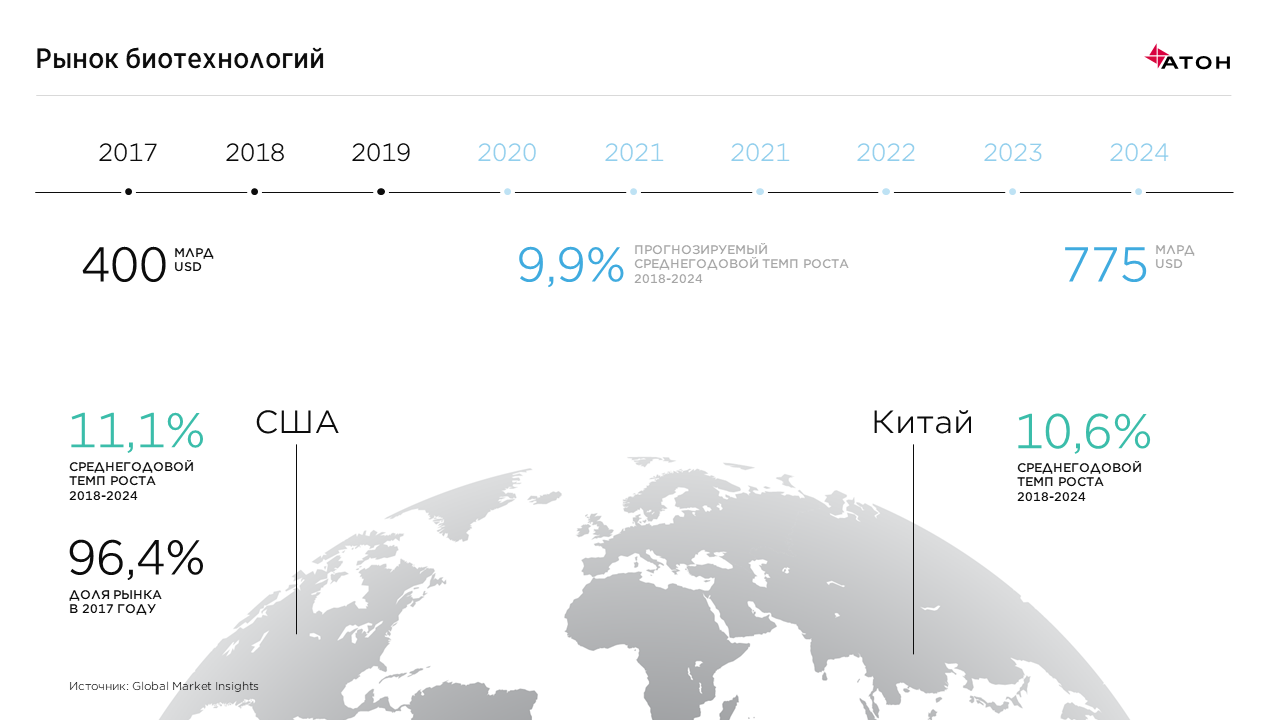

Объем мирового рынка биотехнологий к 2024 году достигнет $775,2 млрд, прогнозирует американское агентство Global Market Research. По мнению аналитиков, он будет расти в среднем на 9,9% в год. Для сравнения, еще в 2017 году объем рынка был на уровне $399,4 млрд, а в 2015 году составлял $330,36 млрд.

Доминирующее положение с точки зрения доли доходов на рынке биотехнологий занимает США. Здесь наблюдается более широкое внедрение продуктов на основе этих технологий за счет продвинутого рынка частной медицины. За американским следует европейский рынок. И эта тенденция продолжится и впредь, считают аналитики Global Market Research.

Также аналитики предрекают отличные возможности для роста рынка биотехнологий в Индии, Китае и Бразилии за счет большой численности населения, увеличения их доходов, улучшения медицинского обслуживания и усилиям государств в продвижении биотехнологий. Российский рынок тоже входит в исследование, но отдельных данных по нему нет.

Биотехнология – это наука, которая изучает возможность использовать живые организмы (а не химические элементы) для практических нужд человечества, в частности лечения от болезней.

Одни из самых привлекательных для инвесторов игроки в сфере биотехнологий – биофармацевтические компании, которые изобретают лекарственные средства «третьего поколения». За год только европейские и американские венчурные компании инвестировали в разработку подобных технологий около $8 млрд, отмечает управляющий партнер 4BIO Capital Андрей Козлов. Американское государственное агентство The Food and Drug Administration ожидает в 2022 году около 1 000 разрешений на исследование новых лекарств, в этом году их было выдано около 250.

Бенефициары здоровья

Есть три основных причины привлекательности инвестиций в рынок биотехнологий и медицины, считает Станислав Денисов, основатель биотех фонда HBio Capital Management, зарегистрированного в Швейцарии. Первая – это то, что этот рынок базируется на основной ценности – жизни человека, он будет расти и развиваться по той же экспоненте, что и рост населения планеты и затрат на его здравоохранение.

Следующая причина – высокая скорость, с которой отдельная компания этого рынка приходит к своей «справедливой стоимости», говорит Денисов. То есть инвестору не приходится ждать долгой переоценки компании рынком, это происходит в момент публикации новых клинических данных. Соответственно, инвестор или трейдер, сделавший правильный прогноз, «забирает» сверхдоходность за очень короткий промежуток времени (однако это работает и в обратную сторону), предупреждает Денисов.

И еще одна причина привлекательности – это отсутствие заметной корреляции динамики котировок акций отдельной компании по отношению к общему рынку, то есть акции из данного сектора могут использоваться для эффективной диверсификации инвестиционного портфеля, резюмирует Денисов.

Сектор биотехнологий интересен, скорее, его чрезмерной эмоциональностью, говорит старший управляющий активами УК «Атон-менеджмент» Исуф Ацканов: «Многие новости, пусть даже и незначительные в среднесрочной перспективе, могут существенно влиять на котировки, так как сложно оценить их реальное влияние на стоимость компании». Нежелание рынка разбираться в ситуации с каждой компанией и его эмоциональная реакция дают отличные возможности для инвесторов, которые готовы потратить время и оценить вероятность успеха того или иного лекарства.

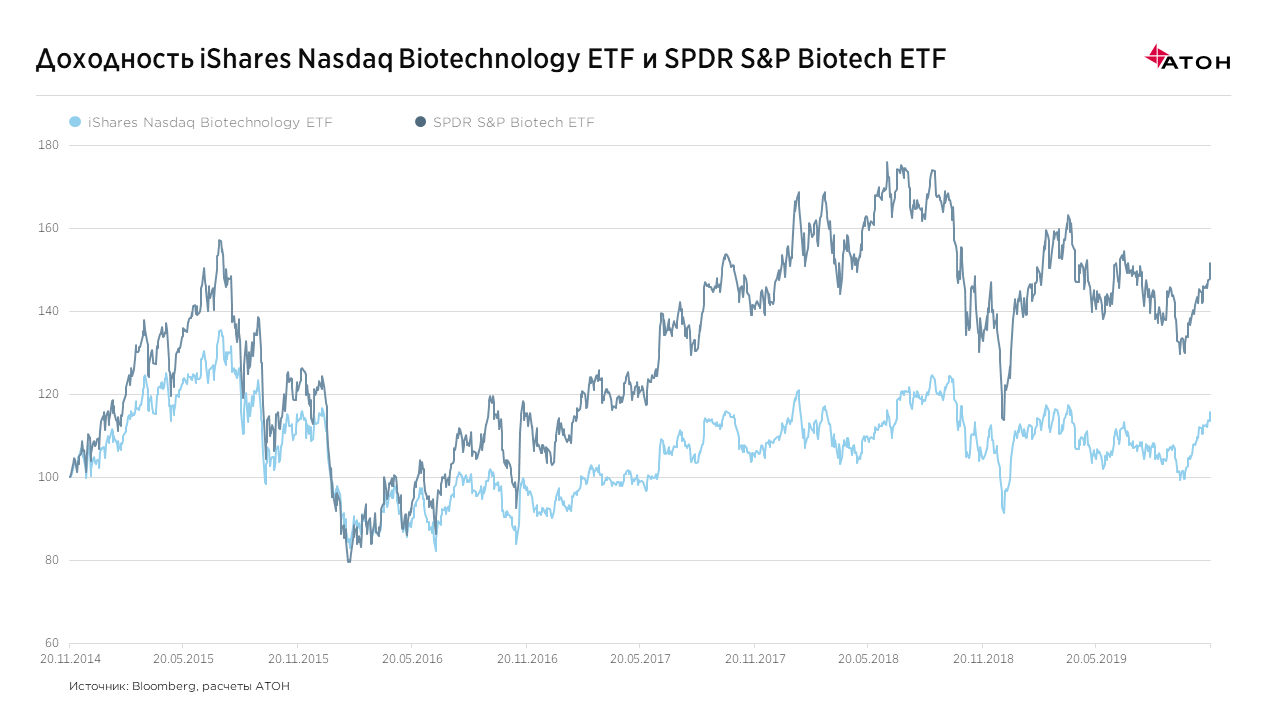

Кроме инвестиций в отдельные имена, можно делать ставку на отрасль в целом: на американском рынке существует несколько отраслевых индексов и ETF, которые инвестируют в акции биотехнологических компаний. Крупнейший ETF – iShares Nasdaq Biotechnology ETF, его капитализация превышает $7 млрд. Топ-инвестиции – акции Celgene Corp., Amgen, Gilead Sciences. Второй по величине – SPDR S&P Biotech ETF, его капитализация составляет $3,6 млрд. Эти средства инвестированы в акции 119 компаний, работающих на биотехнологическом рынке.

Новые звезды

Основными площадками для IPO компаний биотехнологического сектора являются биржи NASDAQ и Euronext.

Некоторые стартапы привлекают на IPO впечатляющие средства. Так, например, компания Orchard Therapeutics, основанная в 2018 году в Лондоне и занимающаяся разработкой генной терапии для лечения редких генетических заболеваний, в октябре 2018 года в ходе IPO на NASDAQ привлекла $225 млн. Тогда инвесторы оценили компанию в $1,25 млрд.

Есть и более интересные примеры IPO, говорит Исуф Ацканов: например Guardant Health, которую на IPO в 2018 году оценили в $2,6 млрд, к текущему моменту практически утроилась в цене.

Российские биотехнологические компании в первой половине 2019 года привлекли венчурных инвестиций на $5,1 млн, говорится в исследовании компаний Dsight, Национальной ассоциации участников рынка альтернативных инвестиций, DS Law и EY. VEB Ventures вложит деньги в проект «Онко Атлас», а Российская венчурная компания – $4,7 млн в Personal Medication & Health Management, которая занимается разработкой ингаляторов, снижающих токсичность препаратов для лечения туберкулеза и онкозаболеваний.

На мировом рынке за первое полугодие количество сделок в биотехе выросло и превысило 1 700 на сумму $21 млрд, сообщает РБК.

Как выбрать?

Своим подходом к отбору портфеля поделился Андрей Козлов из 4BIO Capital (в портфеле компании есть и вышеупомянутый Orchard Therapeutics). 4BIO Capital базируется в Лондоне и занимается инвестированием в лекарства третьего поколения в генной и клеточной терапии. «Мы инвестируем в команды, которые занимаются изобретением лекарств от редких заболеваний. Они затрагивают небольшую часть популяции, тем не менее, существует статистика, что если объединить все редкие заболевания, то от них страдает около 10% человечества. Это редкие заболевания, но их много», - поясняет он.

Для того чтобы команда попала в зону внимания 4BIO Capital, препарат уже должен пройти часть доклинических исследований. Следующий этап – этап клинических исследований – проходит уже при участии финансирования 4BIO Capital. Первая фаза – тестирование на безвредность для человека, вторая – на эффективность препарата, третья – показывает, насколько он эффективнее других, уже используемых лекарств. Обычно к окончанию второй фазы исследования представители 4BIO Capital уже понимают потенциал компании, а зачастую к этому моменту уже появляется предложение о покупке стартапа со стороны большой фармацевтической компании. В случае покупки инвесторы в фонд получают доходность в десятки процентов, резюмирует представитель 4BIO Capital.

Обдумать риски

Биотехнологии – это индустрия, инвестиции в которую сопровождаются высокими доходностями, но и высокими рисками, предупреждает Регина Ходитц, управляющий партнер немецкой венчурной компании Wellington Partners Life Sciences. Зачастую проходит более десяти лет, прежде чем биотехнологическая компания разработает новое лечение или лекарство, которое действительно помогает людям и принесет прибыль.

О высоких рисках говорит и Денисов. По его словам, большинство биотехнологических компаний подходит только для краткосрочных инвестиций – не больше одного квартала при значительной диверсификации активов. А рост капитализации здесь зависит от данных научных исследований по продукту компании и постоянного привлечения капитала, отмечает Денисов.

Главный риск для большинства инвесторов в секторе биотехнологий – непонимание того, во что они инвестируют, говорит Исуф Ацканов: «И от него не избавиться, только если нет желания посвящать изучению темы львиную долю времени (а в идеале еще получить степень MD)». Для роста капитализации компании в секторе не всегда достаточно успешных результатов исследования. Даже если стартап получил одобрение FDA и готов после десятков лет исследований, наконец, начинать продавать свою разработку от какой-то болезни, то нет гарантий, что отсутствуют альтернативные лекарства других компаний, поясняет он: «Для многих переход от исследовательской стадии к коммерческой оказывается непреодолимым, так как это уже совсем другой бизнес с совсем другими рисками, главные из которых – конкуренция и оспаривание патентов».

Диверсификация критически важна, напоминает Исуф Ацканов, и лучший способ инвестировать либо в ETF, либо в активные специализированные фонды.