Обзор рынка

Зарубежные рынки

Американские индексы завершили понедельник в минусе (кроме высокотехнологичного NASDAQ) на фоне беспокойств относительно международной торговли и политической ситуации в США. Отказ Китая от переговоров с США до тех пор, пока они не перестанут угрожать новыми пошлинами, оказал давление на промышленные акции, в то время как сообщения об отставке заместителя генерального прокурора Рода Роузенстайна также оказали давление на акции в целом. Площадки АТР, не закрытые сегодня в честь праздников, демонстрировали разнонаправленную динамику: акции Токио и Тайваня торговались в слабом плюсе, остальные были на отрицательной территории.

Нефть

По результатам встречи участников соглашения ОПЕК+ в воскресенье была сохранена рекомендация придерживаться прежних договорённостей и выйти на полное выполнение сделки по сокращению добычи. По сообщениям прессы, глава Минэнерго РФ Александр Новак заявил, что на сегодняшний день рынок сбалансирован, а министр нефти Саудовской Аравии Халид аль-Фалих отметил, что не видит дефицита нефти на рынке. Участники соглашения заняли выжидательную позицию в преддверии санкций США против Ирана, поскольку оценить объем сокращения поставок иранской нефти пока затруднительно.

Российский рынок

Вопреки негативному фону на зарубежных площадках, рост цен на нефть (баррель Brent в понедельник превысил отметку в 80 долл.) поддержал российский рынок, позволив ему закрыться на положительной территории. Индекс МосБиржи прибавил +0,13%, РТС вырос на +1,17% вслед за продолжающим укрепление рублём.

В лидерах роста были Энел Россия (+4,7%), En+ (+4,3% на фоне очередного продления лицензий в рамках санкций США), Мечел (ао +3,3%, ап +2,2%) и Сбербанк (ао +2,8%, ап +2,6%).

Аутсайдерами стали X5 (-4,1%), Северсталь (-3,9%), М.видео (-3,7%), Русал (-3,5%) и Лента (-2,9%).

Новости

Управление контроля зарубежных активов (OFAC) Минфина США 21 сентября в очередной раз продлило срок действия лицензий, разрешающих операции с En+ Group и Русалом и возможность владения акциями и долговыми обязательствами этих компаний, до 12 ноября. В сообщении OFAC говорится, что En+ и Русал уведомили правительство США о существенных изменениях в корпоративном управлении, которые могут привести к изменению структуры контроля, в связи с чем ведомство продлевает срок действия лицензий, чтобы обеспечить достаточное время на рассмотрение указанных изменений.

НОВАТЭК сообщил о поставке первой партии СПГ в Бразилию. Председатель Правления компании Леонид Михельсон отметил, что это первая поставка СПГ на рынок Латинской Америки, и она является подтверждением эффективности логистической модели и уникального географического расположения проекта Ямал СПГ.

Компания Тандер 21 сентября купила 43069 акций Магнита (0,042261%) в рамках программы buyback. Всего с начала программы было приобретено 521 803 акции (0,512017%).

Ростелеком и Nokia создали совместное предприятие ООО «РТК — Сетевые технологии», основной сферой деятельности которого является создание портфеля высокотехнологичных сетевых решений на основе технологий Nokia в интеграции с передовыми отечественными разработками. Среди перспективных технологий совместного предприятия — частные беспроводные сети (P-LTE, P-IoT), сертифицированные SDN и SD-WAN сети, инфраструктура для построения сетей IoT и 5G и т.д. В зависимости от принятой в «РТК-Сетевые Технологии» инвестиционной программы развития собственных продуктов, Nokia рассматривает возможность предоставить целевое финансирование, которое может составить до 10 млрд руб. суммарно на горизонте 2019-2022 годов. По условиям сделки Ростелекому принадлежит 51 % долей в уставном капитале СП, а Nokia — 49%. Существенная часть прибыли будет направляться на развитие СП.

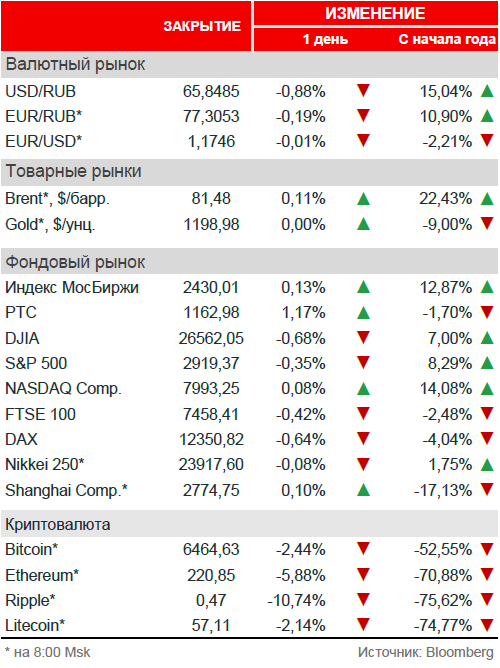

Рыночные индикаторы

Календарь корпоративных событий

| 26 сентября | Татнефть | Совет директоров (Стратегия-2030) |

| Mail.Ru | Презентация стратегии и ВК | |

| Магнит | День Аналитика и Инвестора | |

| 27 сентября | Эталон | результаты МСФО 1П18 |

| Магнит | День Аналитика и Инвестора | |

| Московская биржа | Совет директоров (дивиденды) | |

| 28 сентября | НМТП | ВОСА (дивиденды) |

| Роснефть | ВОСА (дивиденды) |

Календарь ключевых макроэкономических событий

| Пн | 24 сентября | ✔ Китай, Тайвань: выходной (Праздник середины осени) ✔ Япония: выходной (Праздник осеннего равноденствия) ✔ Вступает в силу ребалансировка индексов FTSE |

| Вт | 25 сентября | ✔ Гонконг: выходной (День после праздника середины осени) ✔ Япония: протокол заседания Банка Японии |

| Ср | 26 сентября | ✔ США: продажи новых домов, запасы нефти, заседание ФРС |

| Чт | 27 сентября | ✔ ЕС: доверие потребителей ✔ США: ВВП, заказы товаров длительного пользования, безработица, доверие потребителей |

| Пт | 28 сентября | ✔ Япония: безработица, розничные продажи, промышленное производство ✔ ЕС: ИПЦ ✔ Россия: текущий баланс ✔ США: количество буровых установок |