Обзор рынка Зарубежные рынки

Американские индексы снизились, а индекс волатильности VIX подскочил на 10,4% после того, как президент США Д. Трамп озвучил беспрецедентную угрозу в адрес Северной Кореи. Большинство азиатских индексов также снижаются на фоне геополитической напряжённости. Защитные золото и йена подскочили.

Нефть

Нефть снижается в ожидании данных по запасам в США. Участники рынка опасаются, что запасы могут вырости на фоне окончания летнего периода высокого спроса.

Российский рынок

Российский рынок акций демонстрировал позитивную динамику на относительно нейтральном новостном фоне вслед за умеренно дорожающей нефтью. Сильный рубль поддержал индекс РТС, который прибавил 1,6%, ММВБ вырос на 1,0%.

Среди лидеров дня опять выделились металлурги Русал (+6,8%, на новостях о дорожающем алюминии: 2 тыс. долл./т – пик с 2014 г) и Мечел (ао +2,7%, ап +3,1%). Вчерашний рост продолжает Ленэнерго (+4,9%), Татнефть (ао +3,6%, ап +4,1%) и Московская биржа (+3,8%).

Аутсайдерами торгов стали Юнипро (-4,7%), ТМК (-2,3%), НКНХ (-2,0%), Башнефть (-1,9%) и АФК Система (-1,7% на новостях из зала суда).

Компании

Группа ФосАгро в 2К17 нарастила объём производства удобрений и кормовых фосфатов на 15,7% г/г до 2,0 млн т (1П17: +8,8% г/г почти до 4,0 млн т). Продажи за квартал выросли на 15% г/г и составили 2,1 млн т (1П17: +11,8% г/г до 4,1 млн т). Объём выпуска фосфорсодержащих удобрений за 2К17 увеличился более чем на 20% г/г до 1,65 млн т, продажи выросли на 13,2% г/г (1,6 млн т). Объём производства азотных удобрений не изменился, оставшись на уровне 0,4 млн т, продажи возросли на 21,9% г/г (0,43 млн т).

Чистая прибыль Юнипро за 1П17 составила 24,5 млрд руб. против убытка 608 млн руб. Выручка компании уменьшилась на 4,5% г/г до 37,8 млрд руб. EBITDA за полугодие составила 33,2 млрд руб. Юнипро повышает прогноз EBITDA в 2017 г до 43-45 млрд руб. Компания планирует выплатить дивиденды за 2 и 3 кварталы 2017 г. в размере 5 млрд руб., доходность может составить 3,3%, выплата ожидается в декабре 2017 - январе 2018 г. Акция в моменте теряет 1,4%. Совет директоров Юнипро принял решение направить 28 млрд руб. на восстановительный ремонт третьего энергоблока Берёзовской ГРЭС. После аварии в феврале 2016 г. на ремонт блока было израсходовано около 11 млрд руб, Юнипро планирует возобновить получение платежей ДПМ в 3К19.

В период с 26 по 29 сентября ФАС будет рассматривать антимонопольное дело в отношении «большой четвёрки» мобильных операторов (Мегафон, Билайн, МТС, Tele2) за установление и поддержание высоких цен на роуминг.

Суд в очередной раз отказал АФК Система в ходатайстве об отводе судьи. Сегодня продолжится слушание по иску Роснефти.

Вице-президент Роснефти Павел Федоров сообщил, что в ближайшие дни компания планирует закрыть сделку по покупке доли в Essar Oil. Новые предоплаты по контрактам с венесуэльской PDVSA не планируются, на сегодняшний день размер предоплат составляет около $6 млрд, включая проценты, полное погашение ожидается до конца 2019 г.

В среду Московская биржа проведет заседание совета директоров, на котором будут обсуждаться выплаты промежуточных дивидендов, компания также опубликует результаты МСФО за 2К17. ВТБ и Мосэнерго могут отчитаться о финансовых результатах за 2К17. Пройдёт очередное слушание по иску Роснефти и АФК Система. Из макростатистики ожидаются данные запасов нефти США, также по Китаю выйдет статистика инфляции.

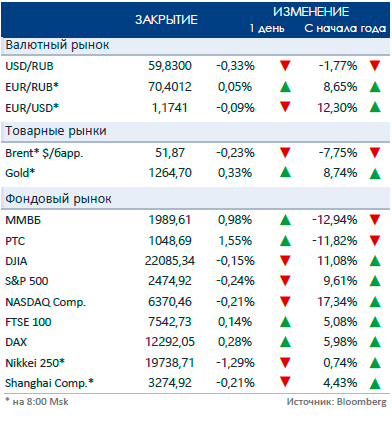

Рыночные индикаторы

Календарь корпоративных событий

| 09.08 | АФК Система: | слушание по иску Роснефти и Башнефти |

| Московская биржа: | результаты МСФО 2К17 | |

| Московская биржа: | заседание совета директоров (дивиденды) | |

| ВТБ: | результаты МСФО 2К17 | |

| Мосэнерго: | результаты МСФО 2К17 | |

| 10.08 | Mail.ru: | результаты МСФО 2К17 |

| АЛРОСА: | продажи в июле | |

| Банк Возрождение: | результаты РСБУ 1П17 | |

| EVRAZ: | результаты МСФО 1П17 | |

| 11.08 | Polyus: | результаты МСФО 2К17 |

| ПИК: | финансовые результаты 2К17 | |

| Luxoft: | результаты GAAP 2К17 |

Календарь ключевых макроэкономических событий

| Ср | 9 августа | ✔ США: запасы нефти |

| Чт | 10 августа | ✔ США: безработица |

| Пт | 11 августа | ✔ США: рынок труда торговый баланс, количество буровых установок ✔ Россия: инфляция |