Пульс дня. Резкое снижение индекса S&P 500 (-1,7%) оказало давление на открытие среды на Мосбирже. Российские ADR в Нью-Йорке снизились вчера на 1%, лидером снижения были ADR МТС (покупать) и Лукойла (продавать). Выход негативных данных по китайскому экспорту в апреле повлияли негативно на акции Норильского никеля (продавать). Тем не менее европейские рынки открылись в среду нейтрально, что ограничивает потенциал падения и позволяет рассчитывать на отскок. Основной фактор, влияющий на поведение рынка 9-10 мая, это вопрос о китайско-американских торговых переговоров. Действительное повышение импортных тарифов 10 мая может вызвать новый провал на мировых рынках и коррекцию индекса Мосбиржи в район 2540. Положительный исход вызовет рост в район 2600 и выше. Российский рынок, однако, демонстрирует устойчивость перед лицом торговых переговоров двух держав. Поэтому 10 мая не исключено позитивное открытие.

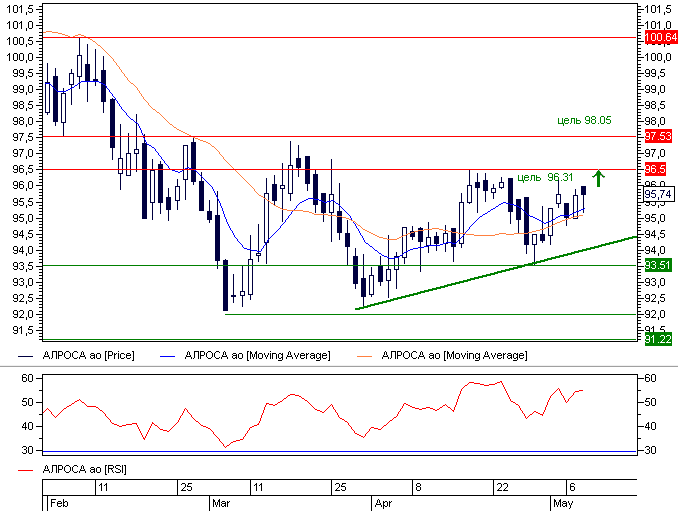

Алроса

Весной 2019г. акции Алросы торгуются в диапазоне 92-97,5. Предмет беспокойства инвесторов -ситуация на рынке алмазов, но сильный негативный сценарий с целью 89,04 нивелирован повышательной волной от 92. Цель вверх 96,31 и далее 98,05. Локальная цель снижения 94,54-94,7.

Финальные дивиденды по акции за 2018г. рекомендованы на уровне 4,11 руб. на ао, закрытие реестра для получения дивидендов 15 июля. Консенсус-прогноз по финальным дивидендам был 5,47 руб.на ао. В среднесрочном плане по акции наблюдается рост позитива – свидетельство повышательного тренда.

Рекомендация: Покупать

Газпром

Сценарий повышения максимумов 2019 г. акции Газпрома расширен до целей 168,22-169,68. Риски коррекции оцениваем как цель 161,65. В среднесрочном плане по акции наблюдается рост позитива – свидетельство повышательного тренда. Рекомендованы по акции дивиденды 10,43 рубля на ао.

Рекомендация: Сокращать

ГМК Норильский никель

Разногласия на китайско-американских переговорах негативно влияют на акции ГМК Норникель. Риски снижения оцениваются до уровня 13750-13955. Противоположный позитивный сценарий дает ориентир цели роста 14668.В среднесрочном плане по акции наблюдается снова спад позитива - свидетельство возможного ослабления повышательного тренда. Совет директоров рекомендовал 792,52 руб. на ао. Консенсус прогноз был 708 рублей на ао. Закрытие реестра для дивидендов 21 июня.

Рекомендация: Продавать

Лукойл

Акции Лукойла скорректировали полностью свой весенний рост. Сценарий продолжения коррекции предполагает цели вниз 5259 и 5208. Но и в случае реализации всего негативного сценария актуален большой позитивный сценарий: долгосрочная цель (А) вверх 6336. Первичная цель отскока 5522. В среднесрочном плане по акции наблюдается рост негатива – свидетельство понижательного тренда.

25 апреля Совет директоров рекомендовал дивиденды по акции 155 руб. на ао, закрытие реестра для дивидендов 9 июля.

Рекомендация: Продавать

Московская биржа

Акции Московской биржи развернулись вверх от 90 на дивидендных ожиданиях. Сильный позитивный сценарий основной цели вверх 102,17, возможна остановка 95,18-95,55. В среднесрочном плане снова наблюдается рост позитива – свидетельство реактивации повышательного тренда. Дивиденды – 7,7 руб. на ао, последний день торговли с дивидендами 10 мая.

Рекомендация: Покупать

МТС

Акции МТС отскочили в марте вверх от психологического уровня 250. Позитивный сценарий может строиться на объявлении новой дивидендной политики (не менее 28 руб. в год в 2019-2021 г.) и обратном выкупе акций. Ближайшие дивиденды 19,98 рубля на ао, закрытие реестра для получения 9 июля. Основная цель роста по Позитивному сценарию - 294,95. Возможны остановки 274,43 и 264,7.

Новость, что МТС не обсуждает новой программы обратного выкупа акций сказалась негативно на бумаге. Мы писали о возможной цели коррекции (опасения делистинга с NYSE, покупка кинотеатра ivi.ru, рост расходов по изменениям в законах о связи – повод для продаж), риски снижения на сегодня оцениваем 251,45-252,35.

В среднесрочном плане по акции наблюдается наблюдается спад позитива – свидетельство ослабления повышательного тренда.

Рекомендация: Покупать

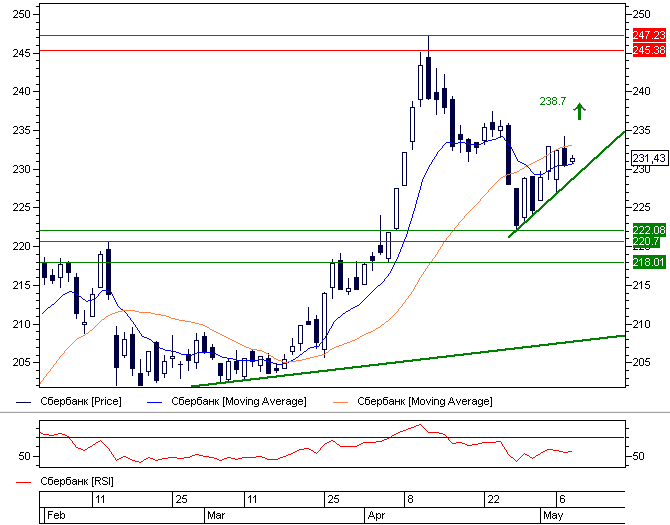

Сбербанк об.

Акции Сбербанка развернулись вверх от 222. Возможная цель роста 238,7. Локальная цель отката 228,76. Возможный вариант большого продолжения продаж (негативный сценарий) был обозначен (17 апреля) как цель вниз 221,94, 25 апреля возникла опция расширения цели вниз до 208,85. Объявление дивидендов за 2018г. произошло 16 апреля – 16 руб. на ао, закрытие реестра 13 июня. (по новостям ранее рекомендованная величина могла быть 16,8 руб. на ао, консенсус-оценка была до этого 21 руб. на акцию). В среднесрочном плане по акции наблюдается теперь спад позитива – свидетельство возможного ослабления повышательного тренда.

Рекомендация: Покупать

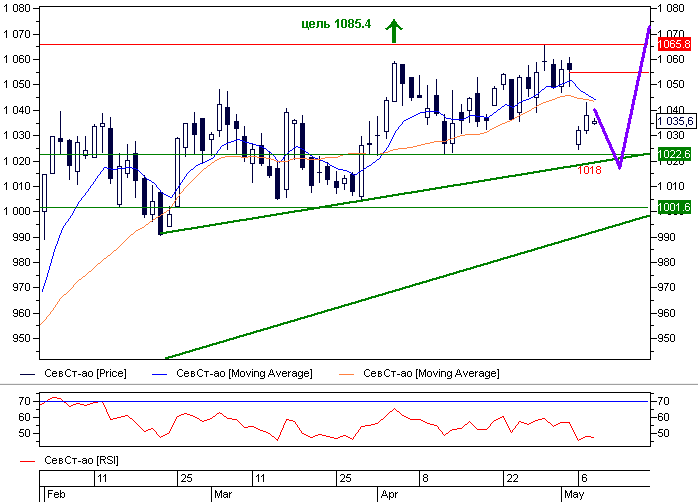

Cеверсталь

Акции Северстали имеют опору в районе 1000. Отсюда заявлены цели вверх 1083,8-1085,4. 6 мая акция торговались первый день без дивидендов. Возможная цель снижения 1018,3. При закрытии 3 мая 1055 – цена без дивидендов 1022,9, с учетом НДФЛ – 1027,1. В среднесрочном плане наблюдается спад позитива – свидетельство ослабления повышательного тренда. Дивиденды– последний день торговли с дивидендами 3 мая, 32,08 руб. на акцию, следующие дивиденды 35,43 – закрытие реестра 18 июня.

Рекомендация: Продавать

СургутНГ пр.

Акции СургутНГ прив. пытаются найти опору на 39. Локальная цель отскока 39,9-40,23. Но возник негативный сценарий, отражающий риски постдивидендного падения – цель вниз 36,31. Локальная цель падения 38,71-38,86. В среднесрочном плане по акции наблюдается рост негатива – свидетельство понижательного тренда перед выплатами значительных дивидендов за 2018 г. – оценка 7,28 руб.на ап.

Рекомендация: Накапливать

Ростелеком об.

Акции Ростелекома закрывались 3 и 7 мая в области относительной перекупленности. После обновления двухлетних максимумов по акции сформирован достаточно устойчивый позитивный сценарий. Его цели вверх 89,15-89,39. Возможна остановка 78,15. Однако большая волатильность в мае открывает возможность зафиксировать частично прибыль по длинным позициям. Локальная цель коррекции 75,45. В среднесрочном плане по акции наблюдается рост позитива - свидетельство активного повышательного тренда при положительном развороте трендового индикатора ADX(14). Консенсус оценка ближайших дивидендов 2,5 рубля на ао.

Рекомендация: Сокращать (стоп 77,48). В случае реализации стопа в ближайшее время (1-2 дня) рекомендация будет изменена на нейтрально при возможной цели роста 78,15, поскольку акция торгуется 8 мая в состоянии относительной перекупленности.

Мечел ао

По акции Мечела зафиксировано формирование модели двойного дна. Реализация отскока отсюда задает возможную цель 74,6. Возможная цель отката 67,17. В среднесрочном плане по акции наблюдается спад негатива – свидетельство ослабления понижательного тренда. Но нельзя пока исключать и развитие более сильных процессов – уход вниз в район торговли летом 2016 г. – при ухудшении ситуации могут актуализироваться цели вниз 58,38.

Рекомендация: Накапливать

Департамент брокерского обслуживания, Банк ВТБ (ПАО)Другие публикации раздела «Технический анализ рынка акций»

08.05.2019 11:17 Анализ рыночной динамики "голубых фишек" 07.05.2019 11:00 Анализ рыночной динамики "голубых фишек" 06.05.2019 11:35 Анализ рыночной динамики "голубых фишек"| 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 | |||

| Январь | Апрель | Июль | Октябрь |

| Февраль | Май | Август | Ноябрь |

| Март | Июнь | Сентябрь | Декабрь |