По сравнению с 2016 г. объем запасов вырос на 12,8%. Коэффициент восполнения составил 435%. Показатель обеспеченности запасами вырос до 29 лет. Благодаря новым покупкам месторождений и лицензий в 2018 г., объем запасов увеличился еще на 0,45 млрд б.н.э. по российским стандартам. Прямые затраты на добычу у компании остаются одними из самых низких в мире – $0,8 за б.н.э. (1 б.н.э. ≈ 155 куб.м природного газа)

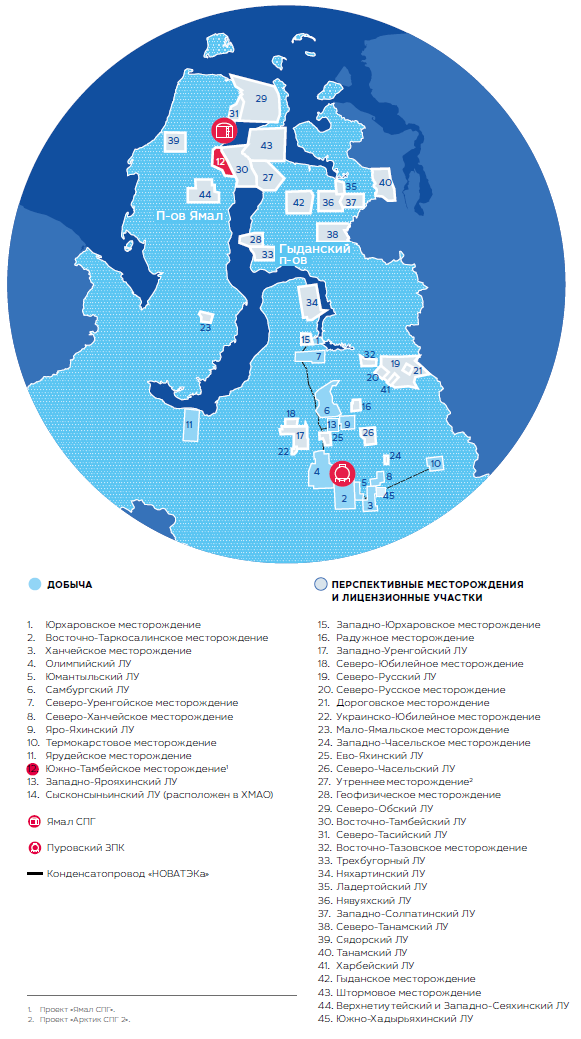

Добыча компании сосредоточена в основном в Ямало-Ненецком автономном округе на полуострове Ямал и Гыдан. В активе 45 месторождений и лицензионных участков. Все месторождения расположены вблизи транспортной и производственной инфраструктуры, в том числе в зоне Единой системы газоснабжения (ЕСГ), что увеличивает эффективность предприятия.

Стратегия

Стратегия В конце прошлого года компания представила новую стратегию до 2030 г., названную «Трансформация в глобальную газовую компанию». Новая стратегия явилась следствием выхода на мировой рынок сжиженного природного газа (СПГ). Этот рынок закладывается в основу будущей бизнес модели компании, поэтому ниже будет сказано несколько слов о его состоянии и перспективах.

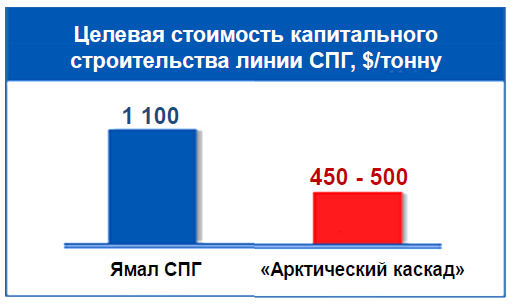

В качестве конкурентных преимуществ можно отметить взаимную близость месторождений, мощностей по переработке и налаженную сбытовую инфраструктуру. Кроме того, Новатэк запатентовал собственную технологию сжижения газа «Арктический каскад». Низкие температуры в условия крайнего севера способствуют повышению эффективности процесса сжижения.

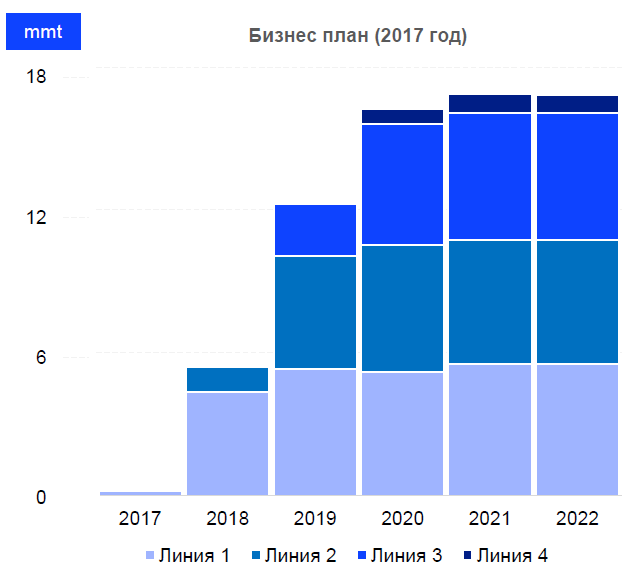

В конце 2017 г. была запущена 1-я очередь Ямал СПГ – интегрированного комплекса по добыче, сжижению, транспортировке СПГ мощностью 5,5 млн тонн в год. Общая мощность с 4-мя линиями составит 17,4 млн т/г. Запуск последней линии Ямал СПГ с учетом новой технологии сжижения, планировался в IV квартале 2019 г., но вполне возможно будет произведен несколько раньше. Каждая линия может генерировать $1-1,2 млрд дополнительного потока операционной прибыли.

В основе проекта Южно-Тамбейского месторождения на конец прошлого года доказанные запасы составили 683 млрд куб. м. газа и 21 млн т. жидких углеводородов (ЖУВ).

По состоянию на 31 марта проект был готов на 92,5%. Долгосрочные контракты заключены на 95% СПГ от проекта. Регулярные поставки СПГ начались этой весной. Первая продукция была доставлена в порты Испании, Индии, Китая.

Ниже представлен бизнес-план компании по темпам выхода на проектную мощность. С помощью этого графика можно оценить прирост производственных показателей эмитента.

Также следует отметить, что Ямал СПГ должен дать $62 млрд операционного денежного потока до 2030 г. В среднем можно рассчитывать на $2,5 млрд в год при учете, что в 20% в проекте принадлежит Total, 20% – CNPC и 9,9% Фонду шелкового пути. Операционные затраты на проект составят $400-450 млн в год. В компании заявляют, что они в большей степени покроются продажей конденсата.

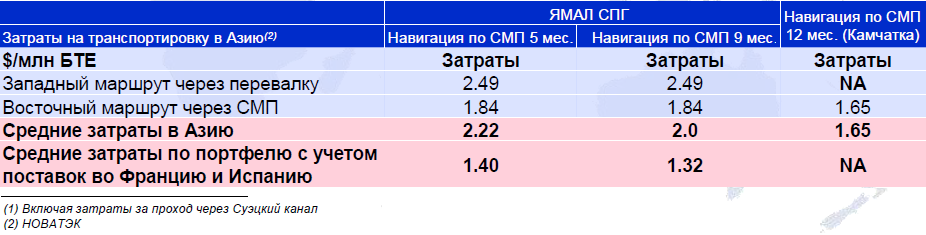

Для транспортировки газа компания использует построенную инфраструктуру порта Сабетта и новые газовозы класса Arc7, которые способны перевозить сырье без ледокольной проходки в течении летней навигации по Северному морскому пути (СМП), причем как в европейском, так и азиатском направлении.

При этом рассматривается несколько вариантов транспортировки, в частности доставка сырья в перевалочный пункт на Камчатке (азиатское направление) и в Бельгии (европейское направление). Дальнейшая перегрузка в газовозы безледового класса должна существенно удешевить всю цепочку транспортировки продукции азиатским и европейским потребителям. Расчеты компании приведены ниже.

Ввод перевалочного пункта на Камчатке планируется в 2022-2023 гг. (доля в проекте может быть продана). Кроме того, запланированы также инвестиции в еще один терминал по производству и перегрузке СПГ Высоцк на Балтийском море, а также строительство Арктик СПГ-2, который будет использовать транспортную инфраструктуру Ямал СПГ. Об этих проектах речь пойдет ниже.

Вместе с новой стратегией компания провела ребрендинг, представила новый логотип. В связи с глобальными амбициями, старый отличительны знак в форме буквы "Н" было принято заменить на яркий и современный логотип, который по утверждению менеджмента передает два агрегатных состояния метана. Голубой цвет символизирует газ, красный - энергию и тепло, которые он дает. Новый логотип символизирует слоган "Трансформация в глобальную газовую компанию". Мы допускаем, что по мере реализации амбициозных проектов мирового уровня, логотип Новатэка будет обретать все более четкие очертания с окончательным превращением в стилизованный треугольник, который является ни чем иным, как знак воспроизведения "Play".

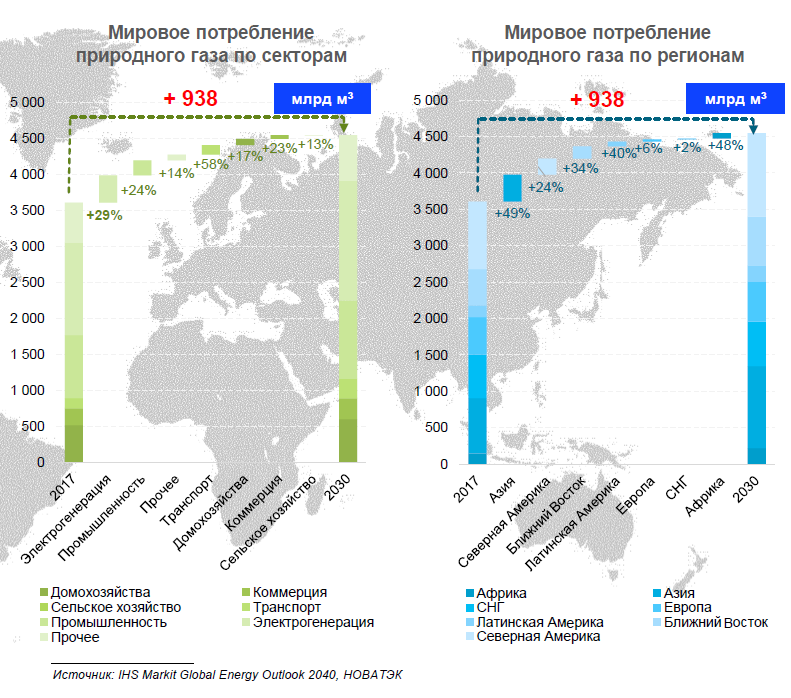

Перспективы рынка СПГБудущее компании и долгосрочные перспективы связаны непосредственно с рынком СПГ, который бесспорно расширяется, вытесняя другие виды топлива, более «грязные» источники энергии. Причем основным игроком, обеспечивающим спрос, обещает стать Азия и в частности Китай. В связи с постепенным отказом от угля и активным переходом на более экологичные виды топлива текущие ожидания потенциального роста спроса со стороны КНР могут быть недооценены.

Данные мировых энергетических агентств и профильных комитетов указывают на то, что газ – это единственное ископаемое топливо, доля которого будет расти в мировом потреблении. Связано это с относительной дешевизной, экологичностью и прочими параметрами. О будущем рынка газа у нас есть отдельный большой обзор в нескольких частях. Основной вклад в рост спроса будет вносить электрогенерация, транспорт (газомоторное топливо) и промышленность.

И это не просто прогнозы, а уже устоявшаяся тенденция, в особенности учитывая политику Китая в сфере экологии. Чиновники КНР планируют увеличить потребление газа более чем на 50% к 2020 г. – до 320-360 млрд куб.м в год. Спрос вырастет практически на столько, сколько сейчас в год потребляет Япония, второй по величине импортер в Азии. А к 2030 г. планируется рост потребления до 480 млрд куб.м. Импорт СПГ растет с каждым годом кратно.

Таким образом, компания работает на расширяющемся и перспективном рынке. Проекты Ямал СПГ и Арктик СПГ-2 позволят занять солидную долю растущего азиатского спроса. При этом конкурентные преимущества в виде низких затрат на добычу и транспортировку по СМП должны обеспечить устойчивый рост доли рынка, производственных и финансовых показателей.

Отдельно стоит отметить перспективы малотоннажного СПГ на внутреннем рынке. Компания оценивает потенциал роста потребления СПГ и КПГ в качестве моторного топлива более 20 млрд куб.м к 2030 г. А на фоне налогового маневра в нефтяном секторе спрос на газомоторное топливо может сильно превзойти прогнозы ввиду стремительного роста цен на традиционное топливо. Также спрос будет предъявлять необходимость газификации отдаленных от газовой инфраструктуры районов.

Инвестпрограмма

Инвестпрограмма Для того чтобы обеспечить растущий рынок газом, Новатэк реализует масштабную инвестпрограмму. Первым проектом стал Ямал СПГ, основные критерии которого были описаны выше. На текущий момент можно говорить о почти завершенном строительстве, поэтому сосредоточимся на будущих проектах.

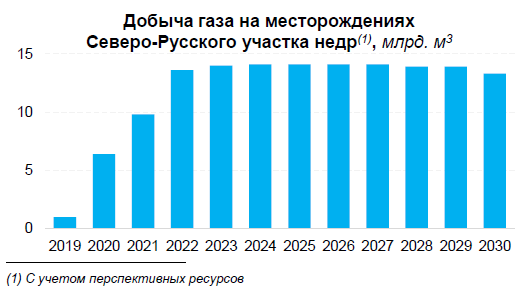

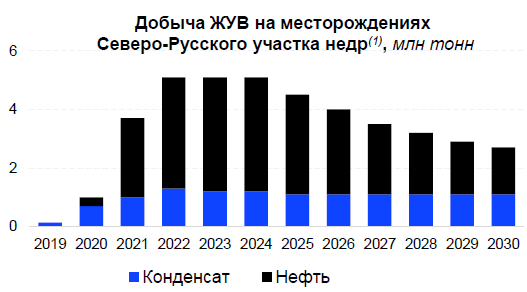

Запуск Северо-русской группы месторожденийЧтобы компенсировать истощение действующих месторождений, Новатэк проводит разработку новых центров добычи вблизи ЕСГ, что должно обеспечить устойчивое положение на внутреннем рынке. На конец прошлого года запасы газа Северо-русской группы месторождений составляли 190 млрд куб.м, запасы ЖУВ – 29 млн т. Отмечается значительный потенциальный прирост запасов до 2030 г. Общие капзатраты на проекты в Зоне ЕСГ оцениваются на уровне 700-780 млрд руб. до 2030 г.

Арктик СПГ-2

Арктик СПГ-2 Из предстоящей реализации СПГ проектов следует отметить в первую очередь Арктик СПГ-2. Он предусматривает три очереди по сжижению газа мощностью по 6,6 млн т в год каждая.

Базой для проекта станет месторождение Утреннее с запасами газа на уровне 1582 млрд куб.м и 65 млн т ЖУВ, согласно российской классификации.

Проектные изыскания должны окончиться в конце 2018 г. Первая сборка блоков для линии сжижения запланирована на 2019 г. (ЦСКМС). Запуск первой очереди планируется на 2022-2023 гг. Запуск II и III линии в 2024 и 2025 гг. соответственно.

Между тем в мае 2018 г. стало известно о вхождении в проект французской Total с первоначальной долей в 10% и опционом еще на 5%. Стоимость проекта составляет $25,5 млрд.

Также Новатэк не исключает продажи долей другим партнерам. В частности, интерес проявляет Saudi Aramco, с которой подписан меморандум о развитии международного сотрудничества и осуществлении совместных инвестиций в газовой отрасли.

Перевалка СПГ на КамчаткеПроект призван значительно сократить стоимость транспортировки СПГ в Азию. Проектные изыскания планируется закончить в 2018 г. Ввод в эксплуатацию в 2022-2023 гг.

Терминал СПГ ВысоцкВ середине 2017 г. Новатэк купил 51% в проекте «Криогаз-Высоцк» на Балтийском море. Остальные 49% остались у Газпромбанка. Это завод по производству СПГ мощностью 660 тыс. т в год. Также имеется портовая инфраструктура. Планируется построить 2-ю очередь мощностью 660-800 тыс. т в год. Запуск первой очереди намечен на 2018 г. Вторая линия может быть построена уже к 2021 г.

Углубление переработки в Усть-ЛугеСейчас комплекс в Усть-Луге перерабатывает стабильный газовый конденсат, который поставляется ж/д транспортом с Пуровского ЗПК и получает на выходе 14% Судового топлива. По средствам углубления переработки из него можно получить керосин, легкую и тяжелую нафту, что повысит маржинальность проекта. Вся продукция комплекса идет на экспорт.

Таким образом, в реализации или подготовке у Новатэка находится довольно много проектов. Но большинство из них направлены на выход и укрепление позиций на растущем рынке СПГ.

Стоит также отметить серьезные налоговые льготы для проектов Ямал СПГ и Арктик СПГ-2, а именно:

- Нулевая ставка НДПИ на газ и конденсат;

- Пониженная ставка налога на прибыль;

- Нет налога на имущество;

- Нулевая экспортная пошлина на СПГ и конденсат.

Общие капзатраты на сектор СПГ до 2030 г. запланированы на уровне 2,5-2,8 трлн руб. График реализации основных проектов приведен ниже.

Производственные показатели

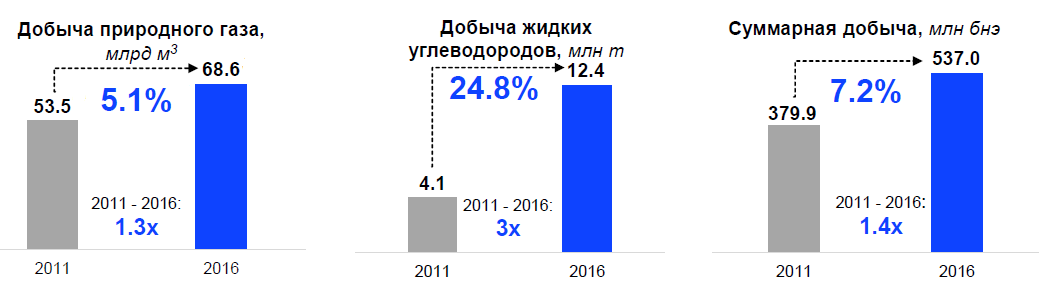

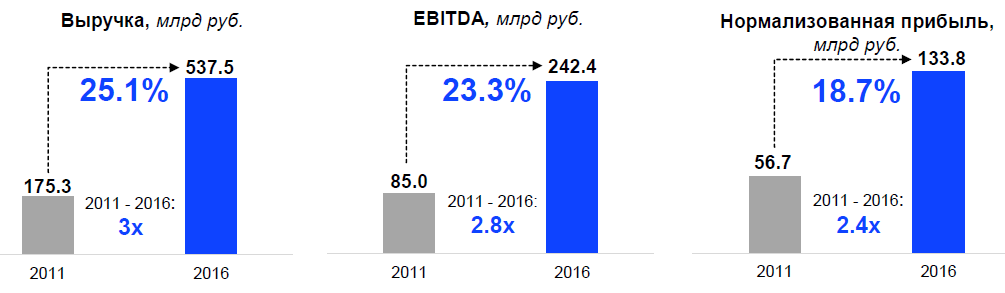

Для начала стоит отметить долгосрочную устойчивую динамику основных операционных результатов Новатэка. Суммарная добыча углеводородов с 2011 г. по 2016 г. выросла в 1,4 раза, со среднегодовым темпом 7,2%.

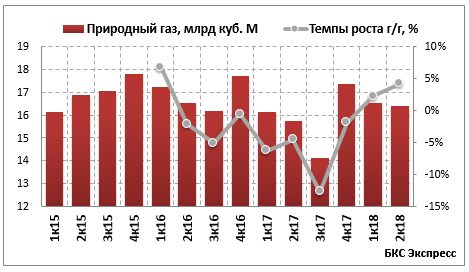

Правда в 2017 г. производственные показатели группы Новатэк показали снижение. Добыча природного газа снизилась на 6,3% г/г, до 61,4 млрд куб.м. Природный газ обеспечивает 81% всех производственных показателей компании.

Добыча ЖУВ сократилась на 5,4% г/г, до 11,8 млн т. Примерно 40% из них проходится на нефть, остальное – конденсат. Около 70% добытой нефти идет на внутренний рынок.

Ухудшение результатов отразилось на динамике акций в первой половине 2017 г. и было связано с естественным падением добычи на «зрелых» месторождениях.

Стоит отметить, что динамика добычи начала восстанавливаться в IV квартале 2017 г. благодаря началу работы первой очереди Ямал СПГ (Южно-Тамбейское месторождение). Добыча газа в I полугодии выросла на 3,2% г/г.

Также в будущем поддержку окажет прирост добычи за счет покупки газовых активов у Еврохима (Севернефть-Уренгой) и газовых активов АЛРОСА.

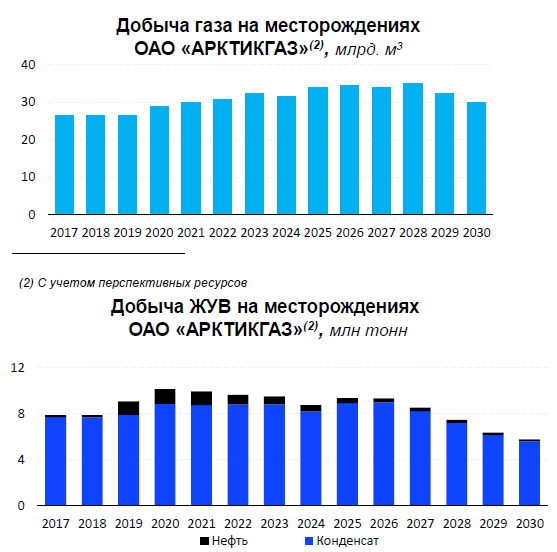

Также отметим перспективы СП с Газпром нефтью – Арктикгаз. Месторождение в основе этого проекта уже разрабатывается. С 2020 г. ожидается повышение уровня добычи газа. С 2019 г. повышение добычи ЖУВ. С этого же года компания ждет первых дивидендов от СП.

Отдельно стоит сказать о разработке месторождений Северо-русской группы. Речь об этом инвестпроекте шла выше. Начало добычи запланировано на 2019 г. Менеджмент Новатэка прогнозирует, что проекты в зоне ЕСГ до 2030 г. должны дать около 820 млрд куб.м газа, 107 млн т конденсата и 75 млн т нефти.

В совокупности с мощностями по проекту Ямал СПГ ближайшие несколько кварталов стоит ждать серьезного увеличения производственных показателей.

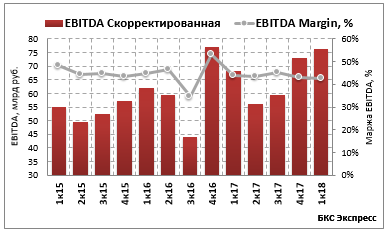

Финансовые показателиФинансовые результаты компании в долгосрочном плане растут даже быстрее производственных показателей. EBITDA выросла с 2011 г. по 2016 г. в 2,8 раза, со среднегодовым темпом 23,3%. Это частично обусловлено девальвацией рубля в 2014-2015 гг.

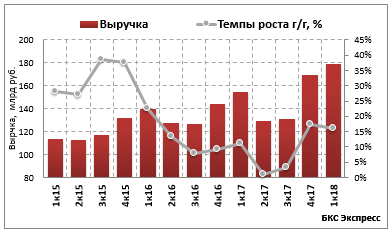

С первыми поставками СПГ в конце прошлого года начала расти и выручка. Строго говоря, рост показателя год к году начался еще в III квартале. В I квартале этого года также поддержку оказал рост стоимости ЖУВ.

Вместе с восстановлением операционных показателей в IV квартале 2017 г. начался рост показателя EBITDA. Ожидается, что по мере ввода следующих очередей Ямал СПГ, рост операционной прибыли продолжится.

Если брать спот цену СПГ в Азии, которая на текущий момент составляет порядка $10 за млн. МBTU, мы можем предположить, что в 2018 г. операционная прибыль Новатэка должна прирасти более чем на 70 млрд руб. по текущему курсу рубля. По итогам 2019 г. еще примерно на 175 млрд руб. То есть операционная прибыль по итогам 2019 г. может удвоиться при сохранении курса рубля вблизи текущих значений.

В то же время, исходя из рентабельности по EBITDA на уровне 40%, по итогам 2019 г. этот показатель может вырасти до более чем 310 млрд руб., по сравнению с 198,3 млрд в 2017 г.

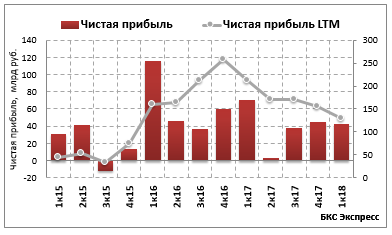

Чистая прибыль в годовом выражении снижалась с начала 2017 г. из-за ухудшения показателей добычи. Компании пришлось закупать больше газа и ЖУВ для загрузки перерабатывающих мощностей и исполнения контрактных обязательств. Но, несмотря на рост выручки, по состоянию на I квартал нет аналогичной реакции в прибыли. Фактическая прибыль была уменьшена на неденежные курсовые разницы по займам Новатэка и СП в иностранной валюте. Курс рубля во втором квартале заметно ослаб.

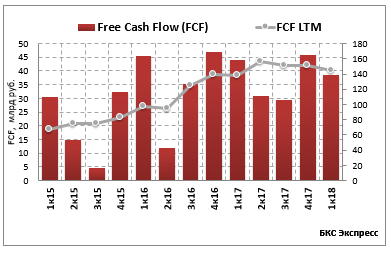

Несмотря на высокие капзатраты по проектам, у компании положительный свободный денежный поток (FCF). Это достигается в частности благодаря привлечению в них стратегических иностранных инвесторов и грамотной заемной политике. FCF также получит поддержку от увеличения поставок СПГ в недалеком будущем.

Проект по углублению переработки на объекте в Усть-Луге должен в конечном счете позитивно отразиться на финансовых показателях.

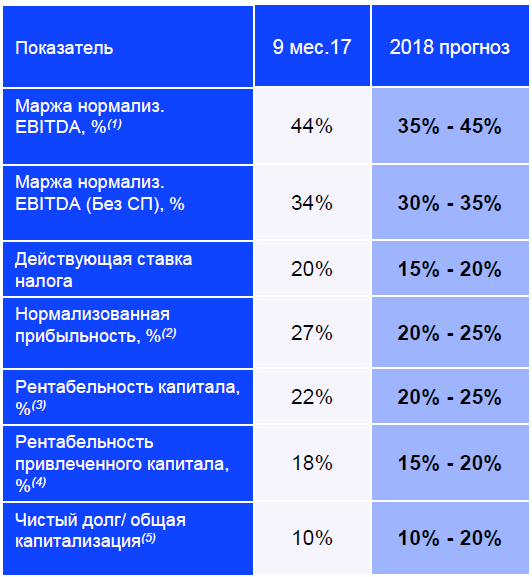

Менеджмент дал прогноз по некоторым показателям на 2018 г. Исходя из отчетности за I квартал, компания превышает показатели по ряду позиций, в том числе маржа по чистой прибыли оказалась равной 26%, маржа EBITDA – 43%.

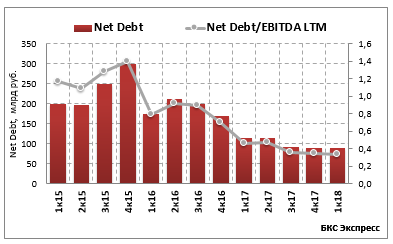

Долговая нагрузка

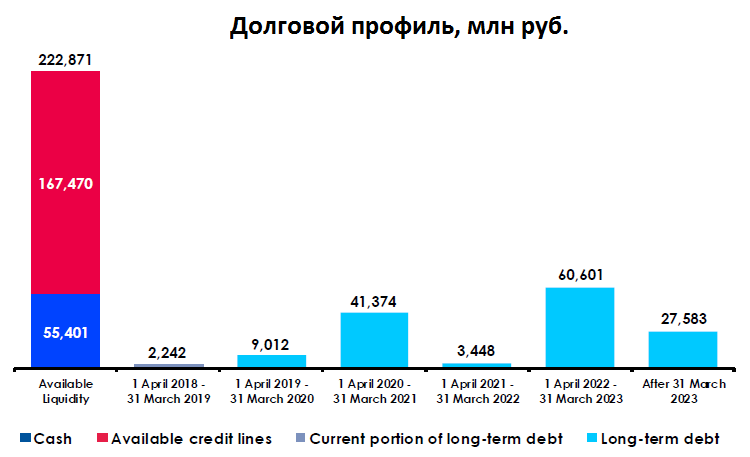

Долговая нагрузка Долговая нагрузка Новатэка на вполне комфортном уровне. По итогам I квартала Net Debt/EBITDA оказался на уровне 0,4х. Компания гасила долги на протяжении 2016-2017 гг. Однако с учетом новых проектов, в частности Арктик СПГ-2, не исключен рост долговой нагрузки. На сколько – будет зависеть от того, какая часть в проекте будет продана стратегическим инвесторам. В любом случае, с учетом роста операционной прибыли по мере ввода новых мощностей Ямал СПГ, эмитент может себе позволить серьезно нарастить долг без ухудшения профиля.

По итогам I квартала 2018 г. у эмитента на счетах было $750 млн и 50 млн евро кэша. Также открыта кредитная линия у российских банков на 167,5 млрд руб. Расписание погашения долга не должно вызвать финансовых трудностей. В долговом портфеле есть как долларовые евробонды, так и займы от китайского Фонда Шелкового пути.

Дивиденды и обратный выкуп

Дивидендная история впечатляет продолжительным ежегодным приростом, который в среднем составляет 28%. Абсолютный рост с учетом выплат за 2017 г. составляет 16,6 раз.

Дивидендная политика предполагает выплату не менее 30% чистой прибыли Новатэка по МСФО (скорректированной на единовременные прибыли (убытки)). Еще одним плюсом является то, что Новатэк платит дивиденды дважды в год. При этом дивидендная доходность на этом промежутке времени не многим выше 1%, хотя динамика акций впечатляюще позитивная. Это говорит о том, что компания стремительно развивается и инвесторы закладывают в оценку акции текущий высокий денежный поток и будущие высокие дивиденды.

Стоит также отметить программу обратного выкупа акций и ГДР, которую эмитент реализует с июля 2012 г. и каждый год продлевает. Объем выкупа – $600 млн в год. Программа продлена до 7 июня 2019 г.

Выкуп идет по рыночным ценам на Московской и Лондонской биржах. На начало мая 2018 г. Novatek Equity (Cyprus) Limited выкупила 22 691 120 акций и депозитарных расписок. Это примерно 0,74% всего уставного капитала компании.

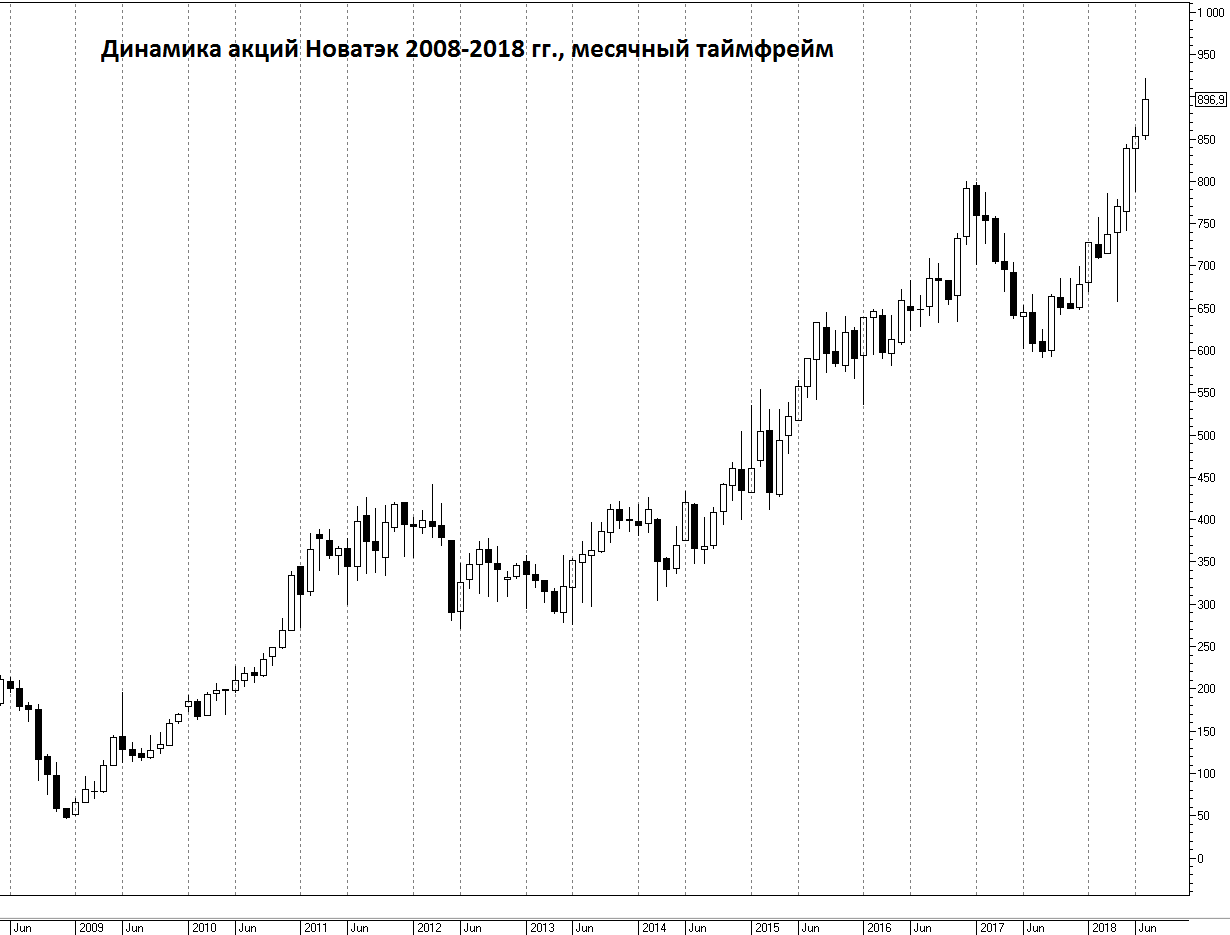

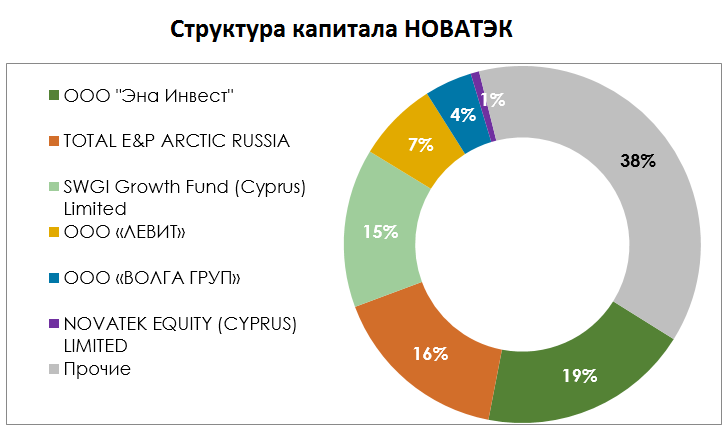

Акции и структура капиталаДинамика акций компании говорит сама за себя. После кризиса 2008 г. бумага находится в долгосрочном растущем тренде. Возможно, в краткосрочной перспективе котировки и могут скорректироваться, но учитывая перспективы рынка СПГ и ввод новых проектов в 2018-2025 гг., есть основания ожидать продолжения текущей тенденции в среднесрочном и долгосрочном горизонте. Спуск бумаг в район 800 руб. или ниже, на наш взгляд, может быть интересен для покупок.

В 2017 г. акции Новатэка были включены в FTSE4Good Emerging Index, а также стала участником рейтинга 100 лучших компаний на развивающихся рынках Vigeo Eiris Best Emerging Markets Performers. Депозитарные расписки Новатэка входят в индекс MSCI Russia и MSCI Russia 10/40.

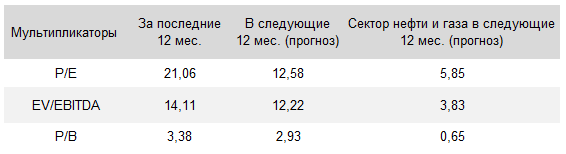

На текущий момент акции торгуются с очень высокими мультипликаторами. Из расчета за последние 12 мес., за акцию давали более 20 годовых прибылей (P/E LTM). Впрочем, высокие мультипликаторы отражают стремительные темпы развития компании и уровень отношения эмитента к миноритариям. А низкая дивидендная привлекательность частично компенсируется обратным выкупом бумаг по рыночным ценам.

Исходя из консенсуса прогноза Reuters, в течении следующих 12 мес. эксперты ждут почти удвоения прибыли. EBITDA может вырасти более чем на 12%. Значения мультипликаторов заметно превышают средние по отрасли показатели, что не удивительно для развивающегося бизнеса на перспективном рынке. Однако, краткосрочно акция все же может быть переоценена и мы допускаем возможность локальных коррекций.

Выводы Сильные стороны

Выводы Сильные стороны 1. Перспективный рынок. Потребление газа в мире растет, открываются новые интересные ниши, в частности рынок СПГ и рынок судового топлива.

2. Низкая себестоимость добычи и сжижения газа. Близость месторождений к ЕСГ.

3. Рост производственных показателей и денежного потока в краткосрочной и среднесрочной перспективе по мере ввода новых месторождений и запуска линий Ямал СПГ.

4. Долгосрочный потенциал роста показателей благодаря проекту Арктик СПГ-2. Снижение стоимости строительства (по сравнению с Ямал СПГ). Ввод перевалочного пункта на Камчатке значительно повысит конкурентное преимущество, снизит издержки.

5. Налоговые льготы. Нет НДПИ и экспортных пошлин на СПГ.

6. Крупные зарубежные акционеры и кредиторы проектов.

7. Гибкая программа обратного выкупа акций.

8. Бумаги занимают ведущие позиции в индексе MSCI Russia.

9. Перспективная дивидендная политика.

10. Позитивный тренд развития внутреннего рынка газа, в частности сжиженного и компримированного. Перспектива роста рынка газомоторного топлива, особенно в свете налогового маневра в нефтяном секторе, что может вызвать рост цен традиционного топлива.

11. Низкая долговая нагрузка.

12. Перспектива получения доступа к экспорту трубного газа.

13. Новатэк все больше становится экспортером, акции которого в определенной степени защищены от девальвации рубля.

Слабые стороны1. Конкуренция с американским СПГ. С одной стороны, это может оказать давление на цены топлива. С другой стороны, растут риски санкций.

2. Все еще высокая инвестиционная программа.

3. Низкие, непривлекательные дивиденды в краткосрочном горизонте.

4. Высокие мультипликаторы.

Таким образом, Новатэк работает на очень перспективном рынке, в развивающемся направлении международных поставок СПГ. Есть серьезные точки роста на внутреннем рынке: малотоннажный СПГ и газомоторное топливо.

Компания показывает хорошие финансовые результаты за последние несколько лет. Хотя в 2016-2017 гг. Новатэк столкнулся со снижением производственных показателей по естественным причинам, реализация проекта Ямал СПГ обещает рост производства и денежного потока в самом ближайшем будущем. Арктик СПГ-2 и ввод ряда новых месторождений поддержат выручку в долгосрочной перспективе.

Высокие мультипликаторы и стремительная динамика акций в краткосрочной перспективе может вызывать осторожность у инвесторов, которые хотели бы купить акции по текущим ценам. Но стоит понимать, что ожидаемый прирост производственных и финансовых показателей позитивно скажется на отношении участников рынка к бумагам в будущем. Низкая и контролируемая долговая нагрузка в совокупности с перспективной дивидендной историей и программой обратного выкупа акций является хорошей базой для среднесрочных и долгосрочных инвестиций.

Краткосрочно: нейтральный взгляд

Среднесрочно, долгосрочно: позитивный взгляд

Константин Карпов

БКС Брокер